現代の日本では60歳以上の方が国全体の資産を多く所有しており、それを若い世代に移して使っていこうという取り組みがされているのは、ご存知の方も多いかと思います。

そんな今注目を集めている生前贈与ですが、その中でも信託銀行などで「教育資金の一括贈与」をすすめるポスターなどを見たことがある方も多いのではないのでしょうか。

教育資金の一括贈与は金融機関でもとても力を入れていて、今最も注目されている生前贈与といっても過言ではないのです。

でも生前贈与の特例制度はたくさんあるのに、なぜこの制度がこんなに人気なの?と思う方も少なくないと思います。

また、やってみたいけどどこでどんな手続きをしたらいいかわからない、始めるために何を準備すればいいのかわからない、という疑問を持っている方もいらっしゃるのではないでしょうか。

そこで今回は、今最も熱い「教育資金の一括贈与」について、基本的な説明から手続き方法まで詳しくご紹介しますので、ぜひ参考にしてみてください。

1.教育資金の一括贈与とは

教育資金の一括贈与とは、30歳未満の人の教育資金にあてるために、その親や祖父母が金銭等を出し金融機関に信託等をした場合には、受け取る人1人につき1,500万円(うち学校等以外のものについては500万円)までは非課税になるという制度です。

簡単に言うと、子供や孫の教育資金のためにお金を贈与した場合、一括で贈与しても一定額までは贈与税はかかりません、というお得な制度ですね。

通常、教育資金は必要な時に必要な分だけ贈与する場合は原則として非課税になります。

しかし、認知症や病気に備えて一括して贈与する場合でも、この制度を使えば非課税になるのです。

下の表をご覧下さい。

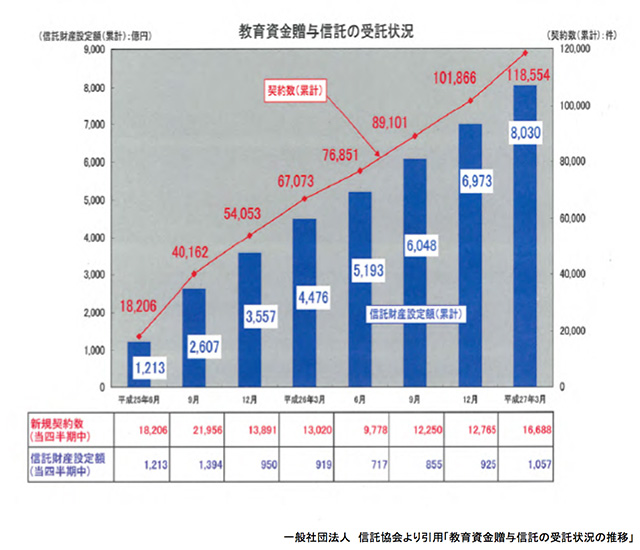

一般社団法人信託協会の発表によると、平成25年4月1日の制度開始から2年の間に信託銀行での契約者数は右肩上がりに増え続け、平成27年3月には契約者数が11万件を突破しました。

3ヶ月に約1万~2万件ものペースで増え続けていて、この制度がいかに注目を集めているかがわかります。

この制度は当初、平成27年12月31日までの特例だったのですが、予想を上回る反響を受けて平成31年3月31日までに延長されました。

「かわいい孫の成長にたくさんお金をかけてあげたい!でも贈与税は払いたくないし・・・」というような、おじいちゃん・おばあちゃんのハートをがっしり掴んでいると言えますね。(もちろん子供への贈与も可能です。)

2.制度の概要

ただし、この制度は誰でも、また何に対しても使えるという訳ではありません。

使える対象になる人と物をまとめましたので、下の表をご覧下さい。

| 贈与者 (渡す側) |

親または祖父母 | |

|---|---|---|

| 受贈者 (受け取る側) |

30歳未満の子供または孫 | |

| 区分(支払い先) | 具体例 | 非課税制度 |

|---|---|---|

| 幼稚園、小学校、中学校、高等学校、特別支援学校 大学、専門学校、その他各種学校等 |

入学試験料、入学金、保育料、授業料、制服代、教材費、修学旅行費、給食費 | 受贈者1人につき1,500万円 |

| 学校等以外の物 | 通学定期代、留学渡航費等、塾、家庭教師、スイミング、ピアノ教室、その他学習、スポーツ、文化芸術活動、教育向上のための指導等の役務提供 | 受贈者1人につき(上記のうち)500万円 |

「受け取る人1人につき1,500万円まで」というのは、逆に言えば複数の父母または祖父母からお金を受け取ってもOKということです。

ただし、その合計額は1,500万円までです、ということですね。

例えば、Aさんが祖父から600万円、祖母から200万円、父から300万円、母から100万円の合計1,200万円の教育資金を受け取った場合、合計が1,500万円以下に収まっているので、贈与税はかかりません。

2-1.メリット

2-1-1.贈与する側が亡くなった時にかかる相続税を減らせる

相続税は亡くなった時点でのその人の財産(相続財産)に対してかかりますので、相続財産が多ければ多い程、相続税額も高くなります。

それでしたら生きている間に相続財産をできるだけ小さくしておけば、相続税額は少なくなりますよね。

特に現金は不動産などと違って、評価額を小さくするなどの特例はありません。

不動産は条件を満たすと1億円の評価額が2,000万円になったりする場合もありますが、現金の場合は1,000万円遺したら1,000万円そのままに対して相続税がかかります。

生前にできるだけ現金を減らすのは効果的な節税対策であり、尚且つ教育資金の一括贈与を使えば贈与税がかからないので、無駄な出費をせずに済みます。

2-1-2.短期間でまとまった贈与ができる

教育資金の一括贈与は、何と言っても非課税の限度額が大きいことがメリットです。

同じ生前贈与で「暦年贈与」(詳しくは【早めの対策が肝心!非課税で贈与できる暦年贈与って?】をご覧ください)がありますが、これは1年で110万円までしか非課税になりませんので、それと比べても大きいことがわかると思います。

もし、「孫が有名私立小学校に入学が決まったので、すぐに資金をあげたい!」と思ったとき、暦年贈与では非課税であげられるのは贈与者1人につき110万円までですが、教育資金の一括贈与なら受贈者1人につき1,500万円まであげられるので、まとまったお金を今すぐ孫の小学校資金に充てることができます。

小さいお子様がいる家庭などは何かとお金がかかるので、おじいちゃん・おばあちゃんからのまとまった資金援助はとても助かりますよね。

2-1-3.亡くなった日から遡って3年間以内の贈与分持ち戻しは適応されない

相続税の計算をする際、通常の生前贈与では、贈与者が亡くなった日から遡って3年間に相続人に対して行った贈与はなかったことになります。

つまり、亡くなった日から遡って3年間以内に相続人に贈与した金額は、受け取った人の財産ではなく、亡くなった贈与者の財産に戻されてしまうのです。

これのせいで困ってしまうケースに多いのが、余命を言い渡された人が、言い渡された直後に相続人である子供や孫に生前贈与をし、そして3年以内に亡くなってしまうケースです。

この場合、贈与したお金は亡くなった贈与者の財産としてみなされるため、せっかく行った生前贈与は節税対策としては無駄になってしまいます。

しかし教育資金の一括贈与なら、この制度は適応されません。

例え亡くなる前日に行っていたとしてもそれはきちんと子供(孫)に贈与されますので、焦って贈与しても問題ありません。

2-1-4.使いすぎる心配がない

「教育資金の一括贈与」ですから、当然使い道は教育資金に限定されます。