「相続時精算課税制度」という制度。

相続や贈与についてお調べになったことのある方は、ご存知の方も多いのではないでしょうか?

制度のおおまかな概要を把握されている方は多く、平成27年度に適用範囲が拡大し、制度が利用しやすくなったことから認知度も広まってきています。

ですがこの制度、具体的に深く理解しようと思うと少し難しい制度かもしれません。

お客様からご相談を受けている際にも、「2,500万円無税で贈与できる制度…」と、断片的にこの制度のことを仰る方はいらっしゃいますが、実際に利用しようという方からは、難しいというお声を聞くことが多いように感じられます。

今回は、相続時精算課税制度を実際に利用しようと思った時に、どのような手順で進めていくのか、手続きの流れや必要書類、相続が発生した際の取り扱われ方等、具体的に掘り下げて解説していきたいと思います。

1. 相続時精算課税制度とは

相続時精算課税制度とは、60歳以上の父母または祖父母から20歳以上の子・孫への生前贈与に対して利用できる制度です。

この制度には、2,500万円の特別控除があり、同一の父母または祖父母からの贈与において、2,500万円までの贈与に対しては税金が課されません。

また、限度額である2,500万円に達するまでは何回かに分けて贈与をすることもできます。

さらに、贈与額が2,500万円を超えた場合でも、超えた額に対して一律20%の課税で贈与が行えるという制度です。

贈与時には、2,500万円以下でしたら贈与税は支払いません。

2,500万円を超える場合には、超えた部分に対して、軽減された税率(一律20%)をかけた贈与税を支払います。

その後、相続発生時に、贈与を受けた際の贈与財産と、その他の相続財産を合計した相続税額から、既に支払っていた贈与税額を精算します。

要するに、「贈与時には税金を払わなくても良いけど、相続時に相続税と一緒にまとめて支払って下さい。」というものです。

2. 暦年贈与との比較

2-1.暦年贈与とは

暦年贈与は、1年間の個人から個人への贈与額の合計に対して、贈与税が計算されます。

この暦年贈与では、年間の贈与額の合計が110万円以下であれば、贈与税を課されることはありません。

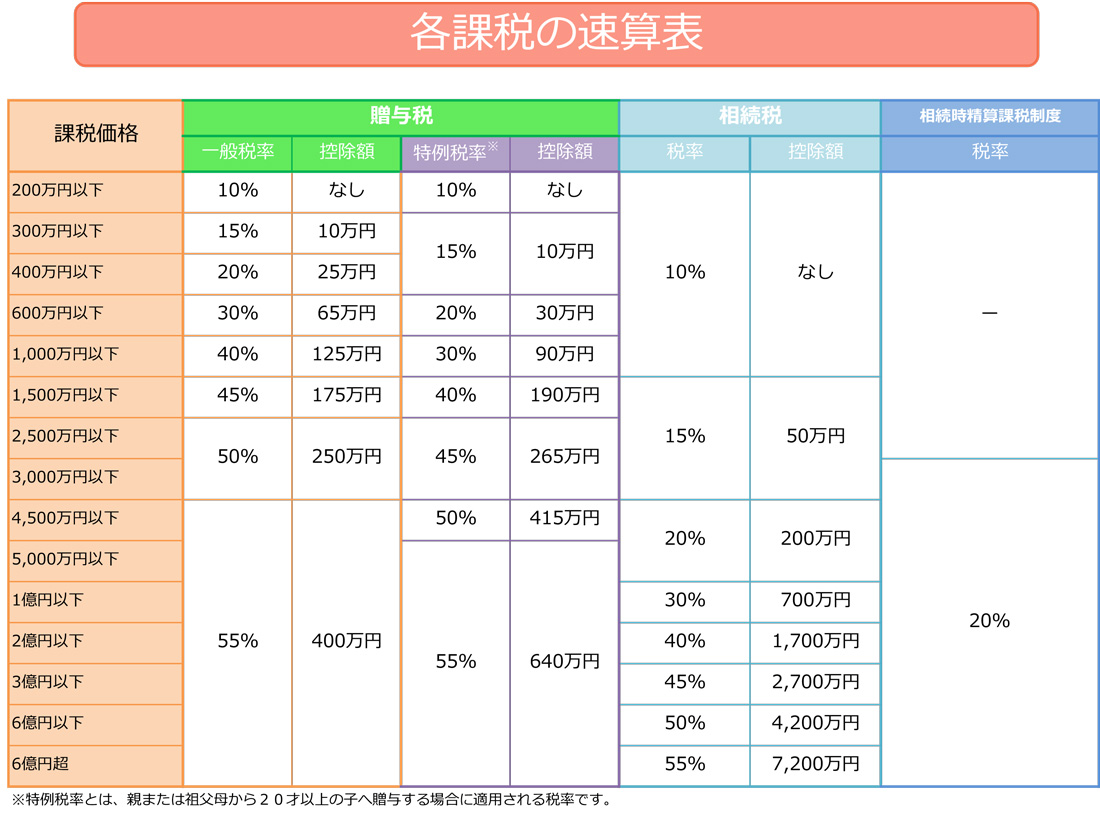

ですが、110万円を超えた場合には、超えた額に応じた税率で贈与税が課されます。

贈与税は、相続税を補完するために設けられた制度といわれています。

相続時に相続税を支払う額を少しでも減らして回避しようと、生前に財産を移すことを防ぐために、暦年贈与の控除額は110万円と低く、また、税率は相続税と比べて高く設定されています。

2-2.暦年贈与と相続時精算課税制度の違い

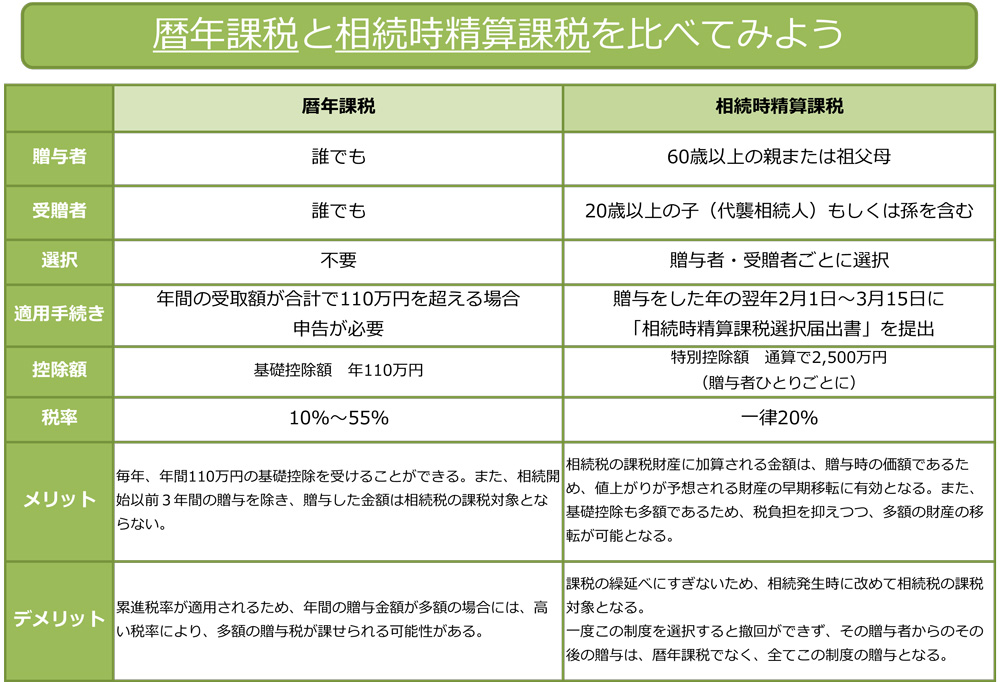

暦年贈与と相続時精算課税制度の違いを比べてみましょう。

3.どのような時に利用すると良いのか?

3-1.今すぐに、大きな額の財産を移したい

贈与税の非課税枠は、年間110万円です。(暦年贈与)

不動産を購入する資金が必要、不動産の名義をすぐにでも移したい、まとまった額の預貯金をすぐにでも移したい、等、緊急で財産を移したいという状況になった場合に、通常の贈与ではそのまま計算をすると莫大な贈与税が発生してしまいます。

財産を移したいけど、そんな急に多額の贈与税を納めることもできない・・・という方には、2,500万円までは非課税、そして2,500万円を超えた部分については一律20%で贈与ができるこの制度は、有効と言えます。

ですが、相続時精算課税制度は一度選択をすると、今までの暦年贈与には戻れません。

緊急時とはいえ、これから暦年贈与を行う予定があるのか、また、本当に相続時精算課税制度を利用して、その後の節税対策に影響が出ないかをよく考えてから実行しましょう。

3-2.将来評価が上がることが見込まれる財産を移しておきたい

相続時精算課税制度を利用し、いざ相続が発生した時には財産の評価が必要になってきます。

この時の財産の評価方法は、相続時の時価ではなく、贈与時の時価にさかのぼって評価を行います。

例えば、贈与時に相続時精算課税制度を利用して5,000万円の土地を贈与しました。

10年後に相続が発生して7,500万円の評価額だったしても、5,000万円の評価で相続税の計算をするため、この差額が実質的に節税になります。

ですが、逆の場合もあります。

土地の価値が下落している時に相続が発生した場合、仮に2,500万円の評価額になったとすると、差額である2,500万円は損をしたことになります。

不動産だけでなく、例えば有価証券等についても同じことがいえます。

贈与時に、10万円の有価証券を贈与していて、相続時に1円に株価が急落していたとしても、100万円に高沸してたとしても、あくまで贈与時の10万円で評価をします。

ですが、土地や株価の評価額を予測するのは簡単ではありません。

そして相続についても「確実にこの年に相続が発生する」等とは予測できません。

確実に値上がりする財産なら良いとしても、万が一下落してしまった場合には余分な相続税を納めることになってしまいます。

相続時精算課税制度を利用して贈与する場合には財産の評価額の見極めが難しいところですが、何年後でも、確実に値上がりすることが見込める財産については、こちらを利用するテクニックをおすすめします。

4.相続時精算課税制度を利用する場合

4-1.制度の適用対象者

適用対象となる贈与者は、その年の1月1日において60歳以上の父母または祖父母、受贈者は、同日において20歳以上の推定相続人または孫です。

4-2.利用後に何か行うことはあるのか?

この制度を利用して贈与を受けた受贈者は、相続時精算課税制度を受けた年の翌年の2月1日から3月15日の間に所轄税務署にその旨の届出書を提出する必要があります。

この申告をすることによって、「私は相続時精算課税制度を利用して贈与を受けました」と税務署に対して意思を示すことになります。

たとえ贈与者と受贈者間で、相続時精算課税制度を利用して贈与を行おうと話がついていたとしても、その旨を税務署に申告しなかった場合には通常の贈与として見なされてしまうため、暦年贈与の控除枠110万円を超える額を贈与していた場合には、後から贈与税を暦年贈与での税率で追徴されてしまうことになりますので、ご注意ください。

5.相続時にどのように取り扱うのか

5-1.相続時の計算方法

相続時精算課税制度を利用して贈与を受けた場合、2,500万円の特別控除を超えた贈与については一律20%の贈与税が課税され、納税することになります。

その後、相続が発生した時には、相続時精算課税制度によって生前贈与で取得した財産と、相続によって取得した財産を合計します。

贈与時に支払った贈与税額を、相続税額から差し引き、相続税を納付します。

5-2.相続時精算課税制度の利用時に相続税が発生しなかった場合

上記では、相続税が贈与税よりも上回った場合の想定で解説をさせていただきましたが、逆に、贈与時に支払った贈与税よりも相続税の方が下回った場合には、控除されなかった

贈与税相当額については還付を受けることができます。

5-3.相続時精算課税利用していた人が相続放棄をした場合

5-3-1.相続放棄はできるのか

「1.相続時精算課税制度とは」で述べたように、相続時精算課税制度を利用して行った贈与の税金を相続時にまとめて支払う=相続財産の一部前倒しであることや、被相続人の財産を処分した場合等に、相続を承認したものとみなされ、相続の放棄ができなくなること等から、相続放棄することは認められないのでは?と思われるかもしれません。