相続時精算課税制度をご存じですか?

1年間で110万円を超える財産を贈与する場合、通常、贈与税が発生します。

ところが、相続時精算課税制度を使うことで、2,500万円までの財産を非課税で贈与することができます。

しかし、この制度を使うと毎年110万円までの贈与が非課税となる暦年贈与や小規模宅地等の特例等を併せて使うことができなくなるというデメリットもあります。

今回はこの相続時精算課税制度を使って贈与をするメリットと、相続時精算課税制度を使う前に知っておきたい注意事項について説明したいと思います。

1.相続時精算課税制度とは

相続時精算課税制度とは、生前贈与に対する贈与税の優遇がされる代わりに、相続発生時にはその贈与財産が相続財産に加算され、相続税が改めて課税される制度です。

財産を生前に移転することができ、課税を相続時まで繰り延べられる点が特徴です。

相続時精算課税制度による贈与には、2,500万円の特別控除額が設けられています。

2,500万円を超えた金額については一律20%の贈与税が課せられます。

ここで納付した贈与税があれば、贈与者の相続発生時に相続税から控除されます。

つまり、相続時精算課税による贈与の贈与税は相続税の前払いの性質があります。

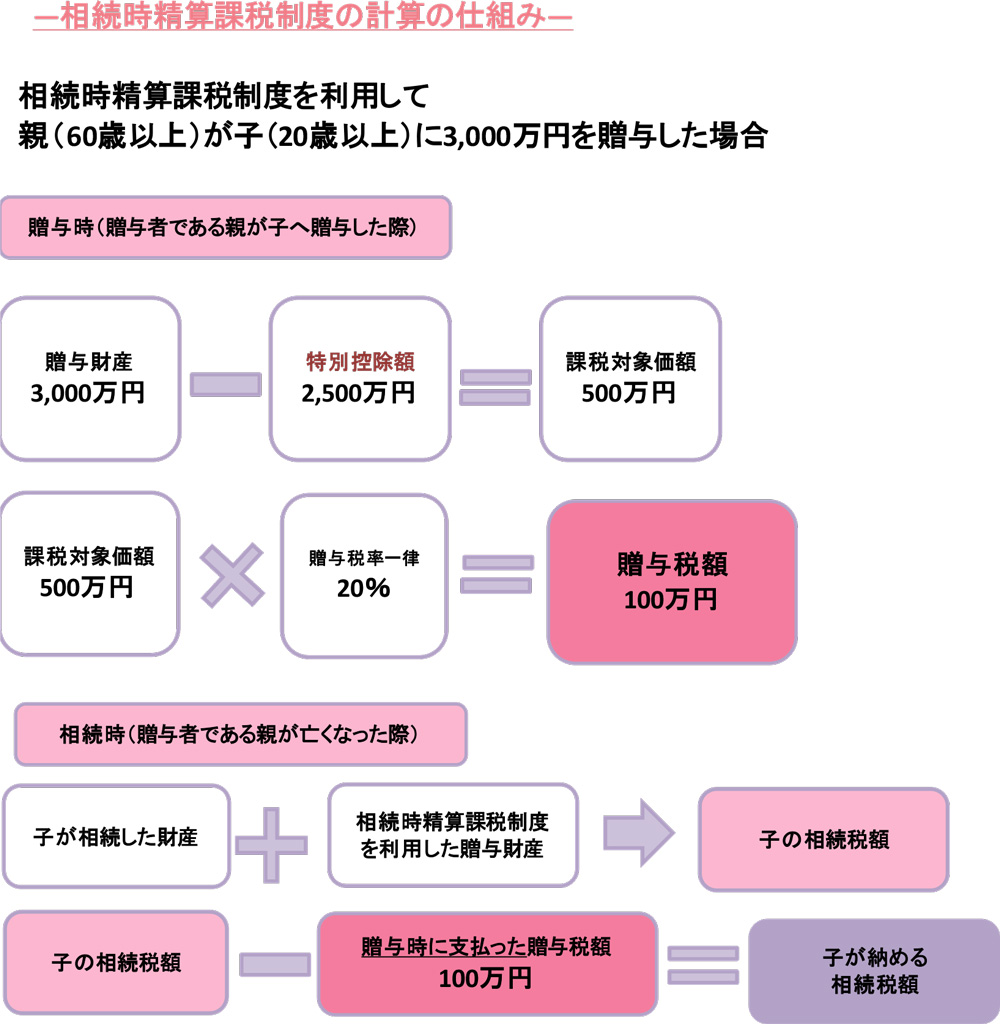

2.相続時精算課税制度の仕組み

相続時精算課税制度を使って贈与する場合を考えてみましょう。

まず、贈与を受けた金額から特別控除額(2,500万円)を引きます。特別控除額以下の場合には贈与税を発生させることなく財産を移すことができます。

また、特別控除額(2,500万円)を超える場合には、超えた部分に関して一律20%の贈与税が課税されます。

例えば、3,000万円を贈与した場合を考えてみましょう。

500万円は課税対象財産として、一律20%の贈与税が課税されます。

その為、贈与を受けた年の次の年の2月1日~3月15日までの贈与税の確定申告の際に税務署へ申告書の提出と500万円×20%=100万円の贈与税を納付します。

相続時精算課税制度を使う場合は、贈与を受けた年の次の年の2月1日~3月15日までの贈与税の確定申告の際に税務署へ申告書の提出をし、贈与者の相続が発生した際に相続税と精算します。

3.相続時精算課税制度の適用要件

相続時精算課税制度を使う為には、いくつかの要件を満たす必要があります。

まず、贈与者は60歳以上の父母又は祖父母、受贈者は20歳以上の子や孫でなければなりません。

(年齢については贈与をする年・贈与を受けた年の1月1日時点で適用可能な年齢に達している必要があります)

贈与財産の種類(不動産や現金等)や金額、回数に制限なく使うことができます。

相続時精算課税制度を使う為には、贈与を受けた人は税務署へ申告をする必要があります。

贈与受けた人は、贈与を受けた年の翌年の2月1日~3月15日の間に受贈者が住んでいる地域を管轄している税務署へ申告書と必要書類を提出しなければなりません。

これを怠ると相続時精算課税制度を使うことはできません。

4.相続時精算課税制度のメリット

4-1.1度に多額の贈与が可能

相続時精算課税制度を使うと、2,500万円までの財産の贈与に贈与税は発生しません。

一方、相続時精算課税制度を使わずに親から子へ2,500万円の財産を贈与する場合、81万5,000円の贈与税が発生します。

特例を使うことで、大幅に贈与税を抑えることができます。

また、両親から1人の子へこの制度を利用して贈与を行う場合、父から2,500万円、母から2,500万円、計5,000万円もの財産を生前に非課税で贈与することが可能です。

4-2.将来値上がりする可能性のある財産の贈与

相続時精算課税制度を使う場合には、相続時精算課税制度を使う時点での評価額で評価されます。

相続時精算課税制度を利用した後に相続が発生し、贈与をした財産を持ち戻して計算する場合、相続財産に加算するのは贈与時の評価額となる為、贈与した財産の価値が相続発生時点で贈与時よりもあがっていた場合には、節税になります。

4-3.収益物件の贈与

アパートなどの収益が得られる賃貸物件をお持ちの方がこの制度を活用すると、贈与後にその賃貸物件から得られる収益は受贈者のものとなります。

その為、その収益部分は相続財産にならず、相続税はかかりません。

着実に収益を生む財産等をこの制度を利用して生前に移転することで相続財産の増加を避けることができます。

5.相続時精算課税制度の注意点

5-1.暦年贈与や小規模宅地等の特例と併用することができない

相続時精算課税制度を適用する場合、相続時精算課税制度を適用した贈与者から毎年110万円までを非課税で贈与できる暦年贈与や土地の相続税評価額を最大80%減額することができる小規模宅地等の特例(相続で承継する場合)を併用することができなくなります。

5-2.1度申告をしたら取り消しができない

相続時精算課税制度を適用すると、原則として後から相続時精算課税制度の適用を取り消すことができません。

暦年贈与や小規模宅地等の特例等、税額を抑えることができる制度や特例と併用することができない為、相続時精算課税制度を適用する際には慎重な判断が求められます。

5-3.申告が必須

相続時精算課税制度を利用する場合、最初に適用を受けようとする贈与税の申告期間内(贈与を受けた年の翌年の2月1日~3月15日の間)に、納税地の所轄管轄税務署に「相続時精算課税制度選択届出書」を贈与税の申告書に添付して提出する必要があります。

この期間内に提出しなかった場合には、その年は相続時精算課税制度の適用を受けることができません。

この場合、前年に贈与された財産には贈与税が課税されることになります。

贈与財産の総額が相続時精算課税の特別控除の範囲内であって、納付すべき贈与税が発生しない場合でも申告書等の提出が必要となります。

また、贈与の都度、贈与税の申告期間内に申告書を税務署に提出する必要があります。

5-4.相続税が発生する可能性がある

相続時精算課税制度は、贈与者の相続発生時に生前に贈与してもらった財産を相続財産に持ち戻します。

つまり、相続時精算課税制度で贈与された財産は相続税の課税対象となります。

通常、相続財産は相続が発生した時点で亡くなった方が所有していた財産のことを指します。

生前贈与することにより、贈与した財産は贈与者の相続財産とならなくなる為、贈与者の相続財産が圧縮され、節税効果が期待できます。

ところが、相続時精算課税制度は、将来値上がりする可能性の高い財産を贈与することによって値上がり分に対しての課税を避けることはできても「相続財産」自体を減らすことはできないということです。

6.まとめ

今回はこの相続時精算課税制度を使って贈与をするメリットと、相続時精算課税制度を使う前に知っておきたい注意事項について説明しました。