相続が発生した際についてくる相続税。

これを極力減らして、少しでも多く財産を残したい!と考えている方は多いのではないでしょうか?

相続税対策として、有効な方法のひとつといわれているのが「法人化(法人設立)」です。

なぜ法人化することで節税効果が得られるのか、法人化することのメリットとデメリット、注意点とともに解説します。

1.相続税対策と法人化

1-1.相続税制度について

相続税は、現在資産を所有する方(被相続人)が死亡したとき、資産を引き継ぐ権利のある「相続人」が資産から差し引いて払わなければいけない税金です。

資産には現預金のほか、不動産や証券、被相続人が支払った生命保険料も該当します。

相続税を計算するにあたり、資産を受けるもの(法定相続人)や相続人ごとの法定相続分(相続する金額割合)は法律によって決められますが、実際の財産をどう分配するかは、遺言や相続人間の協議が優先されます。

法定相続分は、以下の通りです。

① 「配偶者・子」→配偶者1/2、子1/2

② 「配偶者・直系尊属(両親)」→配偶者2/3、直系尊属1/3

③ 「配偶者・兄弟姉妹」→配偶者3/4、兄弟姉妹1/4

相続税を計算するのには、「資産金額総計」を算出します。

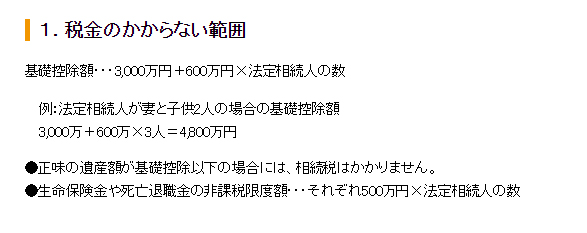

この資産金額から、法定相続人の数によって適用額の変わる「基礎控除」を引き、上記の割合にともなって法定相続人(相続を受ける権利のあるもの)に配分します。

出典:東京税理士会 http://www.tokyozeirishikai.or.jp/general/zei/souzoku/

2.法人化にするメリット

相続対策として、「法人設立」をするメリットがあります。

資産のある方は、銀行などの金融機関から一度なりとも提案を受けたことがあるのではないでしょうか。

法人化は、資産を管理する会社(株式会社や一般社団法人)を設立して、この会社に不動産や証券の資産を所有させる方法が一般的です。

この法人化は相続対策において、どのようなメリットがあるのでしょうか。

2-1.株式会社設立による節税効果のメリット

法人設立をする最大のメリットに「節税効果」があります。

法人に対する所有権は株式会社の場合、その会社の株をどれだけ有しているか、で計算します。

この株式価格(評価額)は現預金に対し低くなることが多いため、会社を作って相続すると節税効果を得ることができます。

また、既に相続を受ける子世代がいる場合は、法人の設立時に子どもの出資分を増やすことで、相続の対象外とする(あらかじめ子どもの所有分とする)ことが可能となります。

2-2.一般社団法人のメリット

株式会社ではなく、一般社団法人で資産管理会社を設立する動きも注目されています。

一般社団法人の場合は所有権が「株式」ではないため、相続資産の対象にならないケースも報告されています。

3.法人化のデメリット

法人化はメリットばかりではありません。いくつかのデメリットも存在します。

3-1.換価性がない

株式の譲渡は現預金の相続と比較して評価額が低い一方、「換価性がない」ことがデメリットともなります。

換価性とは「短い時間で現金に変えられる応用性」です。

相続においては原則現金納付となるため、証券や不動産は時に現金に変えて相続税を捻出し、納めなくてはなりません。

資産管理会社の株を現金にするには、その会社が有する不動産などの資産に対する所有権も離すことになるため、とても「気軽に」とは行きません。

資産管理会社を作る場合は、相続において十分な現金があるうえで、取り掛るようにしましょう。

3-2.株主の分散

資産の管理を目的とする資産管理会社では、一般の株式会社に比べ「株式の譲渡」が行われる頻度が高いです。

ただ、あまり相続対策に株を譲渡すると、いわゆる会社の「支配権」も分散する危険性があります。

無計画な支配権の分散は、将来的な運営方針の対立や、無関心な株主の存在など、傾斜経営においてデメリットとなる可能性もあります。

あくまで資産管理を優先としつつ、株主同士で話し合う土俵は維持していく必要があります。

4.まとめ:法人化は専門家のアドバイスのもとで進める

法人化は相続税対策において、メリットと、デメリットが介在することをお伝えしました。

相続は2015年1月の法改正を受け、都市部で不動産を所有していれば相続税の課税対象となるとも言われています。

さまざまな相続対策が注目されていますが、資産管理会社の設立はそのなかでも特に複雑なもの。

大切なのは長期的に考えることと、そのあいだ気軽に相談できる「専門家に依頼をすること」です。

設立時だけではなく、その後の株式譲渡時、当然相続時にも専門家のアドバイスは欠かせません。

ランニングコストは懸念ですが、運用を誤ると多大なリスクを生じる法人化です、大局的に見たいものです。

専門家を選ぶ基準は、月並みですが「信頼感」です。

知識を持っているだけではなく、「この人に相談しても大丈夫かな」という不安感を和らいで貰える人を優先してください。

増して、相続贈与案件は億を超えるお金を相談するものであり、ひとつ間違えたら相続が「争族」になってしまいます。

依頼者のことを第一に考えてくれる、そんな専門家に会えることを祈っています。