この固定資産税評価額は、一般的に建築費用の40~60%程度の評価となることが多いため、今ある現預金を建物の建築費用に替えれば、現金資産の圧縮ができ、相続税の対策となります。

上記に具体的な数字を当てはめて考えてみましょう。

自宅の建替えに3,000万円かかったとします。

すると、固定資産税の建物評価額が、建築費用の60%と仮定し1,800万円になりますので、現金で3,000万円持っていた時より、1,200万円相続税評価額を下げることができます。

4-2.注意点

建替えを行う際に、以下の点に注意しましょう。

・建替えた場合の家屋の名義は、必ず被相続人の名義にしておきましょう。被相続人の現金で、被相続人の名義で建替えることにより、有効になります。

5.賃貸住宅の建設による相続税対策

現金資産を建物に変えることで資産の圧縮を図り、加えて貸家建付地の評価方法、自用家屋の評価方法を用いてさらに相続税評価額を低くするという方法です。

5-1.節税の仕組み

賃貸用の土地の相続税法上の評価額は、以下のように計算されます。

貸家建付地評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

家屋に関しては、[4-1.]の項で説明した通り、建物の固定資産税は建築費用の40~60%で評価されるため、現金を建物に替えるだけでも対策になります。さらに、賃貸用の家屋の評価額は、以下のように計算されます。

貸家評価額=固定資産税評価額×(1-借家権割合×賃貸割合)

上記を具体的な数字を当てはめて見てみましょう。

1億円の自用地に、1億円をかけて賃貸住宅を建設するとします。

土地の方は、借地権割合60%、借家権割合30%、賃貸割合100%(満室)とすると、

自用地評価額1億円×(1-0.6×0.3×100%)=8,200万円の評価額になり、1,800万円の評価減となります。

家屋の方は、固定資産税の建物評価額が、建築費用の60%と仮定し6,000万円になります。

さらに、借家権割合30%、賃貸割合100%(満室)で

固定資産税6,000万円×(1-0.3×100%)=4,200万円の評価額となり、5,800万円の評価減となります。

土地と現金で2億円持っていた時より、7,800万円も相続税評価額を下げることができるのです。

また、金融機関から資金調達をした場合には、借入金の残高が相続時に債務として遺産総額から減額されます。

5-2.注意点

賃貸住宅の建設を行う際に、以下の点に注意しましょう。

・アパート建築は大金を投じて行う大事業で、場合によっては金融機関から借り入れを行うことにもなります。建設を行う前に、事業採算についてよく検討しましょう。

・建築後の不動産の売却は、売値が更地の時価+建築費用を大幅に下回ることが一般的です。そのため、建築後、数年でアパートを売却してしまうと、大きく損をすることになります。(「含み損」といいます)20~30年程かけて建築費用を家賃収入で回収してから売却できるよう計画を立ててアパート経営を行うようにしましょう。

・一般的に、建築物のある土地よりも更地の方が売値は高くなります。相続財産のうち金融資産が大きく不足するといった場合に、換金に好適な更地の上にわざわざアパート等を建ててしまうのは逆効果ですので、財産内容の見直しと相続税の試算を十分に行った上で建設するようにしましょう。

・不動産の購入時には登録免許税と不動産取得税がかかります。その他、売買の仲介手数料や登記に関するコスト、また賃貸不動産の管理コスト等も発生します。

6.組替えによる相続税対策

タワーマンションの住み替え・購入や、不採算不動産から採算不動産への組替えを行うことで、評価額を低くする方法です。

6-1.タワーマンション購入

マンションの場合の土地の評価方法を用いて相続税評価額を低くするという方法です。

6-1-1.仕組み

タワーマンションの相続税評価額は、土地については、全敷地の評価額×部屋の敷地権(持分割合)で算出します。通常、マンションは高層であればあるほど部屋数(戸数)が増えるので、階数が増えると1戸あたりの敷地権(持分)は小さくなり、相続税の評価額も安くなります。

建物については、原則として床面積で算出されるため、一般的に流通価格(時価)が高くなる高層階でも、低層階と相続税評価額は同額となります。

さらに、買った物件を賃貸に出し、要件を満たして小規模宅地の特例「貸付事業用宅地」が適用になると、土地の評価を50%下げられます。

6-1-2.注意点

タワーマンションの購入を行う際に、以下の点に注意しましょう。

・タワーマンション購入による税対策は効果が非常に高い半面、将来物件価格が下落するリスクもあります。物件選びは慎重に行いましょう。

・不動産の購入時には登録免許税と不動産取得税がかかります。その他、売買の仲介手数料や登記に関するコスト、また賃貸不動産の管理コスト等も発生します。

・タワーマンションを相続対策目的のみで購入し、相続発生後すぐに売却などすると、冒頭で触れたニュースに抵触する可能性があります(詳しくは最後のコメントを参照ください)。

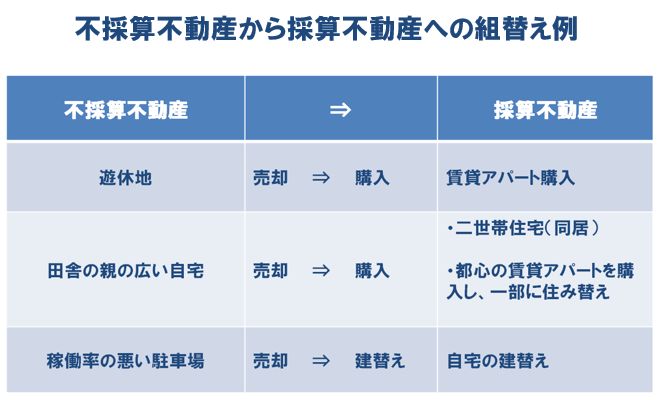

6-2.不採算不動産から採算不動産への組替え

現在持っている土地を売却・新たに不動産を購入し、相続税評価額を下げる方法です。

6-2-1.仕組み

遊休地(更地)や舗装されていない青空駐車場等は、相続税法上の控除や特例が適用できないため、相続税評価額が高くなります。また、田舎の親の広い自宅等も、相続税評価額を上げる原因となります。

それらの土地を、例えば下記のように組み替えると、相続税評価額を下げることができます。

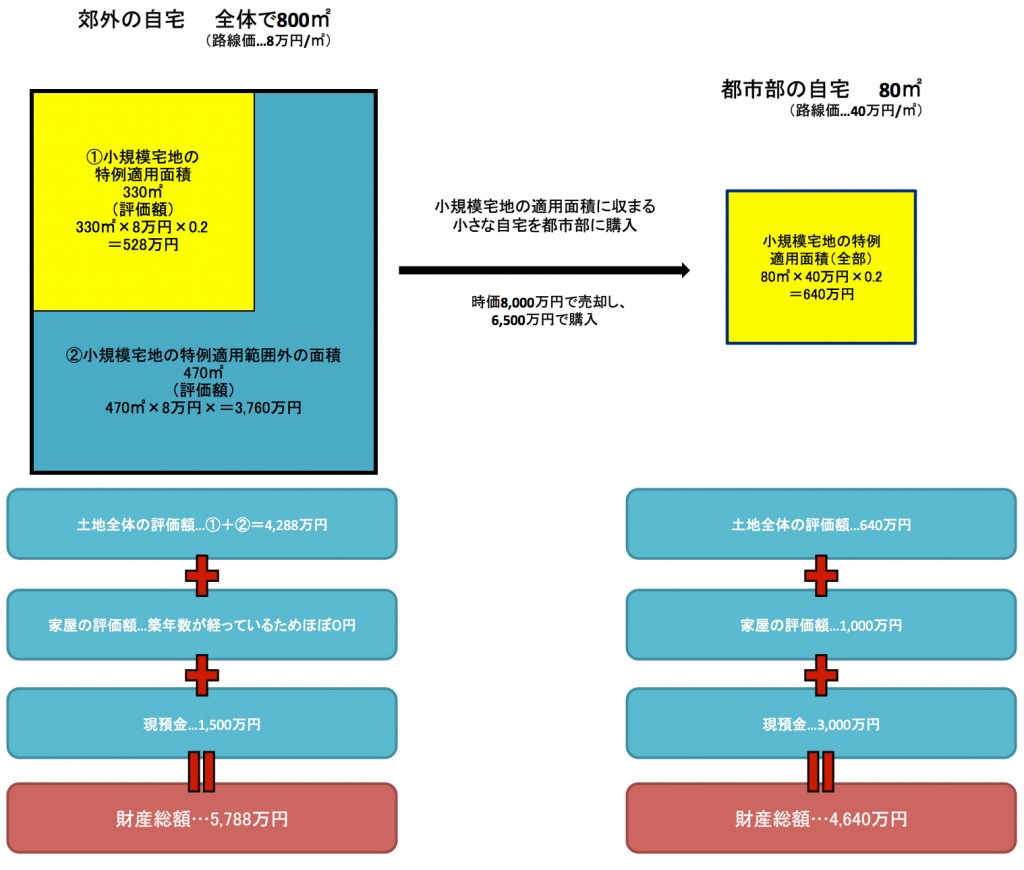

自宅の敷地面積が小規模宅地の特例の超えるほど大きい場合は、特例の適用面積に収まる土地に住み替えを行うというのも相続税対策の一つとなります。

例えば、郊外に800㎡の自宅を所有していたとします。小規模宅地の特例で評価減できる面積には制限があり、それは330㎡までなので、残りの470㎡は通常の評価方法で評価されます。これを都市部の80㎡の家に住み替えた場合、1㎡あたりの路線価は高くなり、現預金に売却益が加わることとなりますが、それでも土地が小規模宅地の特例の適法範囲内に全て収まるため、結果的に相続税対策となります。

6-2-2.注意点

不動産の組替えを行う際に、以下の点に注意しましょう。

・現在活用していなくとも、思い入れのある土地である場合もありますので、その土地を所有する事情を確認するようにしましょう。

・不動産の売却時に売却益が出た場合には譲渡所得税が、不動産の購入時には登録免許税と不動産取得税がかかります。その他、売買の仲介手数料や登記に関するコスト、また賃貸不動産の管理コスト等も発生します。

7.まとめ

ここまで、不動産を利用した相続税対策を見てきました。生前贈与、土地の分筆、家屋のリフォーム、建替え、賃貸住宅の建設、タワーマンションの購入、不動産の組換え等、いずれの方法も上手に活用すれば相続税額を大幅に下げることができる半面、多額の金融資産を用いるため、本当に有益な対策かどうか、また賃貸不動産経営の場合は投じた資金を回収できるかどうかといった部分を慎重に検討する必要があります。

納税資金の用意や遺産分割が難しくなるというリスクもありますので、不動産を利用した節税対策をお考えの方は、法務・税務・不動産などの専門家によく相談されることをお勧めします。

著者:相続ハウス 山下雅代(相続診断士)

監修:税理士法人エスネットワークス

相続についてまだ不安が…そんな時は無料でプロに相談しましょう

大切な人がお亡くなりになると、悲しむ暇も無いほど、やることがたくさんあります。

何をどうやってどれから進めれば良いのかわからなかったり、余計な手間や時間、支出を避けたいと思っている方は多いと思います。

そう思われる方は「お金の知りたい!」がオススメする税理士を無料で紹介してくれるサービスを是非ご活用ください。

相続税申告の経験豊富な全国の税理士がしっかりとお話を伺い、スムーズな相続のお手伝いをいたします。