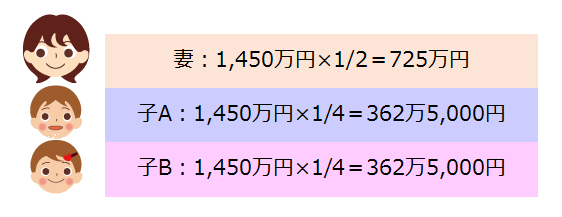

STEP4:相続税の総額を実際の相続分割合で按分する

今回の例では、実際に相続した財産の割合も、法定相続分とおりに分割したと想定しているため、「妻1/2・子A 1/4・子B 1/4」で計算しています。

もし「妻50%・子A 30%・子B 20%」など相続分の割合が法定相続分と異なる場合は、その割合で計算する必要があります。

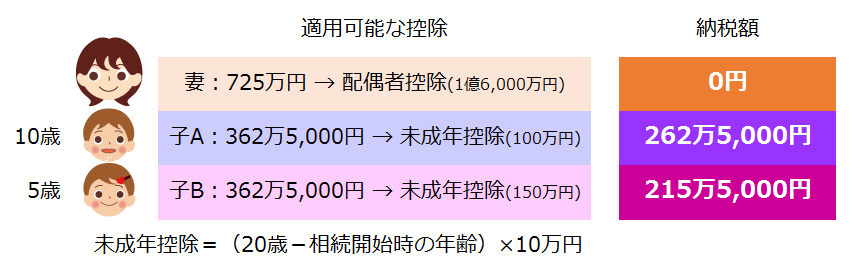

STEP5:税額控除し納税額を求める

妻が相続した財産は1億6,000万円よりも少ないため、「2.配偶者の相続税控除とは」でご紹介した配偶者控除が適用できます。

そして、相続人の子どもが未成年であれば、その子どもには未成年控除を適用できます。

4.配偶者控除の注意点

4-1.相続放棄をした場合の軽減措置

配偶者が相続放棄をした場合であっても、相続税額の軽減の計算においては放棄をしなかったものとして考えられるため、配偶者の法定相続分は変わりません。

たとえば、被保険者に借金があり配偶者は相続を放棄したけれど、生命保険で死亡保険金を受け取った場合、相続税の配偶者控除を適用することができます。

4-2.事実婚の配偶者でも軽減措置は受けられる?

今回ご紹介している配偶者控除は、あくまで婚姻の関係にある人に限られます。

つまり、事実婚や内縁の妻や夫の場合には、この軽減措置は適用できません。

4-3.適用期限までに遺産分割の手続きを

この配偶者控除は、配偶者が取得した財産に対しての控除となるため、遺産分割協議で揉めてしまい、申告期限までに配偶者が取得する財産が決まらない場合には適用されません。

もし、申告期限に間に合わないと思った場合には事前に「申告期限後3年以内の分割見込書」を税務署に提出しておきましょう。

5.まとめ

配偶者の方には大幅な軽減措置が設けられており、相続税を減額できることがお分かりいただけたかと思います。

しかし、この適用を受けるためには、遺産分割などの申告をきちんと行うことが大切です。

大切な人の遺産をそのままに近い形で受け取るためにも、このような相続税の控除があることを覚えておいてください。