「自分の老後の面倒を見てくれる人に財産を渡したい」あるいは「遺される妻やペットの世話をしてくれる人に財産を渡したい」とお考えになる方は多いのではないでしょうか。

そんな時には「負担付贈与」という方法があります。

負担付贈与とは、受け取った側に何らかの義務を負担させて財産を贈与することです。

負担がつくことで、いろんな面で通常の贈与との違いが出てきます。

今回は負担付贈与の制度をご説明し、受贈者はどんな負担を負うのか、通常の贈与と何が違うのか、手続きはどのように行うか、注意点はあるか…等、負担付贈与に関する様々な疑問にお答えしていきます。

1.負担付贈与とは

1-1.何を贈与できるか

贈与する財産は何でも構いません。現金、不動産、物品、何でも贈与が可能です。

1-2.何を負担させることができるか

負担させるものも何でも構いません。負債や、介護等の義務を負わせることも可能です。

また、「自分の妻(もしくは子やペット)の世話をすること」等、第三者の利益となる義務を負わせることも可能です。

ただし、贈与する財産の価額以上の負担を負わせることはできません。

主な負担付贈与の例としては

「現金を贈与する代わりに、介護をしてほしい」

「マンションを贈与する代わりに、残りのローンを負担してほしい」

「土地を贈与する代わりに、その土地の一部を駐車場として利用させてほしい」

等が挙げられます。

1-3.通常の贈与との違い

1-3-1.贈与者の責任が重くなる

負担付贈与は通常の贈与と異なり、受贈者に負担を課すものです。そのため、贈与者にも、受贈者の負担を限度として、売買契約の売主と同じ責任(契約解除や損害賠償)が課されます。

1-3-2.双務契約に関する規定が準用される

負担付贈与は通常の贈与と異なり、ギブ&テイクの関係にあります。(このような契約を『双務契約』といいます)

通常の贈与契約では、契約書を作成した場合や実際に贈与を行った場合には取り消せないものとされていますが、負担付贈与契約は、受贈者が負担(義務)を履行しない場合、贈与者が契約を解除し、受贈者に対して贈与した財産の返還を求めることができます。(ただし、受贈者の負担の履行の状況等により、返還額が減額される場合があります。)

1-4.負担付死因贈与

負担付死因贈与とは、契約により、自分の死後に財産を贈与する代わりに、贈与者に何らかの義務を負担させることをいいます。贈与契約ですので、生前に贈与者と受贈者の合意が必要で、どちらかが一方的に放棄・撤回することはできません。

よく似たものとして、遺言により、自分の死後に財産を贈与する代わりに、受遺者に何らかの義務を負担させる負担付遺贈がありますが、こちらは遺言者の単独行為ですので、遺言者は生前にこれを撤回することができますし、受遺者は遺言者の死後にいつでもこれを放棄することができます。

負担付死因贈与は、負担付遺贈と異なり、贈与者の生前に負担を履行させることが可能です。

2.負担付贈与の手続き

2-1.負担付贈与契約

負担付贈与契約は、贈与者と受遺者、双方の合意により成立します。従って、贈与者の意志のみで撤回ができる書面によらない贈与や負担付遺贈と違って、契約後の一方的な放棄や撤回はできませんので、双方で契約内容についてよく話し合って決めるようにしましょう。

2-2.負担付贈与契約書の作成

負担付贈与契約は書面なしでも双方の合意があれば成立しますが、契約内容を確実に実行するために、契約書を作成するのが望ましいでしょう。

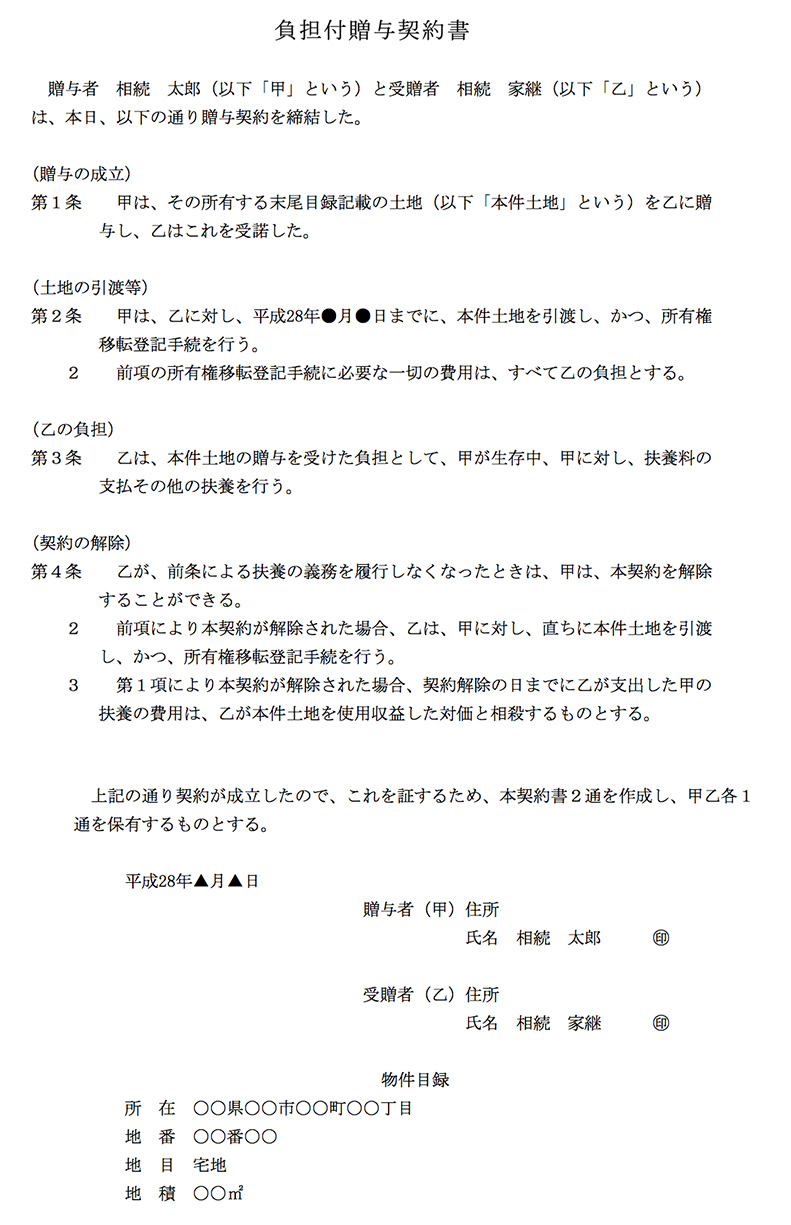

下記は負担付贈与契約書の作例です。

・贈与の対象資産と負担の内容について明記します。

・資産が預貯金の場合は、銀行名・口座の種類・口座番号・名義人を明記します。

・資産が不動産の場合は、登記事項証明書の記載に従って正確に記載します。

2-3.負担付贈与の解除・撤回

受贈者が財産を受け取ったのに負担を履行しない場合、贈与者は、相当な期間を定めて履行を催告し、その期間内に履行がなければ、負担付贈与契約を解除できます。

反対に、負担の全部に類する程度の履行がされた場合、やむをえないと認められる特段の事情がない限り、贈与者は負担付贈与を撤回することはできません。

3.負担付贈与にかかる税金

負担付贈与には通常の贈与と同じく贈与税がかかります。また、負担の内容により、受贈者以外にも税金がかかる場合があります。

3-1.受贈者にかかる税金

負担付贈与の受贈者は、贈与を受けた財産の価額から、負担すべき債務の金額を差し引いた額の贈与があったものとして、その金額をもとに贈与税額を算出します。

{(贈与を受けた財産-負担すべき債務額)-110万円(基礎控除)}×贈与税率=贈与税

※「負担すべき債務」が金額として評価できない義務の場合、「4-2. 税金面での注意点」を参照

例えば、AさんがBさんと「時価5,000万円の不動産を贈与する代わりに、その不動産の残債3,000万円を負担する」という負担付贈与契約を結んだ場合、受贈者のBさんには

5,000万円-3,000万円=2,000万円

この2,000万円に対して贈与税が課税されます。

3-2.贈与者にかかる税金

負担付贈与で負債を負わせる場合、その贈与契約は負債残高と同額で売却したものと同様であるとみなされ、譲渡益(=負担させる負債額)から取得費を差し引いた額に対して譲渡所得税・住民税が課税されます。

例えば、AさんがBさんと「時価5,000万円の不動産を贈与する代わりに、その不動産の残債3,000万円を負担する」という負担付贈与契約を結んだ場合、贈与者であるAさんには3,000万円(負担額)からその不動産の取得費を差し引いた部分に対して譲渡所得税・住民税が課税されます。

3-3.その他の人にかかる税金

負担付贈与の負担が第三者の利益になる場合、その第三者は負担額に相当する金額を贈与により取得したものとみなされ、贈与税が課税されます。

例えば、Aさんが父親と「時価1500万円の土地の贈与を受ける代わりに、弟の借金500万円を代わって返済する」という負担付贈与契約を結んだ場合、弟は500万円(負担額)に対して贈与税が課税されます。

また、この時、Aさんの父親は土地の贈与をしただけであり、何の利益も得ていないため、父親に対しての課税はありません。

4.負担付贈与の注意点

4-1.契約面での注意点

負担付贈与を行う上での契約面での注意点は以下の通りです。