姉妹で私だけが親からしてもらった生前贈与、相続の時に妹に遺留分として請求される対象になってしまうのか…

せっかく子供たちのために生前贈与を行ったとしても、遺留分の対象になってしまったら残された子供たちのトラブルの種となってしまわないか…

相続対策のために、生前贈与をしてもそれが遺留分としてみなされてしまっては、生前贈与をした意味がなくなってしまったり、残された親族間でのトラブルの原因になりかねません。

では、生前贈与をする際に遺留分に注意して贈与するといっても、どのような点に注意すればいいのでしょうか。

今回は、注意すべき点を、遺留分の詳しい説明と共にご紹介させていただきます。

1. 遺留分とは

「遺留分」とは、相続によって遺された家族が生活に支障をきたさないように一定の相続人に対して保障をしてくれる最低限の相続割合として法律で定められているものです。

基本的には、亡くなった人の意思を尊重するために遺言書の内容は法定相続分よりも優先されるものですが、例えば「長男だけに財産の全てを遺す」という内容の遺言書を遺されてしまうと、財産を遺してもらえなかった他の家族は生活に支障が出てきてしまうかもしれません。

そのような事を防ぐためにも、最低限相続できる財産を「遺留分」として保障してくれるのです。

遺留分は、兄弟姉妹を除く、法定相続人に保障されています。

2. 遺留分の割合

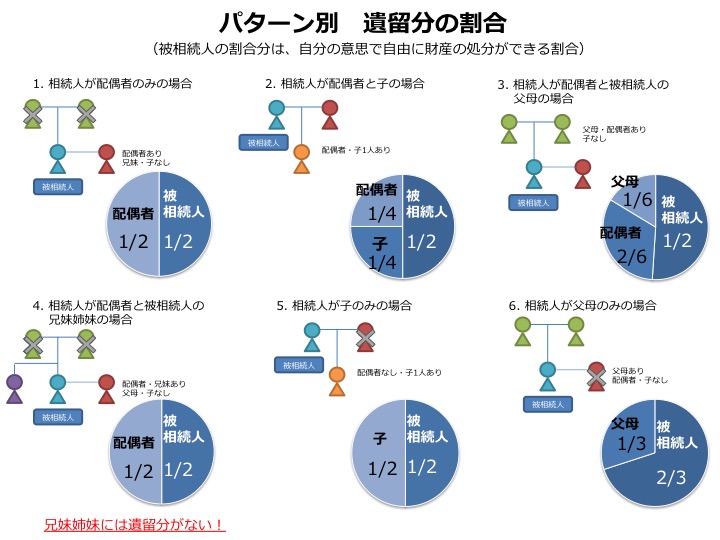

遺留分という権利を行使して取り戻せる様に保障される最低限の財産が、どれくらいになるかといいますと、その財産割合は、本来の法定相続分の何分の1、という形で定められています。

遺留分の割合は、被相続人の家族状況によって割合が変わってきます。

遺留分が確保されているのは、配偶者・子供・直系尊属(父母・祖父母など)のみです。兄妹姉妹に遺留分はありません。

例えば、被相続人が全く相続人に関係のない人に遺言書で財産の残す指定をしたとします。残されている相続人が被相続人の兄妹姉妹のみだった場合、その兄妹姉妹に遺留分を請求する権利はありませんので、被相続人の遺言書どおり、指定した人に財産が全て流れていくことになります。

被相続人と、相続人の遺留分の割合の図をご覧ください。

この図を見て頂くと、被相続人の部分は、自身の意思で財産を自由に処分できる割合ということになります。

仮に、被相続人が愛人に全財産を遺したとしても、家族の誰かが遺留分の権利を行使すれば、財産ををまるまる愛人に遺せず、この図の割合で遺留分を渡さなければなりません。

3. 遺留分の計算にあたり考慮される生前贈与

遺留分の説明をご覧になり、生きている間に財産を全部贈与してしまったら、遺留分がなくなってしまうのではないか…とお考えになるかもしれません。

法律は、法をすり抜けや、ずるい手段を防止するために、生きている間に贈与がされた場合でも遺留分を請求できる制度を作っています。

3-1. 相続開始1年以内にした生前贈与

民法では、贈与してから被相続人が1年以内に死亡した場合、その生前贈与は「遺留分」の対象になるとされています。

被相続人の死亡した日から逆算して1年以内の贈与は誰に対する贈与であっても遺留分の対象財産に含まれます。法定相続人以外への贈与も遺留分の計算の際の相続財産として含まれますので、注意してください。

3-2.遺留分と特別受益

特別受益とは、相続人間で誰かが得をし、誰かが不利になるというような不公平を避けるために、平等を図るために設けられた制度です。

被相続人から、生前あるいは遺言によって何らかの特別な財産を受けた相続人の財産も、相続開始時に相続財産に含めます。これを「特別受益の持ち戻し」といいます。

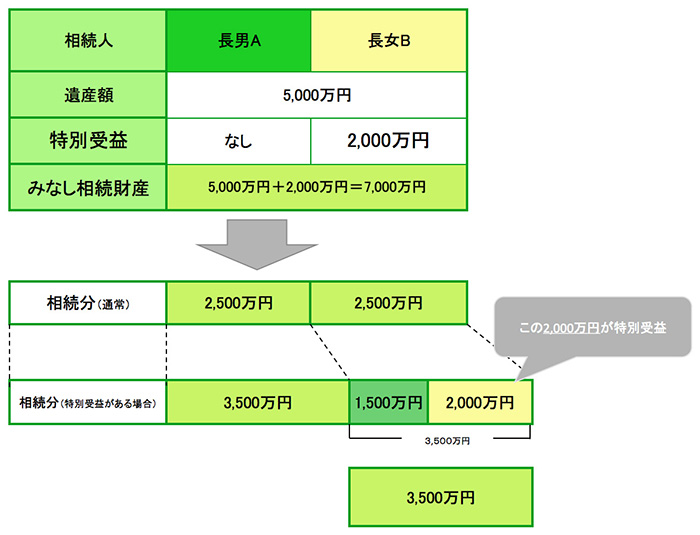

例えば、被相続人に長男と長女1人ずつ子がいたとします。被相続人の相続開始時の財産が5,000万円でしたが、被相続人は長女に生前2,000万円の贈与をしていたとします。

その場合、贈与をしていた2,000万円も持ち戻して財産としてみなし、合計7,000万円の財産として分割をします。

7,000万円を半分にすると、3,500万円になりますが、長男はそのまま3,500万円を受取り、長女が受け取る3,500万円のうち2,000万円は生前贈与で受け取っていた特別受益になりますので、実際に相続時に受け取るのは1,500万円ということになります。

では、どういったものが特別受益にあたるかといいますと、実際は個々の経済状況などによって判断が分かれます。

参考としてあげますと、特定の相続人が、被相続人からの婚姻、養子縁組のための贈与や、生計の資本としての生前贈与や遺贈のことをいいます。

3-2-1. 婚姻、養子縁組のための贈与

婚姻、養子縁組の贈与とは、持参金、花嫁道具、新居などがあげられます。

結納金や挙式費用、新婚旅費などは基本的には特別受益にはあたらないと解されていますが、金額にもよるため時と場合によります。

3-2-2.生計の資本としての生前贈与や遺贈

独立して事業を始めるための開業資金、住宅購入(援助)資金、他の相続人とは異なる高額な学費の出費(留学費用や医大進学費用など)があげられます。

新築祝いなどの交際費的な意味合いの贈答費用などは除くといわれています。

3-2-3. 特別受益の持ち戻し免除の意思表示

特別受益の持ち戻し免除の意思表示とは、特別受益において被相続人が、贈与または遺贈した額を持ち戻さなくてもよいとする意思表示のことです。

この意思があれば、特別受益を受け取った相続人は贈与または遺贈した財産を相続財産に戻さずに、自身の法定相続分の財産も受け取ることができるということになります。

この持ち戻し免除の意思表示は、特別な方式をもって表示せずとも、できるとされています。さらに、明示されたものでもなく、黙示されたものでも良いとされています。

ですが、黙示されたものでは相続人間でトラブルになることが予想されますので、遺言書などで意思表示をされる場合が多いです。

特別受益の持ち戻しの免除は、遺留分に関する規定に反しない範囲でのみ有効とされていますので、意思表示を残す方も、残された方も注意が必要です。

3-3.遺留分権利者に損害を与えることを知っていて行った贈与

1年以上の贈与の場合でも、財産を渡す側、受け取る側が、その本人の遺留分を侵害することが分かっていて財産を贈与した場合は、遺留分の対象財産に含まれてしまいます。

例えば、両親と2人姉妹の4人家族(全員存命)で1億円の財産のうち、父から長女へ8,000万円を生前贈与する場合、家族の遺留分(5,000万円)を超えてしまっています。そのことを父と長女が分かって贈与をした場合に、遺留分として対象になります。

ただし、遺留分は、請求を行使した場合に発生するものですので、母と妹が承諾した場合には、遺留分の対象にはなりません。

3-1では、相続開始1年以内にした生前贈与に関しては遺留分の対象となると述べていますが、基本的には、相続人に対する特別な利益になるような生前贈与は、何年以上前になされたものであっても遺留分を請求できる対象となります。

そのようにしないと、被相続人が特定の人だけに全財産を生前贈与してしまった場合に、遺留分という制度の意味がなくなってしまうからです。

4. 生前贈与財産の評価

生前贈与は、遺留分の対象として考えるとご案内しましたが、いつの時点の価値で加算をするのか、ご紹介させていただきます。

4-1. 現預金の場合

贈与が現預金だった場合、贈与時の金額を物価指数を用いて、亡くなった時点での貨幣価値に換算することになっています。