評価額は、実際の取引価格が基準になり、骨董品や美術品なども同じような考え方で取引されている価格をもとに価値が決まります。

専門家による鑑定評価が必要になることもあります。

4-3.ゴルフ会員権

取引相場がある場合、以下の計算によって評価額が算定されます。

*取引相場×0.7+取引価格に含まれない預託金がある場合の預託金の評価額

プレー権のみの場合は評価なしになりますが、返還時期に応じて評価されることもあります。

4-4.その他注意すべき財産

被相続人が個人事業として営業していた場合には、一般の相続と同じでその人が持っていた事業用の財産はすべて相続財産ということになります。

土地建物などの不動産は相続の対象になりますし、工場であれば設備機械、在庫の商品についても同様に相続の対象になります。

また、商売上の売掛金や借入金も相続財産となり、相続人が引継ぎます。

5.課税されない財産

下記の財産は相続財産から除かれ、相続税は掛かりません。

これらは、財産の性質や国民感情など、社会政策的な面から、相続税をかけるのは不適当なものとして考えられているからです。

・墓地、墓石

・祭具

・宗教、学校法人等の公益事業に使われる財産等

6.みなし相続財産

被相続人の死亡によって発生する財産のことです。

被相続人が生前に持っていなかった財産であったとしても、相続でもらったもの(相続財産)とみなして、本来の相続財産に対して、みなし相続財産といっています。

6-1.保険金

終身保険などの死亡保険金が該当します。

受取金額-非課税限度額(※1)=相続税課税価額

(※1)500万円×法定相続人の数

6-2.死亡退職金

役員や社員が在職中に死亡した場合には(死亡)退職金が支払われます。

死亡退職金手当金

受取金額-非課税限度額(※2)=相続税課税価額

(※2)500万円×法定相続人の数

7.負債

相続によって引き継がれたマイナスの財産の中では、主に借入金や未払いの料金などが債務控除の対象に含まれます。

[例]

・銀行からの借入金

・損害賠償金

・未払いの医療費

・未払いの税金(固定資産税、住民税、所得税など)

・葬儀費用 等

なお、勤務先からの弔慰金は、以下のように非課税部分の範囲が定められています。

超えた部分は、相続の評価額に加算されます。

・業務上の死亡の場合:死亡時の普通給与(※3)の3年分相当額

・業務上の死亡以外の場合:死亡時の普通給与(※3)の6カ月分相当額

(※3) 普通給与とは、俸給、給料、賃金、扶養手当、勤務地手当、特殊勤務地手当などの合計額

▼詳しく知りたい方はこちら

【やらないと損をする!活用すべき相続税の債務控除のすべて】

【知らないと損をする!葬式費用を控除して相続税を安くしよう】

8.生前贈与財産

相続開始前3年以内に贈与を受けた財産があるとき、被相続人の相続税の課税価額に加算しなければいけません。

また、相続時精算課税制度の適用を受けた財産は、贈与時の評価額で加算します。

9.まとめ

相続財産が基礎控除額よりも下回っていれば税金がかからないということで、相続税を計算するために、果たしてどのように評価額が決まっていくかを見てまいりました。

相続財産がいくらあるか、普段計算している額がそのまま相続税算定の基になるわけではありません。

「相続税評価額」という、普段いくらであるかを把握する際に使っている評価とは違うものがあるということを、ご理解いただけましたでしょうか?

相続税算定に大きく影響する、相続税評価額に触れるよい機会になればと思います。

また、お話してきました内容は、非常に専門的になりますので、税理士等の専門家のアドバイスを受けることをお勧めします。

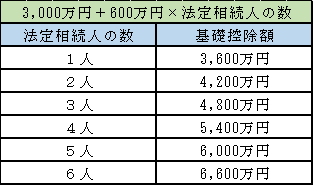

[参考:相続税基礎控除額 (平成27年1月1日~)]

著者:相続ハウス 奈良澤 幸子 (相続診断士)

監修:税理士法人エスネットワークス