算出した税額を合計し、相続税の総額を出します。

相続税の総額=1,580万円+560万円+560万円=2,700万円

③各人の相続税額

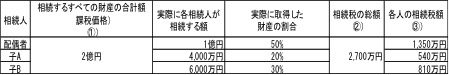

各相続人が遺産分割協議等により実際に取得した財産の割合を、相続するすべての財産の合計額(①)で割った割合を出します。②に各相続人の按分割合を乗じた金額がその相続人の相続税額となります。

配偶者は、2億円の相続財産のうち、1億円を取得するため、実際に取得した財産の割合は50%となります。この実際に取得した財産の割合を、法定相続分に応じて取得したものと仮定し、按分して出した相続税の総額に乗じ、各人の相続税額を出します。

配偶者の相続税額=相続税総額2,700万円×50%=1,350万円

上記と同様に各相続人の相続税額を計算します。

子Aの相続税額=相続税総額2,700万円×20%=540万円

子Bの相続税額=相続税総額2,700万円×30%=810万円

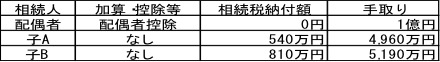

④ 実際に納付する相続税額

③に相続税額の加算や配偶者控除等の税額控除をした後の金額が、実際に納付する相続税額となります。

配偶者は、配偶者控除(1億6,000万円または法定相続分までは非課税)を適用すると配偶者の相続税額は0円となります。

今回の場合、子A及び子Bに該当する加算・控除されるものがない為、③で計算した金額が相続税納付額になります。

一定の税額が控除されるものとして、上記の配偶者控除の他、未成年者控除、障碍者控除等があります。

また、加算される場合として、被相続人の兄弟姉妹や甥・姪等、被相続人の配偶者又は父母・子ども(代襲相続人を含む)以外の相続人が相続した場合は、相続税が2割加算されます。

1-4.納付期限

1-4-1.申告・納税は10ヶ月以内に行わなければならない

相続税は、原則として被相続人が亡くなってから10ヶ月以内に申告・納付しなければなりません。

期限内に申告をしない場合は、相続税の他に無申告加算税や延滞税(※)が発生する場合があります。相続人は、被相続人が亡くなってから10ヶ月以内に被相続人の相続財産を相続税評価額で算出した額を確認し、遺産分割を行い、戸籍や印鑑証明書等の申告に必要な書類を集め、申告書を作成し、相続税を納付する必要があります。

また、相続税は現金一括納付が原則です。その為、すぐに相続税額の現金を用意できない方は注意が必要です。相続財産の割合で不動産が多く、預貯金が少ない場合は特に注意が必要です。

例えば、相続財産の割合の多くが亡くなった方と自分が住んでいた土地と建物であり、預貯金がわずかであった場合に相続税が発生する際は、ご自身で現金を用意することができなければ、相続したご自宅を売却するか、金融機関で相続税を納付するための借り入れを行わなければなりません。

このように、相続税は納付期限があるだけではなく、現金で一括して納付しなければならないという特徴があるため、残された相続人のためにも、早いうちに納付するための現金を残しておくことや、節税対策等で納税額を減らすことが重要となってきます。

※延滞税の詳細についてはこちらの記事をご参照下さい。

【もう過ぎてる?/相続税の申告期限と過ぎた場合のペナルティ】

1-4-2.相続税が0円でも申告が必要な場合がある

相続税については、相続税を軽減することができる様々な税額控除や特例があります。

代表的なものですと、配偶者が相続する場合、1億6,000万円まで又は法定相続分までの相続財産には相続税がかからない配偶者控除(正確には「配偶者の税額の軽減」)や被相続人が事業や居住用に使用していた宅地に対する相続税評価額を大幅に減額することができる小規模宅地の特例があげられます。

これらの特例を使うことにより、相続税納付額が0円になることも少なくありません。

特例を使うことにより相続税納付額が0円になった場合でも、相続税の申告手続きが必要になります。10ヶ月の申告期限内に申告を行わなければ、その後これらの特例を適用することができなくなり、無申告加算税や延滞税も加算された相続税を納付しなければならなくなります。

2.納付準備

相続税は原則として現金一括納付をしなければならない為、ある程度まとまった金額になる場合、現金を準備できない人も少なくありません。

その為、生前からできる納付準備として、生命保険に加入すること(※)や納税資金を生前に贈与すること、または、不動産等を事前に売却する等して、納付資金を準備することが可能です。

※生命保険を使った対策の詳細についてはこちらの記事をご参照下さい。

【相続税を大幅に抑える!生命保険でできる相続税対策】

まとめ

今回は相続税の基本的な知識についてご紹介しました。

相続税は誰でも発生する税金ではなく、また、生涯において何度も支払う税金ではない為、身近に感じない方も多いかと思います。

相続税の申告は、10ヶ月という納付期限があり、集める書類も多く、申告の内容も複雑です。また、原則として現金一括納付の為、現金を簡単に用意することができない方は、今から納付の為の資金準備をしておくことをお勧めします。さらに、控除や特例措置によって大幅に相続税を減額することができる為、事前に軽減措置を知り、今から相続税対策を取ることをお勧めします。

著者:山﨑 あすか(相続診断士)

監修:税理士法人エスネットワークス