最近「生前贈与」についての関心が高まっていますが、皆様の中にも、元気なうちに財産をあげたい、またはもらいたいという方も多いのではないのでしょうか。

生前贈与には様々な方法があり、その中には贈与税をかけずに生前贈与できる方法もあります。

ですが、贈与税がかからないからといって安易に行ってしまうと、結局節税にならなかったり自分の生活資金がなくなってしまったり、またかえって子や孫に面倒をかけてしまうこともあるのです。

せっかく自分の大切な財産をあげるのでしたら、あげる側にとってももらう側にとっても1番よい方法であげたいですよね。

そこで今回は、生前贈与の総まとめとしてお得な生前贈与の方法や注意点を一挙にご紹介しますので、ぜひ参考にしてください。

1.生前贈与とは

生前贈与とは文字通り、生きている間(生前)に財産をあげる(贈与)ことを言います。

その一番の目的は、生きている間に相続財産(亡くなった人の遺産総額)を減らすことで、亡くなった時に発生する相続税を減らすことができることです。

また、早いうちに財産をあげることでもらった人は使いたい時にその財産を使うことができるので、例えば小さいお子様がいる家庭などに贈与をすると、お金がかかる時期にすぐ財産を受け取ることができますのでとても効果的です。

1-1.贈与と認められる条件

基本的に、下記の事項を満たしていると税務署に生前贈与と認めてもらいやすくなります。

後々、税務調査で贈与を否定されないように今のうちに対策をしておきましょう。

- あげた人が「あげたと認識している」こと

- もらった人が「もらったと認識している」こと

- 書類(贈与契約書など)で「贈与したことを証明できる」こと

- もらった人が贈与税の申告をして自分で贈与税を払っていること

- もらった人が自分で通帳や印鑑を所持していること

- もらった人がもらったもの(お金など)をきちんと使っていること

1-1-1.贈与契約書

贈与契約書とは、財産の贈与を確約するため、贈与者(贈る側)と受贈者(受ける側)の間で交わす書類のことです。

民法上では財産の贈与は口約束だけでも成立するため、特に親族間での金銭贈与の際に贈与契約書を作成しないケースが見受けられますが、トラブル回避のため作成することをおすすめします。

▼詳しくはこちらをご覧ください。

【一般家庭も相続税の課税対象!生前贈与契約書で1円も損しない【雛形付き】】

1-2.手続方法

生前贈与を行う場合、贈与を行った翌年の2/1~3/15の間に税務署で確定申告が必要になります。

この手続きは贈与を受けた側が行います。

「2.非課税でできる贈与」でご説明する非課税の特例を使う場合も、確定申告をして初めて特例が適応される為、申告をしないと通常の贈与税が発生してしまいますので必ず申告手続きをしましょう。

ただし、受け取る人1人につき年間110万円までの贈与は申告しなくても非課税になる為、確定申告は不要です。

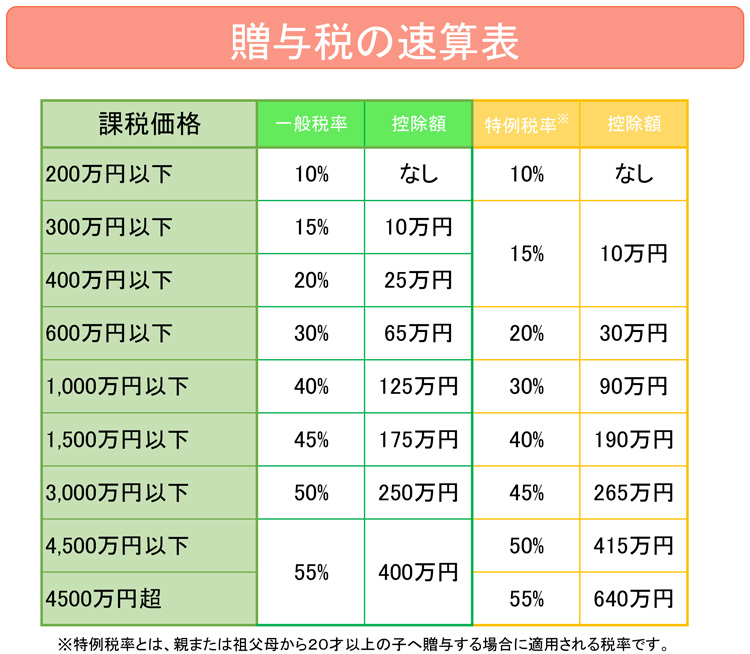

1-3.贈与税率表

下記が贈与税の税率表です。

課税価格に税率を掛けて、控除額を引いた金額が贈与税として発生します。(例:1,000万円×40%-125万円=275万円)

贈与税の税率は相続税の税率よりも高く設定されています。

2.非課税でできる贈与

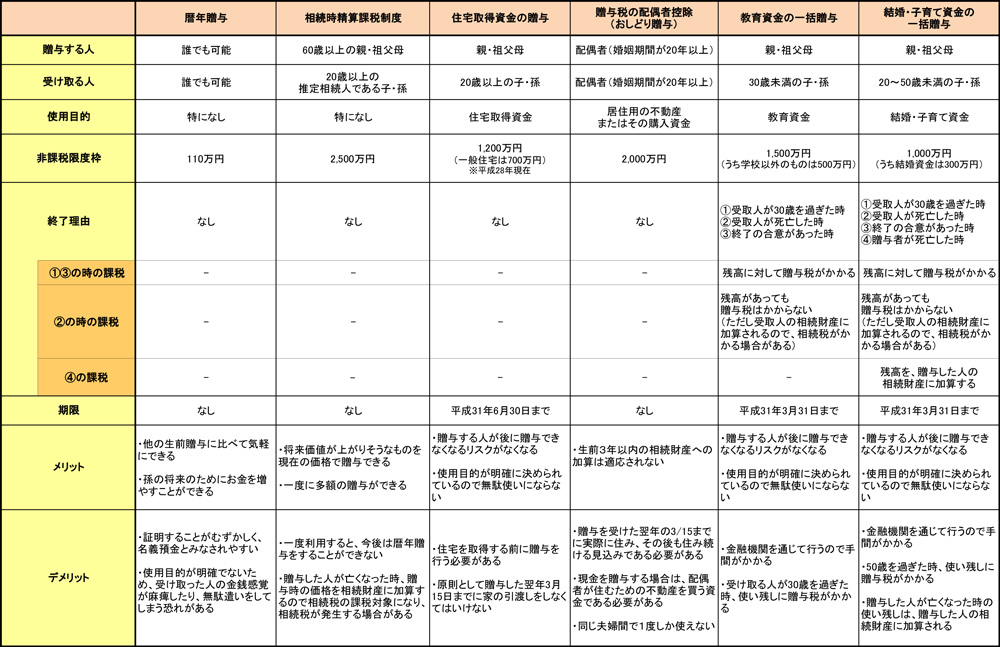

2-1.非課税贈与の早見表

⇒ 非課税贈与の早見表(PDFファイル)のダウンロードはこちら

2-2.暦年贈与

暦年贈与とは、1月1日から12月31日までの1年間、受け取る1人につき110万円までなら贈与しても贈与税がかからないというものです。

その年の贈与額が110万円以内であれば、申告をする必要はありませんし贈与税を払う必要もありません。

▼詳しくはこちらをご覧下さい。

【早めの対策が肝心!非課税で贈与できる暦年贈与って?】

2-2-1.現金の暦年贈与の注意点

現金を暦年贈与する場合、「1-1.贈与と認められる条件」の状態でないと「名義預金」とみなされ、単純に自分の財産を違う口座に保管しているだけで贈与ではない、とみなされてしまうことがあります。

▼その回避策を詳しく知りたい方は、こちらをご覧下さい。

【気軽な資金移動の恐怖/完全版!名義預金の回避方法】

2-2-2.不動産の暦年贈与の注意点

不動産を110万円相当分ずつ贈与する(名義変更する)、という方法も可能ではありますが、名義変更の度に登録免許税や不動産取得税がかかります。

また、毎年毎年書類を取得して法務局で手続きをするので、手間がかかります。

その費用と手間がかかることを踏まえた上で、生前贈与するべきか考えましょう。

2-3.相続時精算課税制度

相続時精算課税制度とは、60歳以上の親・祖父母から20歳以上の推定相続人である子・孫へ贈与する際、2,500万円までなら非課税、それを越えても一律20%の税率で贈与できるというものです。

▼詳しくはこちらをご覧下さい。

【何が必要なの?相続時精算課税制度利用時の必要書類】

【その贈与は少し待って!相続時精算課税制度のデメリット】

2-4.住宅取得資金贈与の特例

住宅取得資金贈与の特例とは、親・祖父母から20歳以上の子・孫へ住宅取得資金として贈与を行った場合に、一定の金額(平成28年度内の契約締結で最高1,200万円)までは非課税となる制度です。

非課税枠は、贈与を行う時期や住宅の条件により異なります。

▼詳しくはこちらをご覧下さい。

【住宅の生前贈与/これは得するケース?損するケース?】

2-5.贈与税の配偶者控除(おしどり贈与)

贈与税の配偶者控除とは、婚姻期間が20年以上の夫婦間で、配偶者が住むための不動産あるいはそれを購入するための資金を贈与した場合、2,000万円までは非課税になる制度です。

「おしどり贈与」という通称で呼ばれることもあります。