「相続時精算課税制度」という制度を耳にしたことはありますか?

多額の贈与ついてお調べしたことのある方は、ご存知かもしれません。

2,500万円の特別控除があるため多額の贈与がし易い制度です。その内容をご存知の方も多くいらっしゃると思いますが、具体的な手続き方法や相続発生時の取り扱いなどが、相続時精算課税制度は少し複雑な制度です。

大きな額のお金を移すことのできる便利な制度である一方で、デメリットもありますので慎重に行う必要があります。

具体的にどんな制度なのか、また、どのような注意点があるのかご紹介します。

1.相続時精算課税制度とは、どんな制度か

1-1.制度の概要

相続時精算課税制度とは、平成15年に新設された相続税と贈与税を一体的に考える制度です。

平成15年を境に、贈与税の課税方法は、暦年贈与と相続時精算課税制度とに分かれました。通常の贈与税は暦年贈与で、1年間で個人が受贈した額の合計が、年間110万円を超えた部分に対して贈与税がかかってくるという仕組みです。

この暦年贈与に対して、もうひとつの課税方法が相続時精算課税制度です。

どんな制度かと言いますと、特別控除があるため相続財産を生前に2,500万円まで税金を払わずに前渡しすることができるという制度です。

また、贈与の回数は一度に2,500万円を贈与せず、何度かに分けて贈与をしたとしても2,500万円の範囲内であれば特別控除の範囲内で贈与ができます。

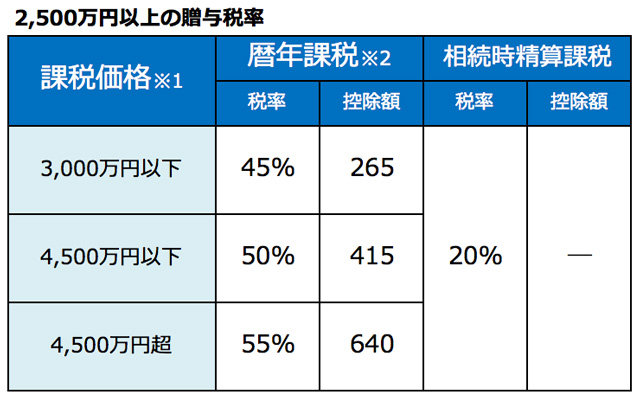

但し、2,500万円を超えた部分に関しては、一律20%の税率で贈与税がかかります。2,500万円を超える贈与の場合、通常の贈与は税率が45~55%(※)ですので、一律20%の税率で贈与できるのは通常の贈与と比べるとかなりの差があります。

※1課税価格とは 贈与を受けた額から基礎控除額または特別控除額を差し引いた額をいいます。

※2相続時精算課税制度を適用できるのは親から20歳以上の子等ですので、この表では特別税率を記載しています。

特別税率とは、親または祖父母から20歳以上の子へ贈与をする場合に適用される税率です。

したがって、それ以外の関係間での贈与で適用される税率とは異なります。

1-2. 制度を利用する場合の要件

- 贈与者…贈与した年の1月1日において満60歳以上であること

- 受遺者…贈与を受けた年の1月1日において満20歳以上であって、贈与者の推定相続人である子養子を含みます)又は贈与者の孫であること

- 最初に相続時精算課税の適用を受けようとする贈与税の申告期間内に、「相続時精算課税選択届出書」を受贈者の戸籍の謄本などの一定の書類とともに贈与税の申告書に添付して提出すること

2. 相続時精算課税制度のデメリット

2-1.一度届け出を出したら暦年贈与には戻れない

相続時精算課税制度を利用する際には、最初の贈与の際にこの制度を利用しますという旨の選択届を税務署に提出しなければ始まりません。

この制度は、贈与者の相続開始まで継続して適用となりますので、その贈与者からの贈与は「暦年贈与」として贈与することはできませんので、注意が必要です。

2-2.小規模宅地の特例が受けられない

小規模宅地の特例とは、一定の要件を満たす故人の自宅や事業に使われていた土地に対して相続時の評価を減らせるという制度です。

ですが、「相続又は遺贈により取得した財産」に限り、小規模宅地等の減額の特例が適用されます。従って、相続時精算課税制度により仮に自宅を生前贈与してもらったとしても、相続時に小規模宅地の特例により減額を受けることはできません。

2-3.不動産取得税と登録免許税がかかる

相続時精算課税制度を選択して土地の贈与を行う場合、不動産取得税と登録免許税に注意が必要です。

相続時精算課税制度を利用しても、不動産取得税と登録免許税に関しては優遇されることはなく、相続の場合よりも不利になってしまうからです。

| 相続時精算課税制度による贈与 | 相続時に取得 | |

| 不動産取得税 | 3%(※) | 非課税 |

| 登録免許税 | 20/1000 | 4/1000 |

(※)平成30年3月31日までに宅地等を取得した場合は、固定資産税評価額に1/2を乗じた額を課税標準額とします。

2-4.相続税の課税対象になる

相続時精算課税により、大きな額のお金を移動させたとしても、この制度では名の通り「相続時に精算し課税する」制度です。

生前に贈与してもらった財産を、相続時に持ち戻し、相続財産の課税の対象とします。

例えば、将来値上がりのする可能性の高い財産を、相続時精算課税制度を利用して贈与することによって値上がり分に対しての課税を避けることはできても「相続財産」自体を減らすことはできないということです。

逆に、相続時精算課税贈与の時から相続発生時までに、その贈与をした財産の価値が大きく減ってしまったり、その財産自体が滅失してしまったとしても、これらの減少要因は考慮されることなくその財産の「贈与時の評価額」で相続税の課税対象になります。従って、必ず節税対策になるとは限らない制度なのです。

2-5.相続時に税金が発生する可能性がある

2-4でもお話したように、相続時精算課税制度は、相続時にこの制度を使って贈与した財産を持ち戻して計算すると決められています。

贈与時には2,500万円以内で贈与税がかからなかったとしても、相続時にこの持ち戻しに分を含めた金額が基礎控除額の範囲を超えてしまった場合は、相続税が発生します。

(例)

【前提】父の財産は自宅:5,000万円 金融資産:5,000万円 相続人は子3名

【贈与時】金融資産3,000万円を、子のひとりに精算課税制度を利用して生前贈与した贈与時の税金は100万円(3,000-2,500)×20%)

【相続時】相続時の税金は相続人全員で630万円

うち、相続時精算課税を受けた相続人分の相続時の税金は189万円(630×3000/5000)

※相続時に財産を何も受け取らなかった場合、追加で89万円(189-100)を負担

2-6.申告は必須

相続時精算課税制度を利用する場合、最初に適用を受けようとする贈与税の申告期間内(贈与を受けた年の翌年の2月1日~3月15日に間)に、納税地の所轄管轄税務署に「相続時精算課税制度選択届出書」を贈与税の申告書に添付して提出しなければなりません。

この期間内に提出されなかった場合には、その年は相続時精算課税制度が適用されませんので注意が必要です。