相続税の基礎控除がどういうものか、皆様はご存知でしょうか。

亡くなった人の財産の合計が基礎控除額を超えているかいないかで、相続税申告が必要かどうか決まります。

つまり、相続税が発生するかしないかのボーダーラインになりますので、とても重要な意味を持っていることがわかりますね。

また、これを知っているかいないかで生前に節税対策ができるかが決まってくるので、相続税対策を考える上でも必要不可欠なものです。

もし財産が基礎控除額を超えている場合は相続税が発生する可能性が高いです。

それを聞くと、自分や親が亡くなった時のことを考えると相続税がかかるか気になる・・・と思う方も多いのではないでしょうか。

そこで今回は、相続税の基礎控除の概要や計算方法、そして対処方法や注意点についてご説明します。

基礎控除額の計算は注意点もありますが、これを見れば自分でも正しく計算できるように詳しくご説明してきますので、皆様もご自分やご家族に当てはめて計算してみてください。

1.相続税の基礎控除とは

相続税の基礎控除とは、亡くなった人の遺産総額(相続財産といいます)のうちこの金額までは非課税になりますよ、というボーダーラインのことです。

相続財産が基礎控除額より少ない場合は全て非課税なので、相続税はかかりません。

逆に基礎控除額より多かったとしても、基礎控除額を超えた分のみに対して相続税の課税対象になります。

最近の基礎控除額の改正は、昭和63年、平成4年、平成6年、平成15年、平成27年に行われていますが、最も新しい平成27年1月1日からの基礎控除額改正は大きな話題になりましたので、よくご存知の方もいらっしゃるのではないでしょうか。

平成26年12月31日までは【5,000万円+1,000万円×法定相続人の数】

だったのですが、

平成27年1月1日から【3,000万円+600万円×法定相続人の数】

へと変わり、基礎控除額が下がりました。

例えば法定相続人が3人の場合、基礎控除額は8,000万円⇒4,800万円になりますので、かなり下がっているのがわかるかと思います。

この平成27年からの基礎控除額改正について、より詳しく知りたい方はこちらのページをご覧下さい。

【課税対象に?基礎控除額が引き下げられた相続税法改正を解説】

1-1.基礎控除額早見表

1-2.基礎控除額が適応される基準

基礎控除額が平成27年1月1日で改正されたのは説明しましたが、では実際に誰かが亡くなって相続が発生した場合、何を基準に、改正前と改正後のどちらが適応されるのかが決まるのでしょうか。

それは財産を遺す人が「亡くなった日」が基準となり、どちらに当てはまるかによって適応される基礎控除額が決まります。

よく「申告する日」が基準になると思っている人がいますが、それは間違いですので注意しましょう。

例)平成26年8月1日に亡くなり、平成27年2月20日に申告を行った場合

⇒「亡くなった日」が基準になるので、適応されるのは「改正前」の基礎控除額です。

2.基礎控除額の計算方法

では、実際に基礎控除額がいくらなのか計算するにはどうすればいいのでしょうか。

基礎控除額の計算に必要なのは「法定相続人の数」のみです。

これさえわかればすぐに計算することができますので簡単かと思われがちですが、相続税法では「法定相続人の数」を恣意的に増やして基礎控除額を上げるのを防ぐため、2つの制限が設けられています。

ただし、あくまでもこれは「基礎控除額を計算する上での法定相続人の数」であって、実際の民法上の法定相続人とは違いますので注意してください。(4-2.で詳しくご説明します)

また、法定相続人が誰になるかについては、こちらのページをご覧下さい。

【誰がどこまでなれるの?法定相続人の範囲やパターンを解説】

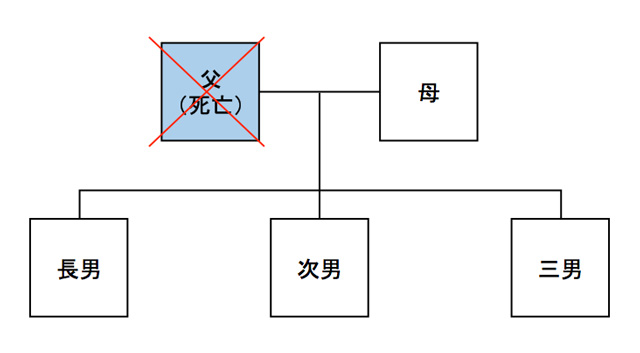

2-1.通常の場合

まずは制限がない通常の場合をご説明します。下の図をご覧下さい。

この場合、法定相続人は母、長男、次男、三男の4人です。

これをそのまま計算式に当てはめると、

3,000万円+600万円×4=5,400万円になります。

2-2.養子がいる場合

亡くなった人に養子がいる場合は、2つのパターンのうちどちらに当てはまるかで変わります。

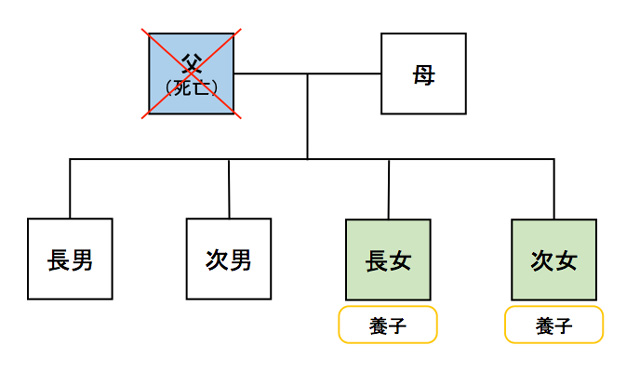

2-2-1.実子がいる場合

基礎控除額を計算する上で、実子がいる場合は、普通養子は1人までしか法定相続人の数に入れることができません。

下の図をご覧下さい。

この場合、長男、次男が実子で、長女、次女が養子です。

実子がいるので、実際に養子は2人いるのですが1人までしか法定相続人の数に入れることができません。

つまり、この場合の基礎控除額を計算する上での法定相続人の数は、母、長男、次男、養子(1人)の4人となります。

これをそのまま計算式に当てはめると、

3,000万円+600万円×4=5,400万円になります。

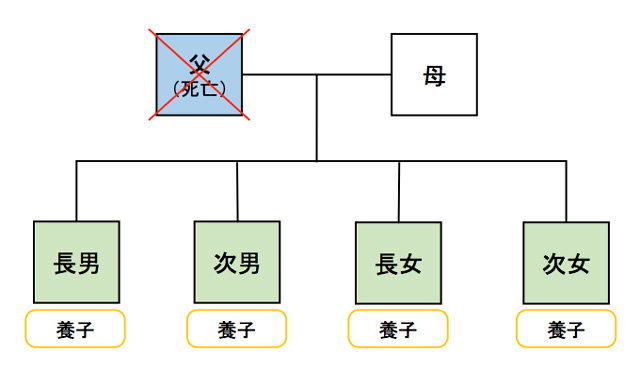

2-2-2.実子がいない場合

基礎控除額を計算する上で、実子がいない場合は、普通養子は2人までしか法定相続人の数に入れることができません。

下の図をご覧下さい。

実子がいないので、実際に養子は4人いるのですが2人までしか法定相続人の数に入れることができません。

つまり、この場合の基礎控除額を計算する上での法定相続人の数は、母、養子(2人)の3人となります。

これをそのまま計算式に当てはめると、

3,000万円+600万円×3=4,800万円になります。

2-3.相続放棄した人がいる場合

基礎控除額を計算する上で、相続放棄があった場合は、その放棄がなかったものとして法定相続人の数を数えなくてはいけません。