暦年贈与の非課税枠110万円以内でできるので、祖父母は資産を非課税で孫にあげることができ、節税対策になります。

また、孫または親はそれを元金に将来の為の資金運用ができます。

デメリット

非課税にするには18歳までは引き出せないため、中学や高校の学費等に使うことはできません。

あらかじめ使う目的が18歳未満の時だとわかっている場合は、子どもNISAは使わない方がよいでしょう。

また、いくら非課税といっても投資自体には元本割れのリスクがあります。市場の状況によっては、思うようにお金が溜まっていないということも十分ありえるのです。

控除額は年110万円の範囲内と決まっていますので、そのまま現金110万を渡したほうが非課税の上、お金が残っているという可能性もあります。

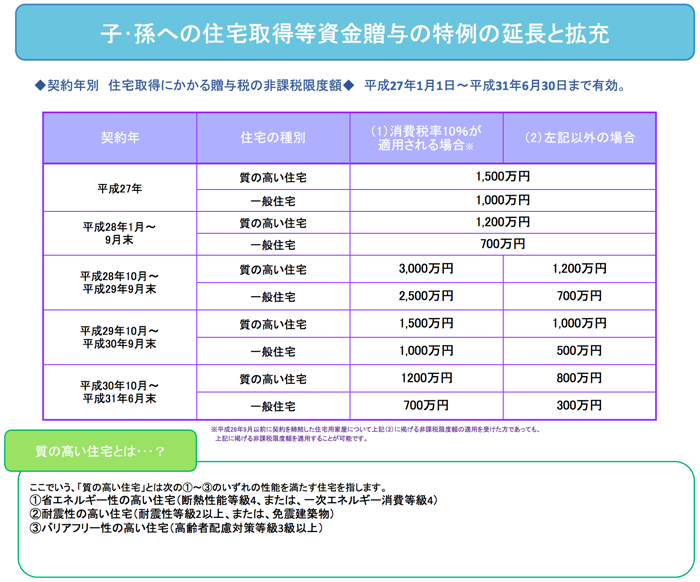

2-3.住宅取得等資金の贈与

父母または祖父母から、住宅を取得するための資金を20歳以上の子または孫へ贈与した場合、一定額であれば贈与税がかからないとする制度です。

メリット

この制度は暦年贈与もしくは相続時精算課税制度と併用することができます。

つまり1,500万円までが住宅資金贈与の非課税だった場合、暦年贈与併用だと1,610万円、相続時精算課税制度併用だと3,500万円までは非課税になります。

デメリット

この制度を使うためには、住宅を取得する前にお金を贈与する必要があります。

家を引き渡した後にお祝いや立て替えとしてお金を渡しても、それは非課税にはならないのです。また、贈与をしたら原則としてその翌年3月15日までに家を引き渡してもらう必要があります。

例えば、贈与をしたのが6月1日の場合、その翌年3月15日に家を引き渡してもらう必要があるのです。

区切りがいいからといって3月31日に引き渡しにしてしまうと、それ以前に受けた贈与は非課税ではなくなってしまいます。

計画的に行わないと逆に損をしてしまうので注意しましょう。

詳しくは【住宅の生前贈与/これは得するケース?損するケース?】で説明していますので参考にしてみてください。

2-4.教育資金の一括贈与

30歳未満の人の教育資金にあてるために、その親や祖父母が金銭等を出し金融機関に信託等をした場合には、受け取る人1人につき1,500万円(うち学校等以外のものについては500万円)までは非課税になります。

通常教育資金は、その都度行うのであれば原則として非課税となります。

しかし場合によっては、贈与したい人が大きくなるまで自分が元気でいられるか不安という方もいると思います。

そのような方が、事前に一括して贈与できるようにした制度です。

| 区分 | 具体例 | 非課税額 |

| 幼稚園、小学校、中学校、高校、 特別支援学校、大学、専門学校、 その他各種学校 |

入学試験料、入学金、保育料、授業料、制服代、教材費、修学旅行費、給食費、通学定期代、留学渡航費等 |

1,500万円 |

|

(うち学校等以外のもの) |

塾、家庭教師、スイミング、ピアノ教室、その他学習、スポーツ、文化芸術活動、教育向上のための指導等の役務提供 |

500万円 |

メリット

贈与する側が認知症になったり亡くなる恐れがある場合、受け取る側は早めにまとまったお金を非課税で受け取ることで、後に受け取れなくなる可能性がなくなります。

資産を移すことで祖父母の財産額は減るので節税にもなりますし、さらにそれを孫の教育資金という明確な目的を持って使えるのでとても有意義な使い方ですね。

デメリット

この制度を利用するためには金融機関で口座を開設し、そこへ領収書等を渡して始めてお金の引き出しを行うことができるので、少し手間がかかります。

そして途中で解約することができず、また受け取る側が30歳を過ぎた時、使い残した金額があった場合はそれに対して贈与税がかかってしまいます。

また、受け取る側が亡くなった場合、使い残した金額に対して贈与税はかかりませんが、贈与する側の相続財産となりますので相続税が発生する可能性があります。

1,500万円まで非課税だからといって限度額まで贈与してしまうと、使い切れずに税金が発生してしまった・・・なんてことがないよう、計画的に行いましょう。

2-5.結婚・子育て資金の一括贈与.

20歳以上50歳未満の人の結婚・子育て資金にあてるために、その父母や祖父母が金銭等を出し金融機関に信託等をした場合には、受け取る人1人につき1,000万円(うち結婚資金については300万円)までは非課税になります。

通常、結婚・子育て資金も、その都度行うのであれば原則として非課税となります。

教育資金の一括贈与と同様、これを一括して贈与できるようにした制度です。

| 区分 | 具体例 | 非課税額 |

| 子育て資金 | 出産費用、不妊治療費用、子どもの治療費、保育費用、ベビーシッター代など | 1,000万円 |

| (うち結婚資金) | 結婚式費用、引越し費用、新居の家賃、など | 300万円 |

メリット