相続税の節税対策の一つとして、住宅資金の生前贈与があることをご存じですか?

2015年1月に行われた税制改正により、相続税が免除される「基礎控除」が、従来と比べて4割も引き下げられたため、節税対策が必要なご家庭が増えました。

相続税の節税対策にはいくつか方法がありますが、その1つとして贈与税の特例を利用し、財産を生前に贈与してしまう方法があります。

そこで今回は贈与税の3つの特例のうちの一つ、「住宅取得等資金の贈与に係る贈与税の非課税制度」を利用した、相続税対策についてご紹介いたします。

上手く活用すると相続税の節税につながるこの制度の仕組みをしっかりと押さえておきましょう。

1. 住宅取得等資金の贈与に係る贈与税の非課税制度

住宅取得等資金の贈与税非課税制度とは、20歳以上の子や孫がマイホームを購入したり、自宅をリフォームしたりする場合に、父母や祖父母がその資金を非課税で支援できるというものです。

贈与を行う時期や取得する住宅の条件によって非課税限度額が異なり、さらにこの制度を受けるためには適用要件として細かい規定があります。

またこの制度は単独でも利用できますが、暦年課税制度や相続時精算課税制度と併用することで、より多くの節税効果が期待できます。

詳しくは後述する「4.特例と併用できる贈与制度」をご覧ください。

1-1.制度を受ける人(受贈者)の主な要件

●贈与を受けた年の1月1日において20歳以上で、その年の合計所得金額が2,000万円以下であること

●贈与を受けた時に贈与者の直系卑属であること

●贈与を受けた年の翌年3月15日までに、その金銭の全部を新築、あるいは増改築等の費用に充てること

●贈与を受けた年の翌年3月15日までにその住宅に居住していること

1-2.購入する住宅や、リフォームの主な要件

●住宅の新築のため

●建売住宅又は建築後20年以内(条件により建築後25年以内も可)の中古住宅

●居住の用に供している住宅の増改築等の費用(100万円以上)

●日本国内にあり、かつ、床面積が、50㎡以上240㎡以下であること

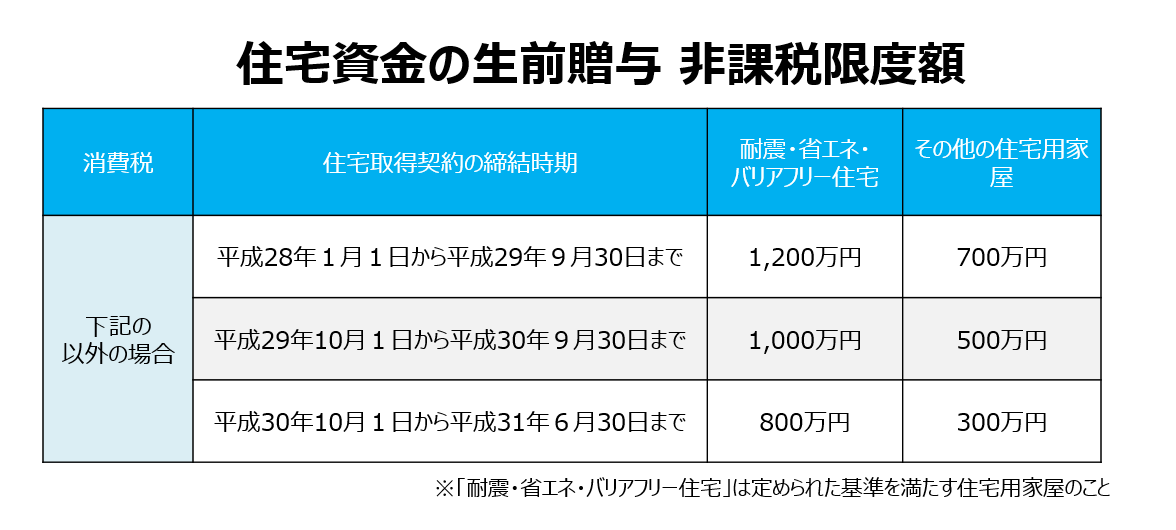

1-3. 非課税限度額

住宅資金の生前贈与は、平成31年6月までの特例です。

非課税限度額は、住宅の基準や契約の締結時期により変わります。

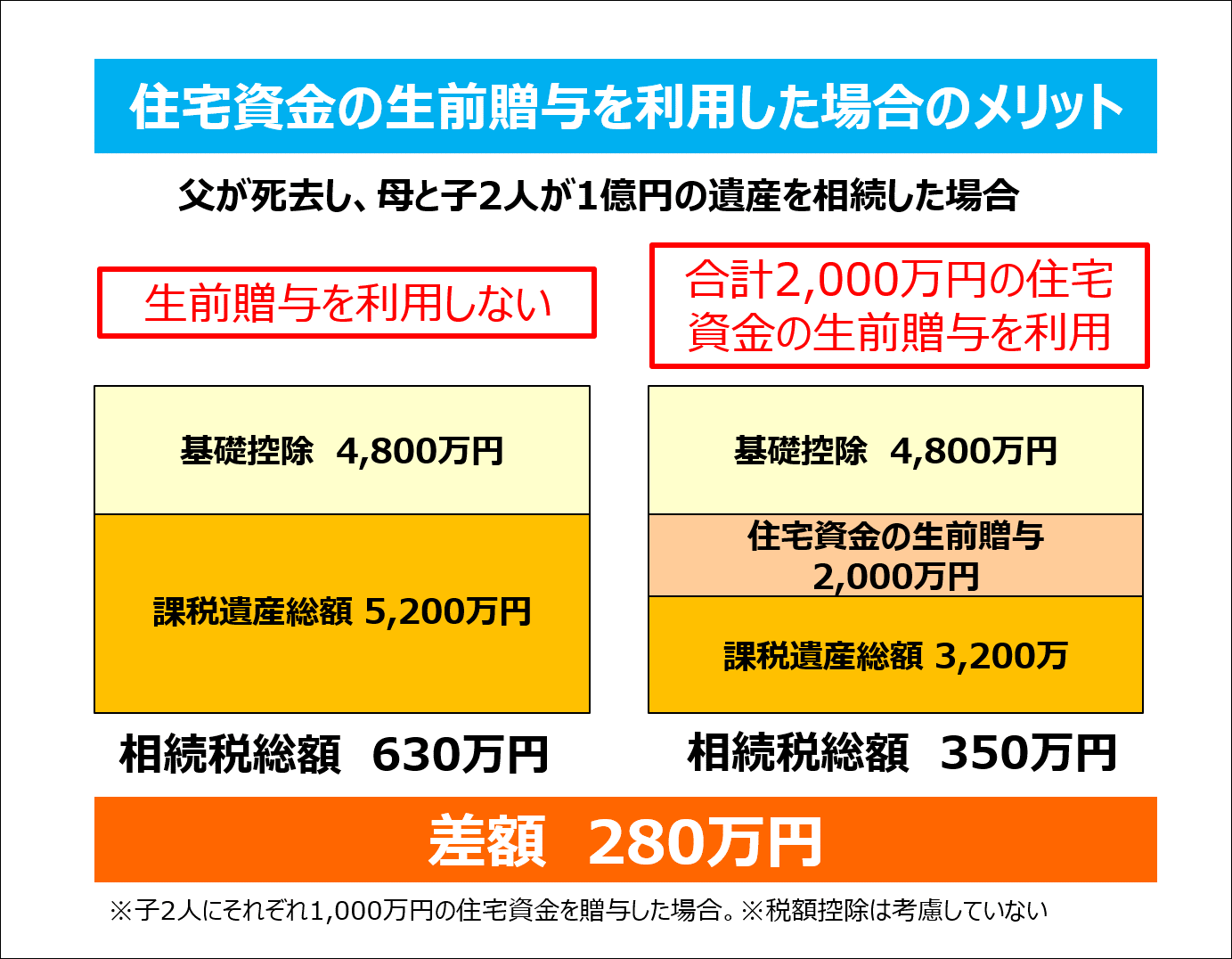

2. どのくらい減税することができるのか?

この特例を利用して、どのくらい税金を節約することができるのでしょうか。

父親が死去し、母と子2人が1億円の遺産を相続すると仮定しましょう。

このケースで生前贈与を利用しない場合と、特例を利用し、住宅資金として子2人にそれぞれ1,000万円(非課税の範囲内と仮定/合計2,000万円)を生前贈与した場合を比較します。

2-1.住宅資金の生前贈与を利用しない場合

●相続税の基礎控除額

3,000万円+600万円×3人

=4,800万円

●課税対象となる遺産

1億円-4,800万円

=5,200万円(母2,600万円、子それぞれ1,300万円)

●相続税の合計

(母2,600万円×税率15%-控除50万円)+(子1,300万円×税率15%-控除50万円)×2人

=630万円

2-2.子2人に非課税の範囲内でそれぞれ1,000万円の住宅資金を贈与した場合

※税額控除は考慮していない

●相続税の基礎控除額

3,000万円+600万円×3人

=4,800万円

●課税対象となる遺産

1億円-4,800万円-生前贈与2,000万円

=3,200万円(母1,600万円、子それぞれ800万円)

●相続税の合計

(母1,600万円×税率15%-控除50万円)+(子800万円×税率10%)×2人

=350万円

【生前贈与を利用しなかった場合との差額】

630万円-350万円=280万円

上記の計算から、住宅資金の生前贈与により、相続税が約280万円の節約ができたことがわかります。

3. 特例を利用する際の注意点

まとまった金額を子や孫に非課税で贈与することができるこの特例ですが、利用する際の注意点がいくつかありますので、ご紹介いたします。

3-1. 贈与と入居の時期

贈与を受けた場合、翌年の3月15日までにその居住用不動産の引き渡しを済ませ、遅くとも年末までには居住を始めなければなりません。

リフォームの場合は、3月15日までに増改築を完了し、年末までに居住を始めることが要件となります。

3-2. 非課税でも贈与税申告は必要

この制度を利用するためには、贈与税はかからなくても、確定申告をする必要があります。

贈与を受けた人(受贈者)が、贈与を受けた翌年の2月1日から3月15日までに、申告と納税をしましょう。

3-3. 老後の生活費を考える

贈与をすることで相続税を節税できるうえ、子や孫に喜んでもらえるのはうれしいことです。

しかし、贈与の額が多すぎて、父母・祖父母世代の老後資金が無くなってしまっては本末転倒です。