相続税の改正により、相続税の課税対象が富裕層だけではなく一般家庭にまで及ぶようになり、「私も何か対策をしなければ」、とお考えになっている方もいらっしゃるのではないでしょうか。

相続税額の試算等により相続税が発生すると判明した場合、生前贈与で財産を子や孫、配偶者などへ移行させていくことで、相続税額を大幅に減額すること、もしくは相続税額を0にすることも場合によっては可能です。

ただし、生前贈与を行う場合には、通常贈与税が発生します。

110万円の基礎控除がありますが、不動産を贈与するとこれを超えてしまうのが一般的でしょう。

しかし、税法では、不動産に関する生前贈与を行いやすくするために特例もいくつか用意されています。

今回はその特例を中心にご紹介します。

それぞれ適用要件や注意点が異なりますので、各特例の特性を理解し、相続税対策に活かしていきましょう。

もくじ

1.居住用不動産・投資用不動産の生前対策

2.生前贈与の特例

3.民事信託

4.不動産の贈与時にかかる費用

まとめ

1.居住用不動産・投資用不動産の生前対策

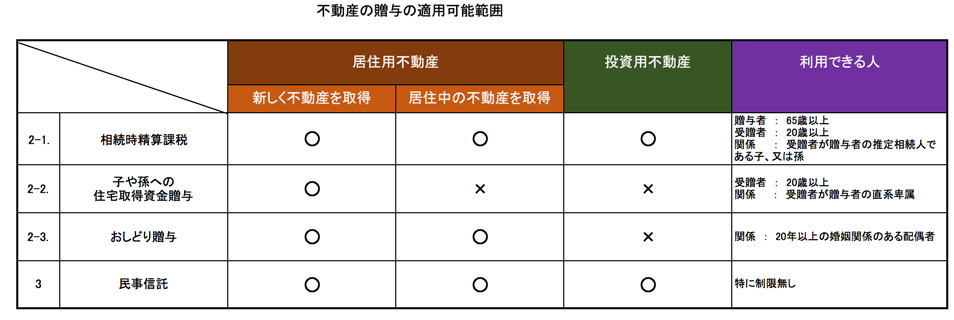

生前対策の対象として不動産を考えた場合、その用途によって2つ、「居住用不動産」(自分や家族が住む家)と「投資用不動産」(賃貸家屋・アパート・マンション・駐車場等)に分けて適用できる制度や特例が異なります。

どの制度や特例がどの不動産に適用されるか、一つずつ見てきましょう。

2.生前贈与の特例

2-1.相続時精算課税

2-1-1.相続時精算課税とは

相続時精算課税制度とは、生前贈与の際の贈与税が軽減される代わりに、相続時には贈与された財産と相続した財産の合計額に対して相続税が課税されるという制度です。

この制度では、不動産だけでなく現金、株式等、どんな財産でも贈与ができます。

また、不動産の場合は居住用・投資用どちらでも構いません。

状況によりメリットとデメリットがある制度ですので、利用する前にしっかりと検討が必要です。

2-1-2.メリット

相続時精算課税制度を利用するメリットとしては以下が挙げられます。

・2,500万円までの特別控除額があります。ただし、2,500万円を超えた部分に関しては一律20%の贈与税が課されます。相続時精算課税によって納付した贈与税は、その後贈与者の相続が発生したときにかかる相続税額から控除することができ、控除しきれない税額は還付されます。

・贈与財産の種類、金額、贈与回数、年数に制限はありません。

・相続発生時には相続財産と合算して再計算されるため、必ずしも相続税の節税対策にはなりませんが、早期に多額の財産を移転できます。

・収益物件の贈与でこの制度を用いると、贈与後はその収益が受贈者の財産となるため、間接的な相続税対策になることがあります。そのため、相続時精算課税制度で贈与する不動産は、居住用よりも投資用の方が有利になる傾向があります。

・相続時精算課税制度を用いて贈与した財産は、相続時に贈与時の価額で計算されるので、贈与時から値上がりした分については財産の金額から除かれることとなります。そのため、将来値上がりが見込まれる財産の贈与に用いると効果的です。

2-1-3.デメリット

・贈与の価額に関わらず、贈与税の申告が必要となります。また、分割してこの制度を利用した場合は、その都度贈与税の申告が必要となります。

・相続時精算課税制度で贈与した財産は、相続時に小規模宅地等の特例を受けることができません。

・相続時精算課税制度で贈与した財産は、相続時に物納することはできません。

・同じ贈与者からの贈与について年間110万円の基礎控除がある「暦年贈与」の適用は受けられません。

2-1-4.適用要件

相続時精算課税制度を受けるためには、次のすべての要件を満たす必要があります。

・受贈者が、贈与者の推定相続人である子又は孫であること。

・受贈者が、贈与を行う年の1月1日において20歳以上であること

・贈与者が、贈与を行う年の1月1日において60歳以上であること

・受贈者が、贈与を受けた年の翌年2月1日から3月15日までに贈与税の申告を行っていること

2-1-5.注意点

相続時精算課税制度を利用するに当たり、以下の点に注意しましょう。

・一度相続時精算課税を選択すると、その後暦年課税に戻せません。ただし、贈与者ごとに適用が可能なため、父親からは暦年課税で、母親からは相続時精算課税で贈与を受けるという方法は可能ですので、贈与者ごとに使い分けていくと良いでしょう。

・相続時に小規模宅地等の特例の適用をした方が、結果的に相続税の負担が軽くなる場合もありますので、よく比較検討しましょう。

・祖父母が孫へ相続時精算課税を利用して贈与し、後にその贈与した祖父母の相続が発生した場合、相続税が2割加算となります(孫が代襲相続人である場合は除きます)。

2-2.子や孫への生前贈与

2-2-1.住宅取得のための資金贈与の特例とは

贈与者が直系卑属(子又は孫)へ住宅取得資金として贈与を行った際に、一定の金額が非課税となる制度です。

非課税枠は贈与を行う時期・住宅の条件等により異なります。

非課税限度額を超えた部分については贈与税の対象となりますが、2-1.で述べた「相続時精算課税制度」と併用することも可能です。

2-2-2.適用要件

住宅取得資金贈与の特例を受けるためには、次のすべての要件を満たす必要があります。

・住宅の取得のために金銭の贈与を受け、実際にその金銭を住宅の取得資金に充てていること

・受贈者が、贈与を受けた年の1月1日において20歳以上であること

・受贈者が、贈与を受けた翌年3月15日までに住宅を取得し居住を開始していること、又は3月15日の時点で未完成・未入居となる場合でも完成後遅滞なく居住することが確実であること

・建物の登記簿面積が50㎡以上240㎡以下であること(震災被災者は除く)