不動産をお持ちの方は毎年固定資産税を払っている為、固定資産税の税額についてはご存じかと思います。

それでは、ご自身がお持ちの不動産の固定資産税評価額はご存じでしょうか。

また、固定資産税評価額の意味について、疑問に思われている方もいらっしゃるのではないでしょうか。

固定資産税評価額は、お持ちの不動産の評価の基準になるだけではなく、不動産に係る一部の税額を計算する際にも使われます。

今回は、見落としがちな固定資産税評価額について、解説していきたいと思います。

1.固定資産税評価額とは

1-1.固定資産税評価額とは

固定資産税評価額とは、不動産の評価方法の1つで、固定資産税を算出する際に、基準とする不動産の価格のことです。

公示価格のおおよそ70%と言われています。

固定資産税評価額は3年ごとに見直しがされます。

例えば、平成27年度は基準年度にあたる為、平成28年度、29年度の評価額は原則として平成27年度の評価額となります。

ただし、増改築等があった場合等は新しい価格になることもあります。

固定資産税評価額は固定資産税を算出する際に用いられるだけではありません。

この他にも、様々な場面で税金を算出する際の基準として使われます。

詳しくは、「2.どんな時に使うか」の項目でご説明します。

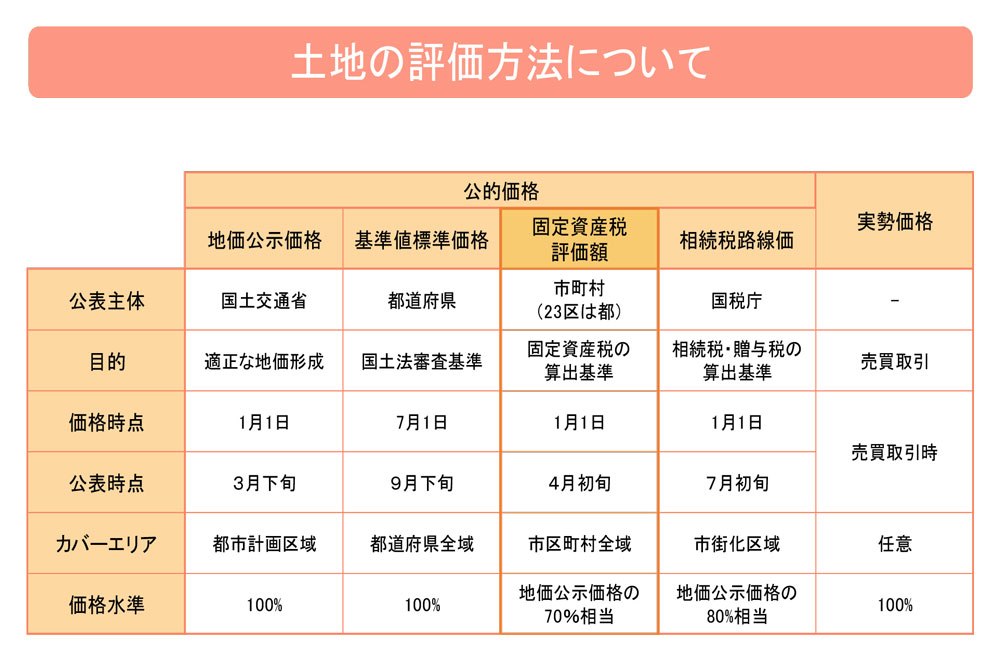

また、土地の評価には固定資産税評価額の他にも評価方法があります。

その種類は下記のとおりです。

1-2.いつ・どこで・誰が知ることができるのか

固定資産税評価額は、毎年6月頃に送られてくる固定資産税納税通知書と一緒に入っている固定資産税課税明細書を見ることにより、知ることができます。

固定資産税課税明細書は、その年の1月1日の時点で固定資産課税台帳に所有者として登録されている人へ送られます。

その為、途中で所有者が変わった場合は、その年の分に関してはその年の1月1日時点で所有者であった方のもとへ送られ、新しい所有者のもとには届かないので注意が必要です。

この他に固定資産税評価額を知る方法として、固定資産税評価証明書を取得する方法があります。

東京23区内の不動産であるならば都税事務所へ、その他の場合は所有する不動産を管轄する市町村役場等の固定資産税を取り扱っている機関で固定資産税評価証明書を取得することができます(有料)。

不動産の名義変更(登記)等では、所有者に郵送される課税明細書ではなく、固定資産税評価証明書を添付する必要がありますので注意が必要です。

一般的に、固定資産税評価額を知りたいだけならば課税明細書を、実際に何らかの手続きを行う際には評価証明書を取得すると覚えておくと良いかと思います。

2.どんな時に固定資産税評価額を使うのか

ここで、固定資産税評価額が使われる主な手続きをご紹介したいと思います。

2-1.不動産の名義変更(登記)

不動産を売却・贈与する場合や相続により所有者がかわる場合、登録免許税を支払う必要があります。

登録免許税とは、不動産の名義変更を行う際に国に支払う税金のことを言います。

通常、法務局へ登記申請をする際に支払います。

この登録免許税は、固定資産税評価額に税率をかけることによって算出します。

税率は、登記の原因によって異なります。

例えば、相続を原因とする場合、固定資産税評価額に0.4%かけた金額が登録免許税となります。

一方、売買(※)や遺贈を原因とする場合、固定資産税評価額の固定資産税評価額に2%かけた金額が登録免許税となります。

※売買を登記原因とする土地の所有権移転登記については、平成29年3月31日までの間に登記を受ける場合は軽減された税率が適用される為、固定資産税評価額に1.5%かけた金額が登録免許税となります。

2-2.不動産取得税の計算

不動産取得税とは、一定金額以上の土地や家屋を取得等した際に、取得した人に課税される税金です。

(相続で不動産を取得した人には課税されません)

納税額は取得した不動産の価格に税率をかけます。

この取得した不動産の価格というのは、固定資産税評価額のことを指します。

つまり、不動産取得税の計算は固定資産税評価額に不動産取得税の税率をかけた金額となります。

2-3.相続税・贈与税の計算

相続税は基礎控除額(「3,000万円+600万円×法定相続人の数」)を超えた場合に発生し、相続税評価額で算出された金額が相続税課税対象財産として加算されます。

一方、贈与税はその年の1月1日から12月31日の1年間の間に贈与された金額の総額から、110万円の基礎控除額を引いた金額が課税価格となります。

相続税及び贈与税の不動産の評価額はどのように算出するのかというと、土地に関しては路線価方式、または倍率方式で計算します。

※どちらも国税庁のホームページ(https://www.nta.go.jp/)から調べることができます。

一方、建物の場合は固定資産税評価額が相続税評価額となります。

つまり、相続税及び贈与税法上、建物を評価する価格は固定資産税評価額になるということです。

3.固定資産税課税明細書(納付書)の見方

固定資産税評価額はどこに記載されているのかをご紹介します。

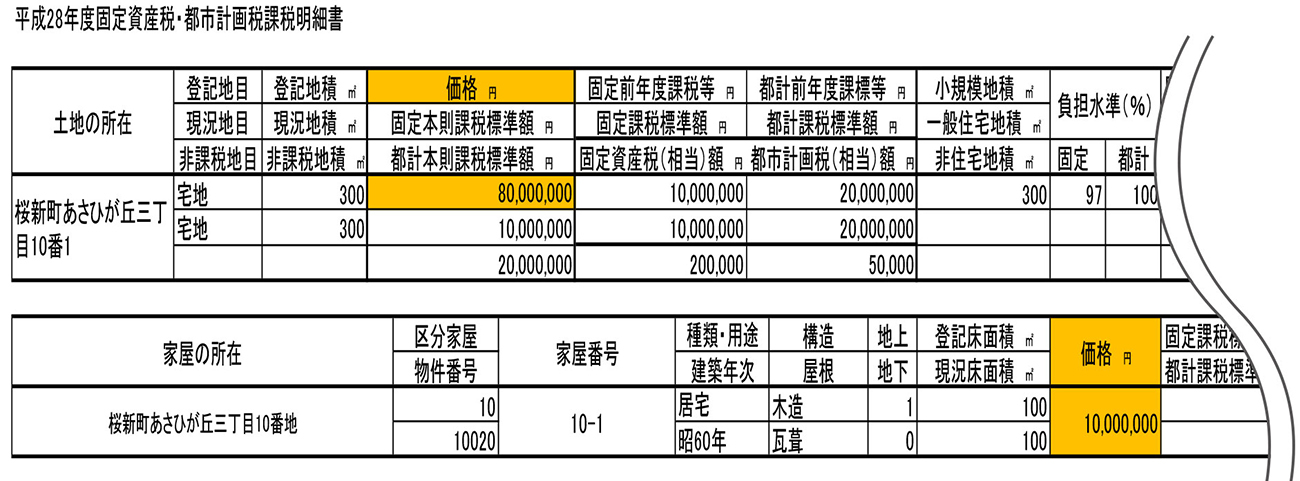

今回は、世田谷区に土地と建物をお持ちの方の固定資産税課税明細書(一部)のサンプルでご説明します。

固定資産税課税明細書は市町村によって様式が異なりますのでご注意下さい。

サンプルのオレンジ色の部分が固定資産税評価額です。

上段が土地、下段が建物となっております。

なお、「地番」は「住所」(住民票上の住所)ではないのでご注意下さい。

※サンプルでは、実際の固定資産税課税明細書の一部の記載しか載せておりません。

4.注意点

4-1.リフォームした場合

通常、建物の評価は年を重ねるごとに下がっていきます。

つまり、固定資産税評価額は3年ごとの見直しの際に下がって行くのが通常です。