住宅取得等資金贈与の特例をご存知でしょうか。

新しく家を買おうとお考えの方は、耳にしたことがあるのではないでしょうか。

住宅取得等資金贈与については、誤った認識をしている場合や贈与をとるべき手続きを行わないと、非課税にならないことがあります。

今回は、住宅取得等資金についての基本を理解して賢く節税をする為に、特例の基礎的な内容をご紹介していきたいと思います。

1.住宅取得等資金贈与の特例とは

住宅取得等資金贈与とは、平成27年1月1日から平成31年6月30日までの間に、自分が住む家を買う為(新築、取得、増改築等)の資金を親や祖父母にもらった場合は、一定額まで税金がかからないという特例です。

2.適用要件

2-1.贈与者の要件

贈与者(資金をあげる人)の要件は受贈者(資金をもらう人)の直系尊属であることです。

直系尊属とは、父母、祖父母、曾祖父母等があげられます。

おじやおば、兄弟姉妹は直系尊属に該当しない為、これらの方から贈与を受けたとしても住宅取得等資金贈与の特例には該当せず、非課税となりません。

2-2.受贈者の要件

住宅取得等資金の特例の適用を受ける為には、下記すべての項目を満たす必要があります。

2-2-1.日本国内に住所を有している者

受贈者は、原則として贈与を受けた時に日本国内に住所がある必要があります。

ただし、贈与を受けた時に日本国内に住所がない場合でも特例を適用することができる場合が2つあります。

1つ目は、受贈者が贈与を受けた時に日本国内に住所はないが日本国籍を有しており、かつ、受贈者又は贈与者が贈与した時から5年以内に日本国内に住所があった場合です。

2つ目は、受贈者が贈与を受けた時に日本国籍もなく、日本国内に住所もない場合であったとしても、贈与者の住所が日本国内にある場合です。

上記のうちいずれかに該当する場合は、特例を適用することができます。

2-2-2.贈与者の直系卑属であること

贈与を受けた時に受贈者が贈与者の直系卑属である必要があります。

直系卑属とは、一般的には子や孫等のことを指します。

ここで注意して頂きたいのが、子や孫等の配偶者は直系卑属にあたりません。

例えば、妻が夫の父親(義父)から贈与を受けた場合には、特例を使うことはできません。

2-2-3.受贈者の年齢が20歳以上であること

受贈者は、贈与を受けた年の1月1日において20歳以上でなければなりません。

贈与時に20歳に達していても、贈与を受けた年の1月1日に20歳に達していなければ特例を受けることはできないので、注意が必要です。

2-2-4.合計所得金額が2,000万円以下であること

贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下である必要があります。

所得税に係る合計所得金額が2,000万円を超えた場合には、その年に特例を受けることはできなくなります。

2-2-5.贈与を受けた年の翌年3月15日までに家屋の新築等を行い、居住すること等

贈与を受けた年の翌年3月15日までに、贈与を受けた金額すべてを住宅用家屋の新築等に充てることが必要です。

この時までに受贈者が住宅用家屋を所有していなければ、特例を使って非課税にすることはできなくなりますので注意が必要です。

また、贈与を受けた年の翌年3月15日までに贈与を受けた資金で建てた家屋に居住すること、又は、贈与を受けた年の翌年3月15日後遅滞無くその家屋に居住することが確実であると見込まれることも必要です。

贈与を受けた年の翌年12月31日までに居住していない場合には、特例を使って非課税にすることはできなくなりますので注意が必要です。

このように、贈与を受けるタイミングは非常に重要です。

後々特例が使えなくなることを防ぐ為にも、贈与を受けるタイミングについては今後の工事等の計画を考えて決めることをお勧めします。

2-2-6.平成26年分以前において、非課税制度を利用したことがないこと

平成26年分以前において、旧非課税制度の適用を受けたことがない場合に、特例を使うことができます。

旧非課税制度を受けたことがある場合は、平成27年分以降の贈与でこの特例を使うことはできません。

2-2-7.家屋の取得や新築・増改築等の請負契約等の相手方が特殊関係者ではないこと

住宅用家屋の売主や新築・増改築等の請負工事の契約先が、受贈者の親族(配偶者や両親等)の特別の関係がある方である場合は、特例を使うことはできません。

例えば、自分の親から資金をもらって、妻の親が所有している家を買って住もうと考えている場合等は特例を適用することはできません。

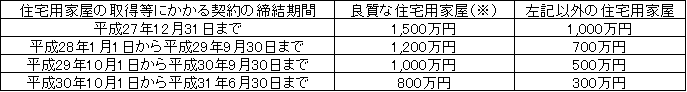

3.非課税限度額

国税庁ホームページ「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」参照

https://www.nta.go.jp/taxanswer/sozoku/4508.htm

(※)「良質な住宅用家屋」とは、省エネ等基準に該当する住宅用家屋であること、一次エネルギー消費量等級4以上に該当する住宅用家屋であること又は高齢者等配慮対策等級(専用部分)3以上に該当する住宅用家屋であることにつき、一定の書類により証明されたものを指します。

4.適用を受ける為の手続き

4-1.贈与税申告

特例の適用を受ける為には、贈与を受けた年の翌年2月1日から3月15日までに、納税地の管轄の税務署へ贈与税の申告書及び添付書類等を提出する必要があります。

申告期限内に申告を怠ると特例を使うことができなくなる為、贈与税は非課税とならなくなります。

4-2.贈与税の計算

住宅取得等資金贈与の特例は、暦年贈与の基礎控除額(110万円)や相続時精算課税に係る特別控除(2,500万円)を併せて適用することができます。

ただし、相続時精算課税に係る特別控除の適用には一定の要件がある為、税理士に確認することをお勧めします。

▼詳しく知りたい方はこちら

【住宅購入に使える!相続時精算課税制度のメリットとは?】

5.注意点

5-1. 非課税になるのは居住用家屋の対価に充てる場合のみ!

住宅取得等資金贈与の特例を使って贈与税が非課税になるには、居住用の家屋を取得する為の対価に充てる資金が対象です。

例えば、居住用の家を新築する場合に、その新築費用に充てる為に贈与された資金です。