相続にはいろいろな手続きの仕方があります。

相続の各手続きのなかでも「延納」についてきちんと理解している方はあまり多くないのではないでしょうか?

では相続における「延納」とはどのような制度なのでしょうか?

延納の制度を理解するとともに、どのように活用すれば「賢い」相続になるのかをお伝えします。

1.相続税の納付期限について

相続税は、「相続を知ったとき」から10カ月以内に「申告」をしなければならない制度です。

申告には相続人それぞれに財産をどう分割するかという「分割協議書」を作成する必要があります。

まず、遺言や法定相続分による分割、および相続人の話し合いによって分割協議書を作成します。

それに応じて相続税の申告書を作成し、各相続人が受取った財産に応じて納税をします。

ただし、このように円滑な場合はあくまで、「各相続人に(相続税として納める)お金がある場合」です。

相続税として納めるお金がない場合は、相続税を納める期限を延ばすという手段があります。

それが「延納」です。

2.延納とは?

延納とは、税務署に相続税の支払期限を「猶予」してもらう方法です。

通常、相続税は申告期限と同じ「相続人が相続を知ったときから10カ月以内」までに相続税を納めなくてはなりません。

このときまでに現金の準備ができず期限までに納められない場合は、「申告期限までに手続きをする」ことによって、延納が認められます。

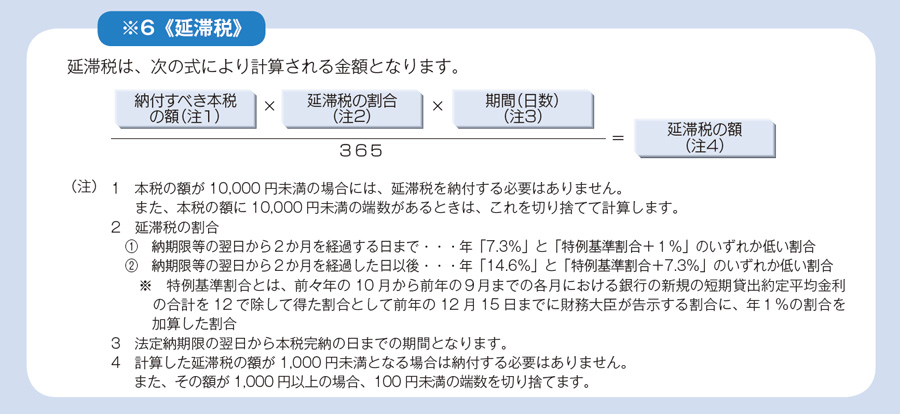

ただし延納をする場合、一定の「延滞税」が加算されます。

延滞税の計算式については、国税庁ホームページから計算式を転載します。

出典:国税庁ホームページ

https://www.nta.go.jp/tetsuzuki/nofu-shomei/enno-butsuno/pdf/2801tebiki02.pdf

3.延納でも納められない場合は「物納」!

延納も難しい場合、手段として残るのが「物納」です。

物納は、相続資産として引き継いだ不動産や相続以外から有していた資産などの「現金以外」を国に納めることを指します。

国としては「物納」を勧めているわけではありません。

不動産は現金に換えることに多大な時間と労力が必要となるため、国として不動産を受け取っても「現金化する」という手間も労力もかかります。

そのため、「できれば現金で納めてください。難しいなら納付期限を延長してください。それでも難しいなら」という通常納付>延納>物納の順序を推奨しています。

物納に優先順位と「審査」があるのは、その理由によるものです。

4.相続対策として「延納」を避けるには

納付期限までの手続きであれば「資産の分割」である相続も、延納のため延滞税を取られると、どこか「損をした」気持ちになってしまいます。

そのため、延納を避けるには「現金の準備」が方法のひとつです。

現金準備の代表的な方法は「相続対策としての終身保険の活用」です。

生命保険は本来、相続財産ではありません。ただし、被保険者が死亡前に生命保険に加入し、保険料を払い込んだ場合、かつ受取人がいずれ相続人となる人(推定相続人といいます)のケースにおいて、受け取った生命保険金は、「みなし相続財産」として預貯金などと同様、相続税の課税対象に含まれます。

生命保険を活用した相続においては、法定相続人1人あたりにつき非課税枠として、「500万円×法定相続人の数」活用できます。

具体的な例としては、奥様とお子様2人の場合、500万円×3の1,500万円までが非課税枠となります。この枠を使用して、生命保険を使った相続対策が広く行われています。

退職金のうち、将来的に相続に回したい部分を原資として、一時払い終身保険に加入するのは老後資金とは別に資金運用ができるので、有効な方法のひとつです。

5.延納と無申告の違い

期限までに相続税を納められない「延納」と、10カ月以内に申告しない「無申告」の違いも押さえておくのが必要です。

延納と無申告は、延滞税のほかにペナルティ色の強い税金がかかるか、判明するまでに税金がかからない、いわゆる非課税となるかの違いがあります。

5-1.無申告加算税

無申告は延滞税のほかに「無申告加算税」が課税されます。

この税金は、「どのようにして無申告状態が判明したか」により税額に違いがあります。

(1)無申告のうえ、税務署の税務調査により判明した場合は通常納税額に15~20%加算

(2)無申告を「自己申告」した場合は通常納税額に5%加算

5-2.過少申告加算税

申告はしたけれど、実際額より低く申告した場合にかかるのが「加算税」です。

この「過少申告加算税」は、前項の無申告加算税と同様、自己申告か否かによって大きく変わります。

(1)過少申告が税務署の税務調査により判明した場合は通常納税額に10~15%加算

(2)過少申告を「自己申告」した場合は過少申告加算税はかからない

5-3.重加算税

最もペナルティの強い加算税が「重加算税」です。

相続税を減らすために、相続財産を隠すことや仮装したした上で、申告をしなかった場合には、悪質として税金総額に対して40%加算となります。

犯罪性の強いこの重加算税については、たとえ申告を出していたとしても、同様に35%加算となります。

6.まとめ

相続申告期限である10カ月に間に合わない場合の選択肢となるのが「延納」です。

ただし、延納のメリットは10カ月以内に申告をしなければなりません。

申告をしないデメリットを把握しながら、延納の制度を捉えていくことが大切です。