亡くなった人名義の土地を相続する際、土地を評価する(数字で表す)際に使う「相続税路線価」というものがあります。

よく「路線価」と略されて呼ばれることも多いので、聞いたことがある方もいらっしゃるのではないでしょうか。

相続時路線価は土地の評価に使うものですので、相続財産(遺産総額)を計算するのに欠かせないものです。

では、実際に計算するとしたらどうすればいいのか、そもそも路線価自体の見方がよくわからない、という方も多いのではないでしょうか?

そこで今回は、相続税路線価の計算方法や基礎知識、注意点などをご説明しますので、ぜひ参考にしてみてください。

1.相続税路線価とは

相続税路線価とは、被相続人名義の土地を評価する時に基準として使うものです。

相続税を算出するにはまず被相続人の相続財産がいくらなのかを調べる必要がありますので、相続税を算出するにあたっては必要不可欠なものですね。

相続税路線価自体は一般に公開されていますので、誰でも見ることができます。

1-1.どこで確認できるのか

路線価は国税庁が発表しています。

国税庁や税務署に行って確認することもできますが、国税庁のHPでも公開されていますのでこちらでも確認できます。

●国税庁「財産評価基準所 路線価図・評価倍率表」

http://www.rosenka.nta.go.jp/index.htm

1-2.いつ発表されるのか

路線価は毎年7月頃に発表されます。

相続税申告をする際に古い路線価と新しい路線価どちらを使えばいいのか迷う方もいらっしゃるかもしれませんね。

答えは、「被相続人が亡くなった年度のものを使う」です。

例えば、平成26年10月1日に亡くなった場合、既に平成26年分の路線価が発表されているのでそれをそのまま使えます。

しかし、平成27年2月1日に亡くなった場合、亡くなった年度のものですので、平成27年分の路線価を使わなくてはいけません。

また亡くなった時点では、まだ平成27年分の路線価は発表されていませんので、7月まで相続税申告は待つ必要があるのです。

1-3.路線価が設定されていない場合はどうしたらいいのか

主要な市街地でしたら路線価が設置されていることが多いのですが、全ての道路に路線価が設定されている訳ではありません。

地方や奥まった土地など、路線価が設定されていない土地もあります。

その場合は「倍率方式」という評価方法を使います。

倍率方式とは、固定資産税評価額に国税庁が定めた倍率をかけて計算します。

倍率がいくつかは、路線価と同じく国税庁のHPで確認することができます。

●国税庁「財産評価基準所 路線価図・評価倍率表」

http://www.rosenka.nta.go.jp/index.htm

2.相続税路線価の見方/計算方法

2-1.路線価図の見方

実際に路線価を計算するとしたら、どのように路線価図を見て計算すればいいのでしょうか。

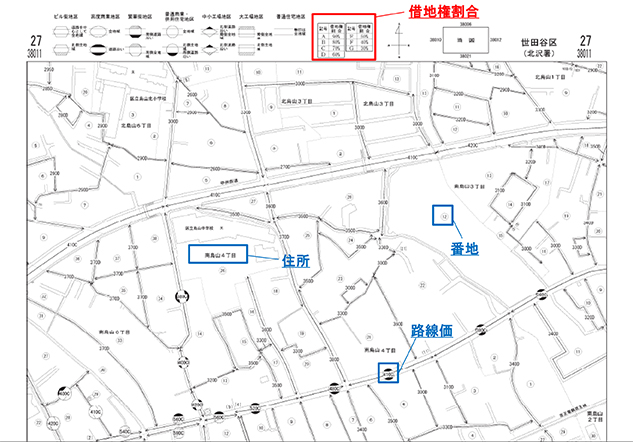

実際の路線価図でご説明しますので、下の図をご覧下さい。

ここでは土地が整形地(正方形や長方形など整った形の土地)であることを前提としています。

路線価図を参照し、下記の方法で路線価を計算します。

①路線価図上で調べたい住所の土地(宅地)がどこにあるかを探す

②その土地がどこの道路に面しているか確認する

③その道路に設定されている路線価に土地の広さ(㎡)をかける

(④借地の場合は路線価図上部にある表(赤枠)を見て、数字の後についているアルファベットに該当する%をかける)

2-2.路線価の計算方法

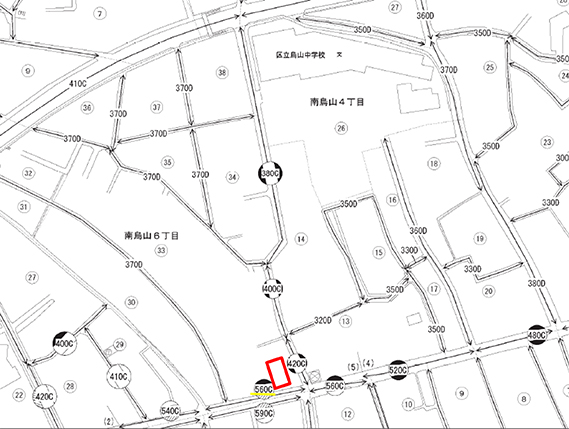

例を用いて実際に路線価を計算してみましょう。

下の図をご覧下さい。

住所…東京都世田谷区南烏山6-33-1

土地の広さ…120㎡

まず路線価図で住所がどこにあるか確認します。赤い四角の部分が該当の住所です。

(ちなみに路線価図では番地までしか表示されていませんので、土地が番地のどこにあるかわからない場合はgoogle MAPなどで探すとよいでしょう。)

次に、土地が面している道路は真下の「560C」と表示されている道路です。

この「560」という数字ですが、単位が千単位ですので560千円、つまり56万円ということになります。

そしてこの56万円に土地の広さである120をかけると6,720万円になります。

この「6,720万円」が、この土地の評価額となるのです。

(実際は補正等でこれより低くなる場合もあります)

2-3.借地権割合とは

借地権とは、自己所有の建物を建てるために他人の土地を有償で借りる権利のことです。

借地権は財産のひとつですので、相続が発生した場合は課税の対象となります。

相続する土地が借地の場合は、路線価価格に借地権割合をかけた数字を評価額として計算します。

仮に「2-2.路線価の計算方法」であげた例の土地が借地とすると、「560C」のCは70%ですので、56万円×120×70%=4,704万円になり、この「4,704万円」が土地の評価額となるのです。

(実際は補正等でこれより低くなる場合もあります)

2-4.2つ以上の道路に面している場合

土地が2つ以上の道路に面していて路線価が2つある場合は、基本的には高い方の路線価を使います。

その場合は他にも色々な要素を加味して計算しますので、税理士などの専門家に相談することをおすすめします。

3.土地の評価方法

相続税の計算をする際の土地の評価方法は相続税路線価ですが、相続以外の場合で使う土地評価方法には次のようなものがあります。