配偶者にもしものことがあった場合、相続税はどのくらいかかるのかご存じでしょうか?

亡くなった方の財産を受け継ぐには、その財産価格に応じて相続税が発生します。もちろんこれは配偶者が亡くなった場合にも該当します。

しかし、もっとも身近な相続人と呼べる配偶者には特別な控除が設けられており、相続税の金額を安く抑えることができます。

そこで今回は配偶者が受けられる控除制度についての基本情報や相続税の算出方法、控除を適用する際の注意点など、知っておきたい情報をお伝えします。

上手く活用すれば大幅な税額を抑えることができる制度です。是非とも目を通しておきましょう。

1.配偶者はもっとも優先順位の高い相続人

1-1.相続人の優先順位

相続が発生した場合、亡くなった人を「被相続人」と呼び、相続する権利のある人を「相続人」と呼びます。

たとえば、夫・妻・子がいる場合に、夫が死亡すれば「夫=被相続人」となり、「妻と子=相続人」となります。

このように相続人が複数人いることを考慮して、相続人には優先順位が定められています。

具体的には、下記の順で相続する権利を得ます。

| 法定相続人 | 相続順位 | |

| 第1順位 | 子 | |

| 第2順位 | 被相続人の親 | 第1順位の子がいると相続人になれない |

| 第3順位 | 被相続人の兄弟姉妹 | 第1順位の子または第2順位の親がいると相続人になれない |

この順位を見ると、まるで配偶者が相続できないかのように感じますが、配偶者には1番目や2番目などの順位をつけるまでもなく「常に相続人になれる」という権利があります。

1-2.相続人と相続分の具体例

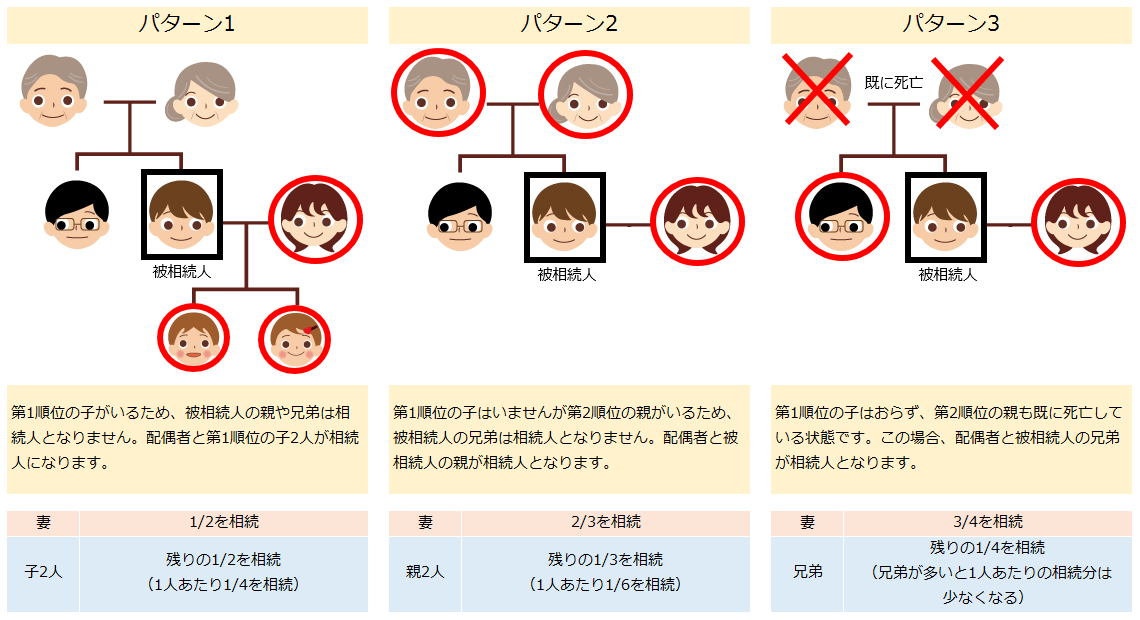

「1-1.相続人の優先順位」で解説した順位をもとに、いくつかの相続例をご紹介します。

※画像をクリックすると拡大表示されます。

上図の相続分は法定相続分に沿って記載していますが、遺言や相続人同士の相談により、自由に配分することができます。

たとえば、パターン1の場合、本来であれば、法定相続分の通り「妻50%・子A 25%・子B 25%」の配分ですが、「妻50%・子A 30%・子B 20%」という具合に分けることができます。

2.配偶者の相続税控除とは

相続が発生した際、常に相続人になれる配偶者には、配偶者のみに適用される相続税が軽減する特別な控除制度があります。

配偶者が遺産を取得した場合、この控除額を差し引いて相続税を求めます。

配偶者控除には下記2つの選択肢があり、どちらか多い方を適用することが可能です。

・1億6,000万円までの財産の取得額にかかる相続税

・配偶者の法定相続分相当額までの財産の取得額にかかる相続税

このように控除額が大きいため、配偶者にかかる相続税はほとんど0円となる場合が多くあります。

3.配偶者の相続税の求め方

「1-2.相続人と相続分の具体例」でご紹介したパターン1を例に、遺産総額1億4,800万円を法定相続分どおりに相続した場合にかかる相続税の求め方を解説します。

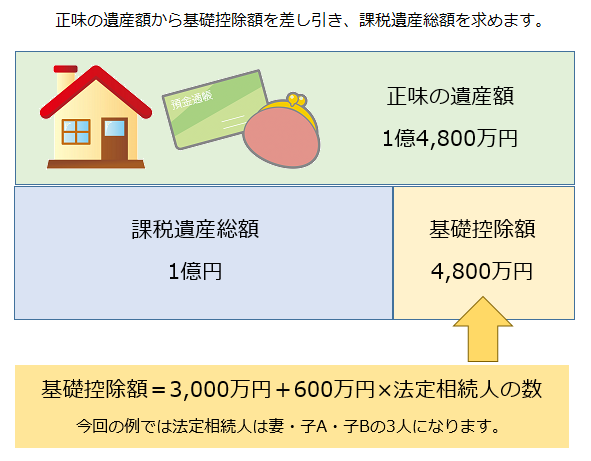

STEP1:課税対象となる遺産総額を求める

遺産総額から基礎控除額を差し引き、課税対象となる遺産総額を求めます。

基礎控除額は3,000万円+600万円×法定相続人の数で導き出せます。

パターン1の例では相続人が3人なので、遺産総額が1億4,800万円の場合、基礎控除額4,800万円(3,000万円+600万円×3人)を差し引きます。

結果、課税対象となる遺産総額は1億円となります。

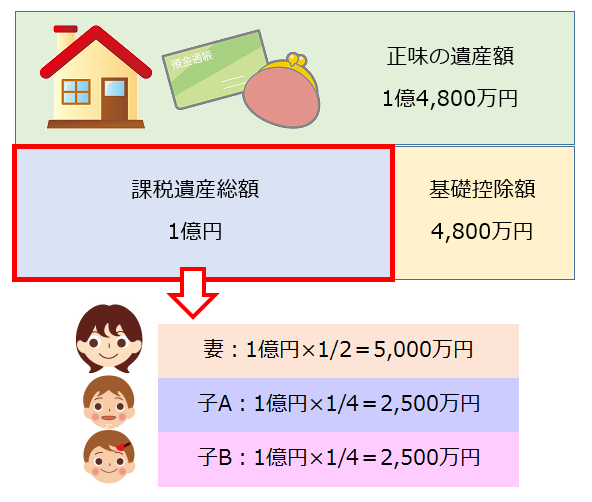

STEP2:法定相続分で按分する

STEP1で求めた課税対象となる遺産総額の1億円を法定相続分「妻1/2・子A 1/4・子B 1/4」で按分します。

STEP3:速算表を用いて相続税額の総額を求める

速算表は下記の通りです。

| 課税価格 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

この表を用いて計算すると下図のようになり、相続税額の総額は1,450万円になります。