最近よく耳にするオフショア投資ですが、あまり正確な情報が出回っていないこともあり、なかなか始められない方も多いのではないでしょうか?

今回は、これからオフショア投資を始める方のために、まずはオフショア投資の基礎を徹底解説します。

日本国内とは違った魅力的な商品も多くある海外オフショア投資を深く知っていただき、投資を始めてみてください。

1.オフショア投資とは?

金融業界で使われるオフショア投資とは、「オフショア地域にて投資を行う」ことを言います。

オフショア地域とは、別名「タックスヘイブン(租税回避地)」と呼ばれる香港やシンガポールなどの税制が他国に比べて優遇(低率)なエリアのことです。

投資におけるインカムゲイン税(配当収入や利子収入にかかる税金)やキャピタルゲイン税(売却益や譲渡益にかかる税金)が非常に優遇されています。

また、商品の運用にはIFAと呼ばれる運用会社が必要です。

1-1.IFAとは

IFA(Independent Financial Advisor)と呼ばれ、投資商品の運用を専門に行う企業です。

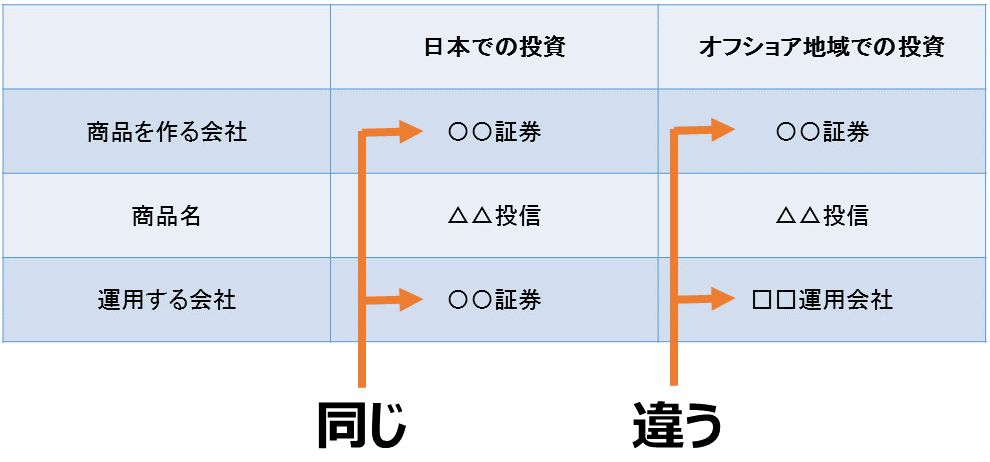

日本では、商品を作る会社と運用する会社が同じ(〇〇証券から、△△投信を買い、運用も〇〇証券経由で行う)が通常ですが、海外オフショアでは、商品を作る会社と、運用する会社が別となります。

このIFA制度は運用においては非常に大きなメリットとなります。

2.オフショア投資のメリットとリスク

オフショア投資全てに共通するメリット・リスクを説明します。

※各商品毎に存在するリスクはこちらでは割愛させて頂きますが、各商品毎のリスクは、様々な商品を組み合わせたり、投資手法を変える事により、お互いのリスクを補うことも可能となります。

2-1.メリット

大きく分けて「税率」「IFAの存在」「ボーナス制度」の3つがメリットとして挙げられます。

どれも日本では存在しないような仕組みとなっていますが、海外投資ではごく当たり前の仕組みと言えます。

2-1-1.税率が低い

海外オフショア投資における最も大きなメリットが税率面での優遇です。

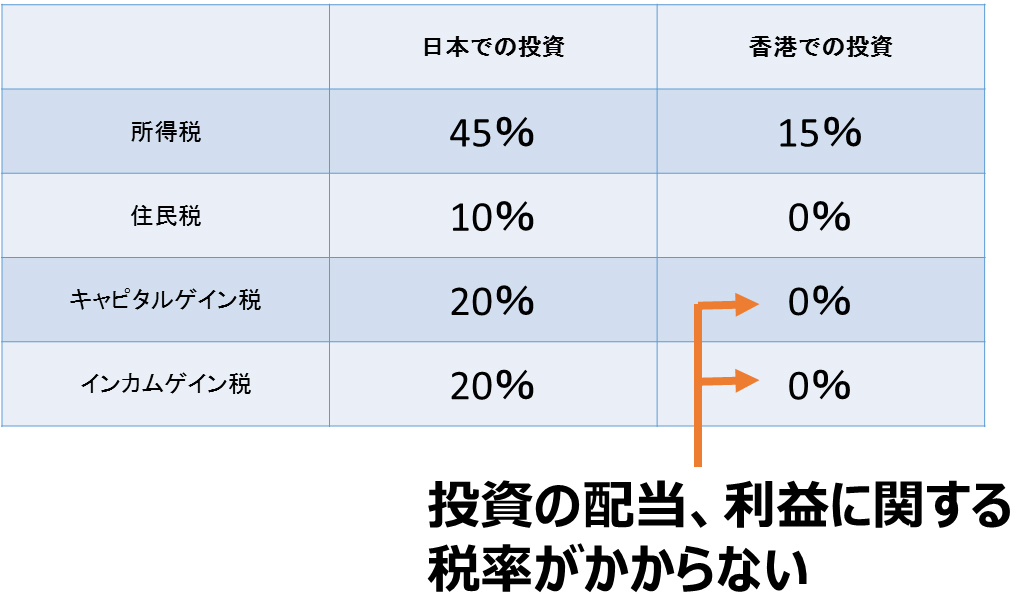

下記は香港における税制を参考に、日本と比較をしてみました。

ご覧のとおり、先に説明したインカムゲイン税とキャピタルゲイン税は0%となっています。

つまり、投資して出た利益に税金がかからず、非課税のまま再投資が可能となります。

日本の投資信託では、毎月利益が出るたびに、20%の税率がかけられますので、オフショア投資ではかなりのコスト減が実現できるでしょう。

2-1-2.運用を任せられる(IFAの存在)

IFAを経由する海外商品では、商品の構成内に数百をとなるファンドが存在します。

IFAの役割としては、契約者が契約時に5~10種類の投資方針中からひとつを選択し、投資方針に沿ってIFAがこの数百ファンドの組み換えを行います。

IFAは日本の証券会社とは違い、運用を専門に行う会社ですので、運用経験・知識は比べ物にならない程、差があるといえるでしょう。

また、IFAは預かり資産のうち数パーセントを手数料として受け取りますので、契約者の資産が増えるほど、IFA側もメリットを受けることができるのです。

よって、IFAと契約者でWin-Winの関係性が成り立つのも、大きな魅力となります。

2-1-3.日本にはないようなボーナス制度が存在

通常、日本の投資信託でボーナスと聞くと、よく見かけるのが「口座開設時に5000円キャッシュバック」などではないでしょうか。

海外では

「購入から数ヶ月は、積立金の60%を上乗せ!」

「元本保証で年間利回り2.5%確保」

「5年毎に積立金の1%をプレゼント」

などのような、契約者にとって非常に有利なボーナスが多いです。

ただし、これをうけるにはある程度、契約期間を長くする必要があったり、支払額を一定以上維持しないといけないような条件も存在します。

「買って終わり」の日本のボーナスよりは、長期でボーナスをくれる海外商品のほうが契約者の資産増加には大きく貢献をしてくれるでしょう。

2-1-4.日本にはない様々な商品が魅力的

具体的な商品名は説明しませんが「元本保証で年間利回り2.5%確保」「平均利回り年22%、契約年数約7年」など、日本では考えられない商品が海外には存在します。

いわゆる金商法(金融商品取引法)により、日本国内での販売は許可されていないものも多く存在しますので、日本人が普段触れる機会はほとんどありません。

これらは香港やシンガポールなどにいくと、実は電車内広告やCMで当たり前のように知られているのです。

2-2.海外オフショア投資を行う上で発生するリスク

海外オフショアを行うにあたっての最低限のリスクを把握しておきましょう。

2-2-1.為替リスク

海外オフショア商品は、そのほとんどが米ドルで運用されています。

支払い時や受け取り時も基本的には米ドルでの入出金になりますので、為替の影響は受けると言って良いでしょう。

そのため、米ドルから円に戻すタイミングが選べる商品や、一時的に米ドルで据え置きができる商品などでリスクを回避していく必要があります。

また、米ドルの受け取り先として、海外銀行口座を利用することもひとつの手と言えるでしょう。

2-2-2.言語リスク

海外金融機関は、目録と呼ばれる商品の詳細や、契約書の多くは英語で記載されています。

逆に日本人のみをマーケットにしている海外金融機関は、総資産額や背景に不安が残るのであまり信用はできません。

あくまで、英語でもグローバルに展開をしている企業を選ぶほうが良いでしょう。

また中には商品パンフレットやWebサイト(自身の運用状況が見れるサイト)など、日本語の提供がある商品も多く存在します。

言語リスクを回避してくれるようなサポート企業を選択することも大切です。

3.オフショア投資の種類と特徴

海外オフショア商品は、数え切れない商品数があるので、今回は代表的な保険商品と信託商品について説明をします。

ただし常に商品の入れ替わりがあるため、掲載時と同じ商品がない可能性もありますので、ご了承ください。

3-1.積立投資

最も身近で始めやすいのが、積立投資です。

特に、長期かつ定額積立(ドルコスト平均法)を行うことで、様々なリスク回避が可能になります。

毎月2~3万円(USD200)から始められるので、会社員をやりながら少額からスタートできるのも魅力的といえます。

3-1-1.保険商品

海外オフショア投資の積立投資では最も一般的なのが生命保険商品です。

これは、保険だからといって、死亡時の保障も求めるものではありません。