これが基礎控除額を上回れば、法定相続人だけではなく、遺贈により財産を取得した人も相続税を支払わなければなりません。

また、遺贈で財産を承継する人が被相続人の一親等の血族(子・両親)及び配偶者以外の人である場合、相続税は2割加算されます。

つまり、被相続人と血縁関係のない方だけではなく、被相続人の兄弟姉妹や被相続人の孫(被相続人の養子となっている孫も含み、代襲相続の場合を除く)等が相続財産を承継する場合は、相続税が2割加算されるので注意が必要です。

3-2.登録免許税

登録免許税とは、不動産の名義変更を行う際に国に支払う税金のことを言います。

通常、法務局へ登記申請をする際に支払います。

登録免許税は固定資産税評価額に税率をかけることによって算出します。

税率は、登記の原因によって異なります。

例えば、相続を原因とする場合、固定資産税評価額に0.4%かけた金額が登録免許税となります。

一方、遺贈を原因とする場合、固定資産税評価額の固定資産税評価額に2%かけた金額が登録免許税となります。

相続を原因とすることができるのは、法定相続人が相続する場合です。

一方、遺贈を原因とする登記をしなければならないのが、法定相続人以外の人が財産を受け継ぐ場合です。

その場合には、相続を原因とする場合と比べると税率が5倍高くなります。

なお、遺言書で法定相続人に対して遺贈するという文言が使われていた場合の登記原因は相続となる為、固定資産税評価額の0.4%が登録免許税額となります。

3-3.不動産取得税

法定相続人が相続もしくは遺贈によって不動産を取得した場合、不動産取得税はかかりません。

一方、遺贈によって法定相続人以外の人が不動産を取得した場合は、包括遺贈と特定遺贈によって異なります。

包括遺贈の場合には不動産取得税はかかりませんが、法定相続人以外の人が特定遺贈で財産を取得した場合には不動産取得税がかかります。

4.遺贈を放棄する場合の手続き

財産を受け継ぎたくない場合は、放棄することができます。

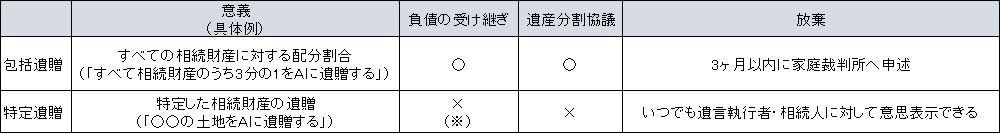

包括遺贈の場合と特定遺贈の場合で放棄手続きに違いがあります。

包括遺贈の場合、遺贈の放棄をするには相続放棄と同様、包括遺贈で財産を受け継ぐ人が遺言者の相続を知ってから3ヶ月以内に家庭裁判所へ申述しなければなりません。

一方、特定遺贈の場合、特定遺贈で財産を受け継ぐ人は、いつでも遺言執行者又は相続人に放棄する旨の意思表示をすることにより、遺贈を放棄することができます。

包括遺贈のように、遺言者の相続が発生した時から3ヶ月以内という期限や家庭裁判所へ申述する必要はありません。

※遺言書に負債を受け継ぐ旨の記載があった場合等は受け継ぐことがあります。

5.注意点

いずれの遺贈の場合も、受遺者が遺言者より先に死亡すると遺贈の効力は生じません。

つまり、遺贈は代襲相続しません。

通常通り、遺言者の相続人が相続します。

そのため、遺言書に受遺者が遺贈の効力発生前に死亡した際には、この財産を誰に遺贈するかを記載する(補充遺贈と言います)こともあります。

また、遺留分を侵害する遺贈をした場合、他の相続人が遺留分減殺請求を行使すれば、遺留分を侵害している分の財産を返さなければなりません。

6.まとめ

今回は遺贈についてご紹介しました。

遺贈では、法定相続人に特定の財産を譲与することができ、また、本来相続財産をもらう権利がない人にも財産を譲与することができます。

その為、遺贈を検討される方も多いのではないでしょうか。

遺贈をする場合には、遺言書で書かなければならないことや法定相続人の遺留分を考えた遺贈をすること等、注意をしなければならない点がいくつかあります。

「相続」「贈与」「遺贈」等、様々な相続に関する用語がありますが、違いをしっかり認識して正しく使って頂きたいと思います。

著者:山﨑 あすか(相続診断士)

監修:赤坂トラスト総合事務所 市倉 伯緒(司法書士)