死亡保険金が相続税対策にも活用できることをご存知でしょうか?

現金で500万円持っていると、相続税がかかってしまう可能性がありますが、保険に変えるだけで相続税の対象から外れることができます。

今回は死亡保険金にかかる税金の仕組みと、保険を活用した様々な相続税対策や相続税を算出する上での注意点についてご紹介していきたいと思います。

これらを参考に賢く、有効な相続の対策を行っていきましょう。

1.死亡保険金について

1-1.死亡保険金は相続財産?

死亡保険金は相続財産ではありません。

しかし、実際には相続が発生したことにより相続人のところへ入る財産として、相続税法上の課税対象財産となります。

このような財産のことを「みなし相続財産」といいます。

みなし相続財産には、死亡保険金のほか、死亡退職金等があげられます。

1-2.死亡保険金の課税について

死亡保険金を受け取った場合、受け取った金額に対して税金が発生します。

納税義務者は保険金を受け取った保険金受取人です。

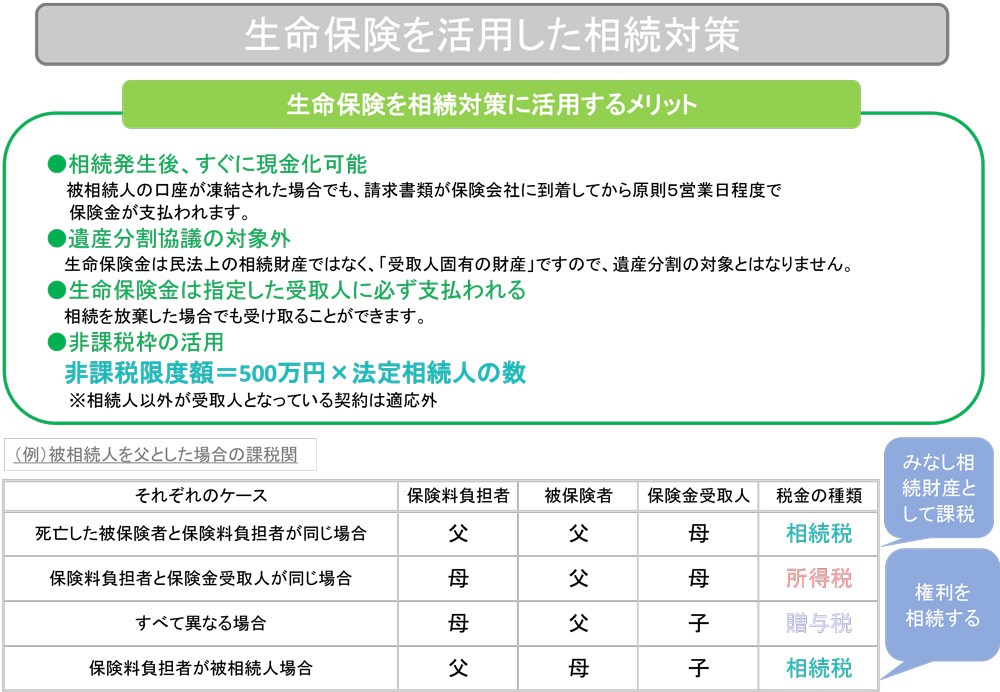

受取人が何の税金をどれくらい支払うのかは、死亡保険金の契約類型によって異なります。

税金の種類によって税率も異なりますので注意が必要です。

2.死亡保険金を使った相続税対策

2-1.非課税枠を使った節税対策

死亡保険金は、相続人が受け取った場合には一定の金額(「500万円×法定相続人の数」)までは非課税となります。

例えば、相続人が2名の場合、受け取った金額が1,000万円を超えなければ相続税は課税されません。

もし、1,000万円を超える金額を受け取った場合は、相続税の計算では超えた部分を遺産総額に含めて計算します。

なお、法定相続人の中に相続放棄をした方がいる場合であっても、非課税限度額(「500万円×法定相続人」)の法定相続人のうちの1人としてカウントされます。

2-2.生前贈与の手段

生前贈与したお金を保険で活用させるという方法があります。

相続税対策となるだけではなく、贈与したお金の無駄遣いを防ぐことや運用方法によっては贈与した額より受取額が増えることもあります。

この場合、受贈者が保険契約をしていること、1-2の表でいうと受贈者が保険料負担者になる必要があります。

▼具体的な事例等、詳しくはこちらをご参照下さい。

【相続税額を大幅に抑える!生命保険でできる相続税対策】

2-3.解約返戻金を活用

被相続人が契約者(保険料負担者)となって入っていた保険の払込期間中に相続が発生すると、一般的には評価額を圧縮することができます。

▼具体的な事例等、詳しくはこちらをご参照下さい。

【相続税額を大幅に抑える!生命保険でできる相続税対策】

3.相続税が課税される場合の計算方法

これから、非課税額を超えてしまい、相続税が課税される場合の計算方法をご紹介します。

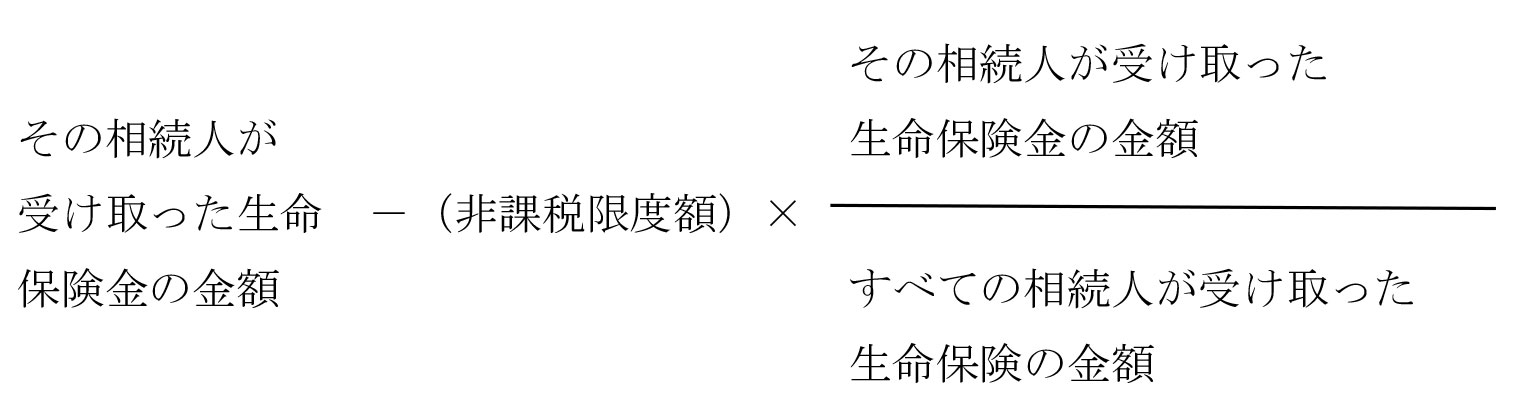

相続人1人に対して課税される金額は、次の式によって算出します。

※国税庁HP参照(https://www.nta.go.jp/taxanswer/sozoku/4114.htm)

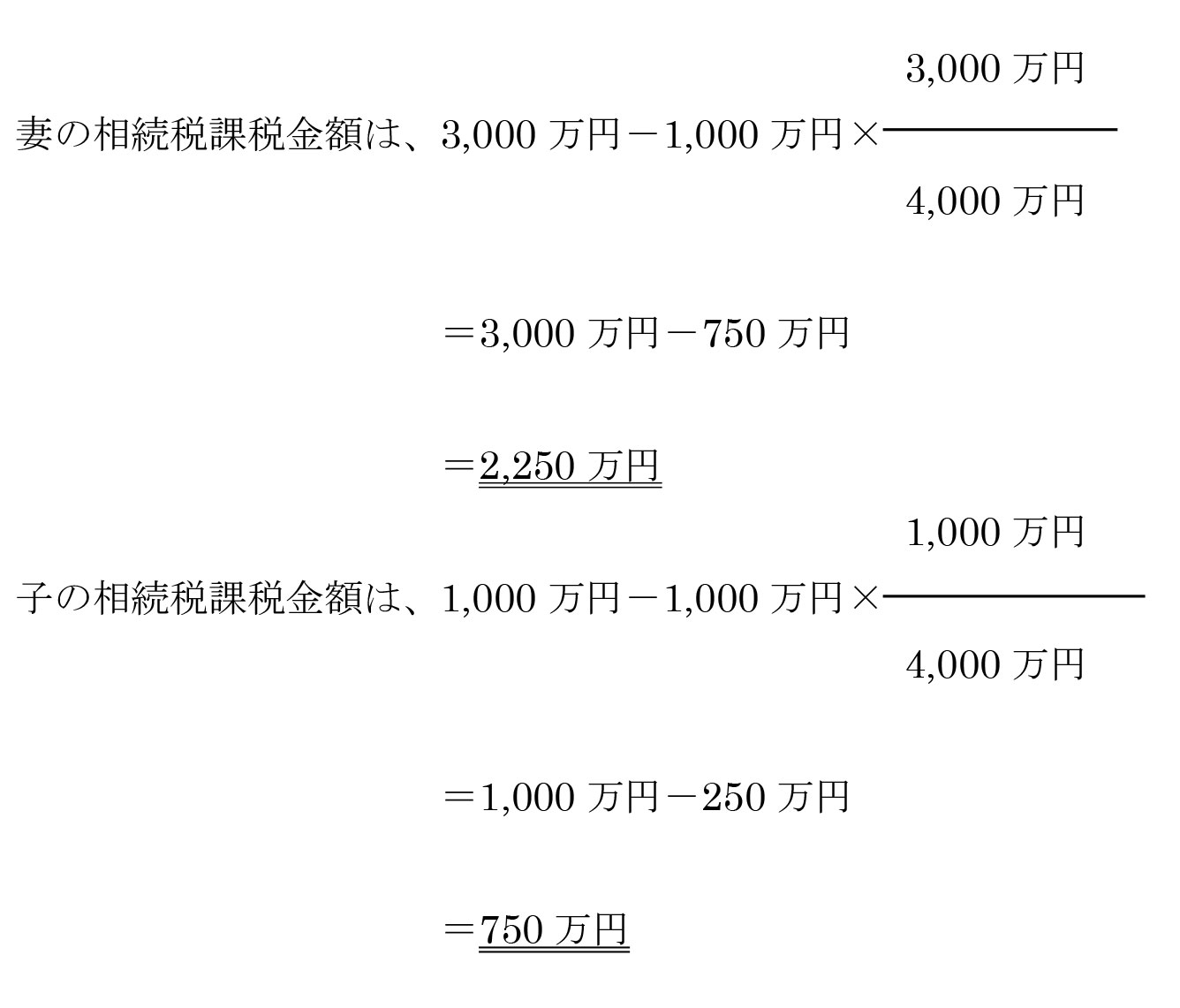

具体的に下記の例を使って、妻と子の相続税に課税される金額がいくらになるのかを計算してみたいと思います。

【事例】

・被保険者及び保険料負担者:父

・死亡保険金:4,000万円

・受取人:妻(3,000万円)

子(1,000万円)

・法定相続人:2名(母と子)

・非課税限度額:1,000万円(「500万円×法定相続人の数」)

上記の計算より、父の生命保険金に対して妻2,250万円、子750万円が相続税課税金額として相続税を算出する際に加算されます。

4.注意点

4-1.法定相続人の中に普通養子がいる場合

法定相続人の中に普通養子がいる場合の法定相続人の数え方には注意が必要です。

養子は法定相続人の1人です。

ただし、相続税法上養子がいる場合の法定相続人の数え方が定められています。

法定相続人の中に実子がいる場合、普通養子は1人まで、実子がいない場合の普通養子は2人までしか法定相続人の数に算入することができないことになっています。

例えば、被相続人の法定相続人として実子1人と養子2人がいる場合、実子1人と養子1人のみが法定相続人の数に算入され、合わせて1,000万円(「500万円×法定相続人の数2名」)までが非課税となります。

実際の法定相続人は3人いますが、非課税額が1,500万円にならない為、注意が必要です。

なお、特別養子縁組をした者、連れ子養子、代襲相続人で被相続人の養子となった者は実子とみなされ、養子の数の制限を受けることはありません。

4-2. 受取人が法定相続人ではない場合

死亡保険金の受取人が法定相続人ではない人がなっていた場合、非課税の適用はありません。

つまり、受け取った保険金の金額に対して控除はなく、受け取った金額すべてに対して何らかの税金が発生します。