かわいいお孫さんに相続財産を遺したいと思われている方も多いのではないでしょうか?

孫に財産を承継させることによって、課税対象となる財産が減るため、節税対策になる場合があります。

しかし、孫は通常法定相続人でない為、そのままでは相続することはできません。

それではどのようにすればよいのでしょうか。

今回はかわいいお孫さんに賢く財産を遺すための4つの相続対策について、メリットにデメリット、効果的な手段や注意点などをご紹介したいと思います。

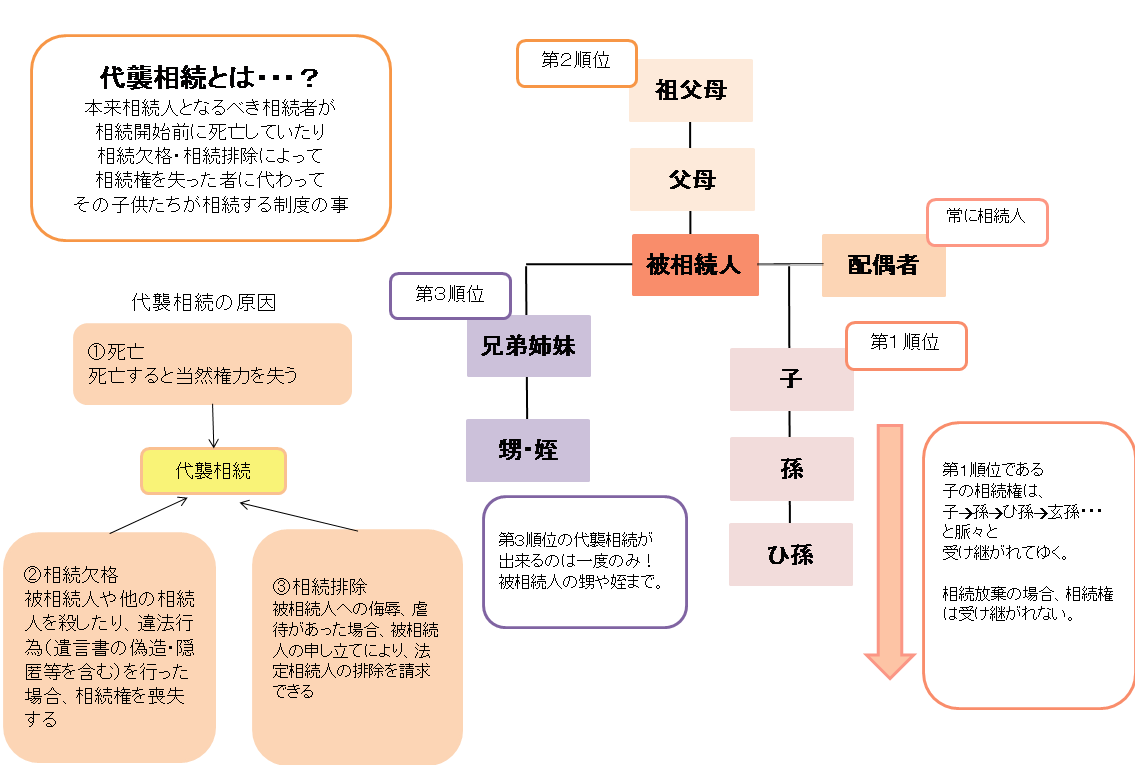

1.孫は相続人?

孫は通常法定相続人ではありません。

ただし、子の相続が既に発生している場合等は孫が法定相続人になります。

この場合、孫は代襲相続人として子と同じ相続分を受け継ぎます。

つまり、子が相続する場合と同じ条件で財産を受け継ぐことができます。

※画像をクリックすると拡大表示されます。

2.孫に財産を遺す4つの方法

2-1.生前贈与

毎年110万円までは非課税で贈与できる暦年贈与の方法やおしどり贈与(贈与税の配偶者控除)、住宅取得資金贈与の特例、教育資金一括贈与、結婚・子育て資金一括贈与等の贈与の方法があります。

細かな適用要件や特例を使える期限等がありますが、これらの特例等を上手に使うことで、非課税で財産を孫に贈与することが可能です。

▼詳しくはこちら

【孫にお金を遺したい人必見!お得な生前贈与のまとめ】

2-2.養子縁組

2-2-1.孫を養子にする場合

孫は父母が生きている限り、祖父母の法定相続人ではありません。

しかし、被相続人と養子縁組をすると、孫は被相続人の子と同列になります。

その為、本来の子と同じ相続分を相続する権利を取得します。

子と同じ相続分を孫に遺したい場合等は、孫と養子縁組をすると孫に子と同じ相続分を相続させることができ、また、相続税の非課税枠を増やすこともできる為、相続税対策にも効果的です。

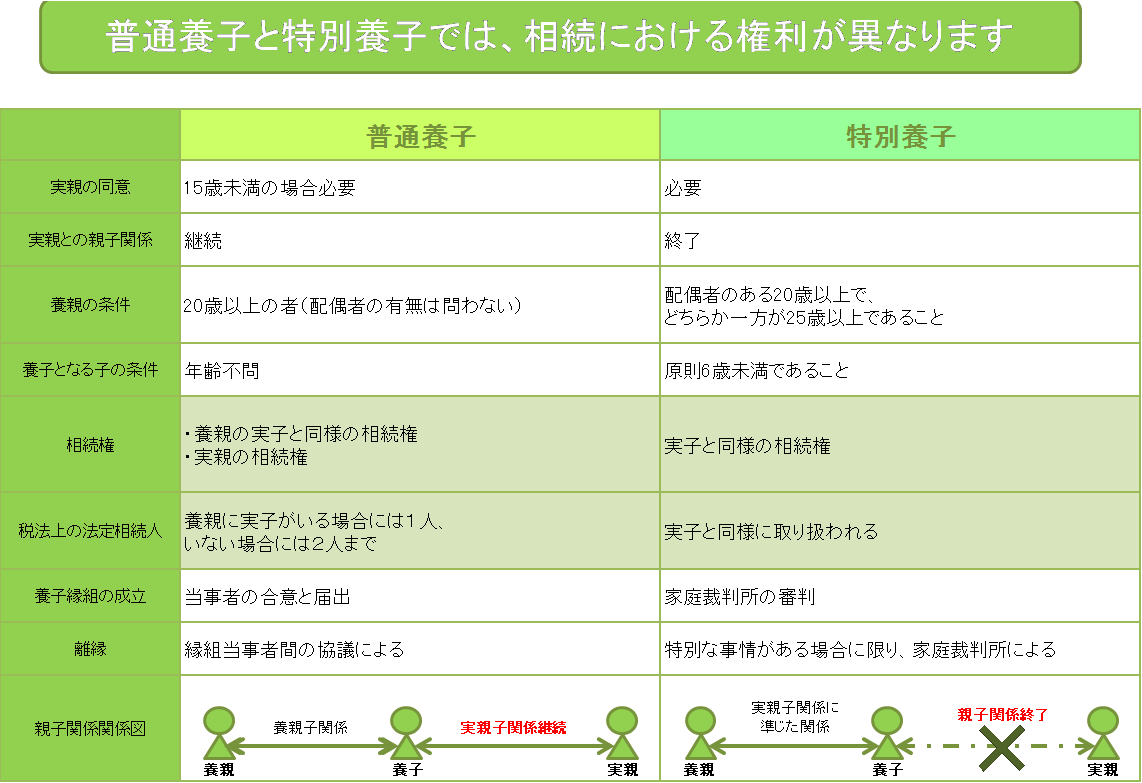

ただし、相続税法上、実子がいる場合の普通養子は1人までが法定相続人としてカウントされ、実子がいない場合は2人までしか法定相続人の数に算入することができないこととなっているので注意が必要です。

例えば、相続税の基礎控除額の計算をしてみましょう。

被相続人の法定相続人として実子1人と養子2人がいる場合、実子1人と養子1人のみが法定相続人の数に算入され、合わせて4,200万円(「3,000万円+600万円×法定相続人の数2名」)までが申告不要となります。

実際の法定相続人は3人いますが、基礎控除額は4,800万円となりません。

税金の計算の際はこのように決められている為、注意が必要です。

また、相続税がかかる場合、孫は養子であっても2割加算した相続税が課税されることとなりますので、こちらも注意しておいて下さい。

なお、特別養子縁組をした者、連れ子養子、代襲相続人で被相続人の養子となった者は実子とみなされ、養子の数の制限を受けることはありません。

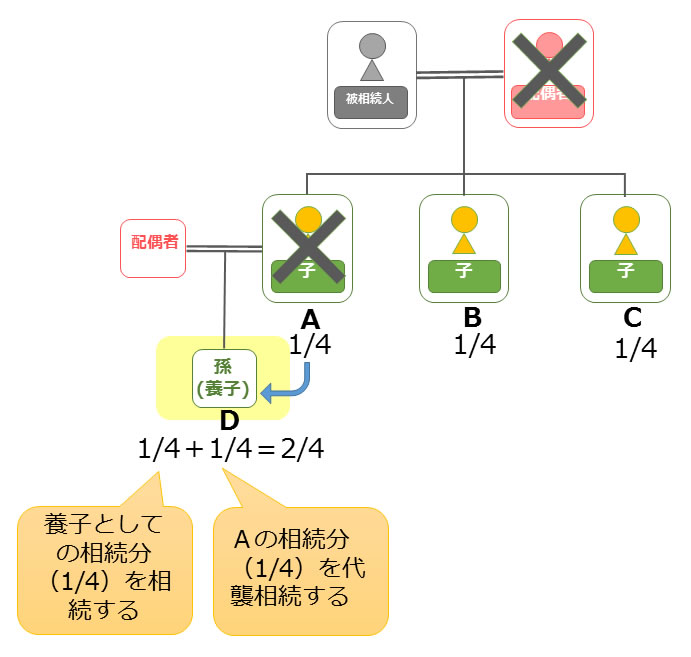

2-2-2.法定相続人である孫が養子の場合(相続資格が重複する場合)

養子にしていた孫の親が祖父母より先に相続が発生した場合、その孫は子としての法定相続分と代襲相続の法定相続分の両方の相続分を取得します。

例えば、被相続人には子ABCがおり、被相続人とAの子(被相続人からみて孫)Dは養子縁組をしているとします。

被相続人の相続が発生する前に被相続人の子Aの相続が先に発生した場合、Dは被相続人の養子としての相続分とAの代襲相続人としての相続分を合わせた相続分を取得します。

ここで、Dの相続分はいくらになるのか計算していきたいと思います。

まず、養子としての相続分を計算します。養子は実子と同じ相続分の為、被相続人の子どもは、子ABCそして養子Dの4人として計算します。

その為、養子としてのDの相続分は1/4です。

続いて、代襲相続人としての相続分を計算します。

Aの相続分は、先に計算したとおり1/4です。

この相続分をDが代襲相続人として相続する為、Dは代襲相続人として1/4の相続分を取得します。

従って、Dの相続分は養子としての相続分1/4と代襲相続人としての相続分1/4の合わせて2/4を取得することができます。

(Bは1/4、Cは1/4、Dは2/4)

2-3.遺言書

孫に遺贈する旨が記載された遺言書を作成した場合、孫に財産を承継することができます。

通常、孫は法定相続人とならない為、遺言書や養子縁組等の手続きを行わなければ財産を承継することはできません。

孫にご自身の財産を承継させたい場合は、遺言書を遺しておくことが効果的です。

不動産や預貯金等、特定の財産を承継させることもできますし、「すべての相続財産のうち3分の1をAに遺贈する」というように、相続財産の全体に対する配分割合を示して承継させることもできます。

▼詳しくはこちら

【相続や贈与とは違う!理解しておきたい遺贈について徹底解説】

2-4.保険の受取人に指定する

生命保険金の受取人を孫に指定することにより、孫に生命保険金の受け取り金額を承継させることができます。

生命保険金は、「受取人固有の財産」として民法上の相続財産に含まれないことから、遺産分割が不要です。

つまり、法定相続人と遺産分割協議をする必要はなく、受取人として指定された人が生命保険金を受け取ることができます。

ただし、民法上は相続財産に含まれませんが、相続税法上は「みなし相続財産」として相続税の課税対象財産となります。

受取人が法定相続人ではない場合で被保険者に相続税が発生する場合には、2割加算した相続税が課されることとなりますので注意が必要です。

3.孫に財産を移すメリット

3-1.相続財産の圧縮

生前に孫に財産を移すことで、相続発生時の相続財産を減らすことができ、相続税対策を図ることができます。

3-2. 相続を一代回避できることによる節税効果

被相続人から孫に財産を移すことにより相続税を一代回避することができ、相続税対策を図ることができます。

3-3. 相続発生3年以内に贈与した財産もOK

法定相続人に贈与した場合、贈与した時から3年以内に相続が発生すると贈与した財産も相続税に課税しなければなりません。

つまり、相続開始3年以内に贈与した財産は、贈与により既に被相続人の財産ではなくなっていますが、相続税の課税対象財産として課税されます。