3-1.実勢価格(売買取引時価)

実際に土地を売買する時の相場価格です。

一般的には実勢価格の方が路線価より高いことが多いですが、土地の値段が下がり続けている地域などでは逆転することもあります。

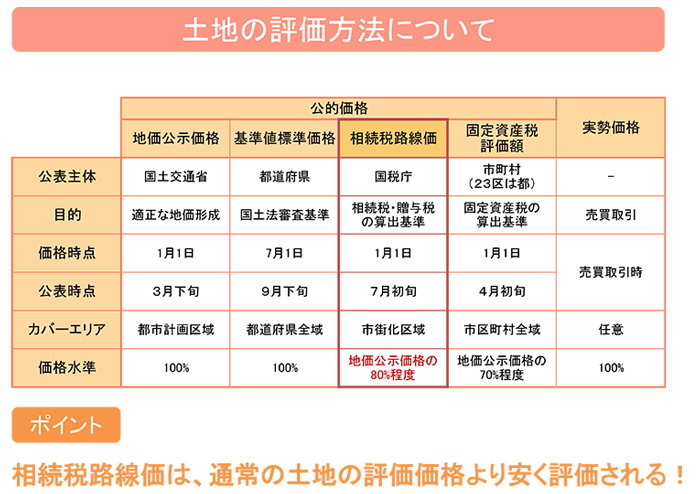

3-2.地価公示価格

国土交通省が示す土地(地価公示標準地)の価格です。

元々は公共事業用地の取得価格算定の規準となるものですが、それが転じて一般の土地の取引価格に対して指標を与えるものとなっています。

そのため、土地の適正な価格を判断する客観的な目安として活用されています。

3-3.基準値標準価格

都道府県が示す土地(地価調査基準地)の価格です。

公表元は違いますが、目的や価格は地価公示価格とほぼ同じになっています。

3-4.固定資産税評価額

市町村(東京都23区内の場合は都税事務所)が示す土地の価格です。

固定資産税、不動産取得税、登録免許税など、土地と家屋にかかる税金の基準となっていますので聞いたことがある方も多いかもしれませんね。

ちなみに不動産を評価する際、土地は路線価で計算しますが、建物は固定資産税評価額の数字をそのまま使います。

4.注意点

4-1.節税対策にならないこともある

相続税路線価は一般的には実勢価格より低いので、現金で持っているより土地で持っていた方が節税になるとよく言われますが、実勢価格の方が高いこともあります。

その場合、結果的に節税対策とならないこともありますので注意が必要です。

4-2.路線価だけでは土地の評価は決まらない

土地の評価は必ずしも路線価だけで決まる訳ではありません。

その他にも「旗竿地」「広大地」「周囲の環境による影響」など、多岐に渡る項目を加味して計算しますので、詳しくは税理士などの専門家に相談しましょう。

4-3.土地の評価は素人には難しいことがある

土地の評価は多岐に渡る項目を加味して計算しますので、素人には難しいと言えます。

詳しくは税理士などの専門家に相談しましょう。

5.まとめ

ここまで相続税路線価についてご説明してきましたが、参考になりましたでしょうか。

このように路線価評価は難しく、税金のプロである税理士でも細かい評価方法をよく知らないという人もいます。

また、税理士の中でも相続税に詳しい税理士は少ないため、税理士なら誰でも大丈夫という風に安易に依頼するとかえって評価が高くなってしまい、本来払うべき税金額より増えてしまう可能性もあるのです。

特に土地は何千万などという大きな金額になるため、きちんと土地の評価ができているかどうかで相続税の金額がかなり変わってきます。

土地の評価をする際は自分だけでやろうとせず、専門家に相談することをおすすめしますが、相談する専門家が相続に精通しているかどうかも把握した上で相談することが大切です。

著者:相続ハウス 彼末 彩子(相続診断士)

監修:税理士法人エスネットワークス