4.注意点

4-1.安易な配偶者控除と二次相続

配偶者控除は、とても減税効果の大きい制度です。

一次相続のことだけを考えれば、配偶者控除を最大限利用すれば相続税はかなり抑えられるでしょう。

しかし、一次相続で配偶者控除を目いっぱい利用して寄せた財産は、今度は配偶者の二次相続時に相続税の対象となります。

二次相続では

①配偶者がいないこと

②一次相続よりも相続人が1人減るため、基礎控除が1人分減ること

③相続財産の多くを占める不動産において、特例を利用できないことが多いこと

主に上記3点の理由から相続税の負担が多くなります。

これらを考慮せずに一次相続で配偶者控除が使えるからといって、財産の全てを配偶者が相続した場合、一次相続、二次相続と終わって、結果的に多くの相続税を支払うことにもなりかねません。

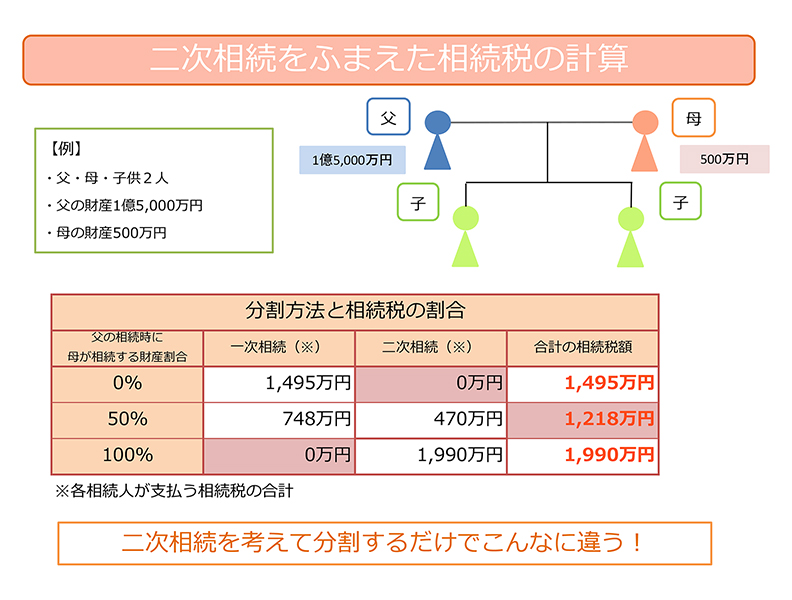

下記の図のように、二次相続を考慮した場合、しなかった場合の分割でこれだけの相続税に違いが出てきます。

税額軽減が大きい制度だけに、よく考えて利用しましょう。

4-2.配偶者控除と相続税申告

一次相続では、本来は相続税が発生してしまうような場合でも、配偶者控除のお陰で相続税が発生しないということがあります。

ご注意頂きたいのは、配偶者控除を使うためには相続税が発生しない場合でも相続税申告は必須という点です。

よくある勘違いが、配偶者控除を使えば相続税がゼロになるので、申告は不要なんだと思われる方がいらっしゃいます。

ですが、相続税の申告をして「配偶者控除を使います」という意思表示を税務署にしてはじめて控除は使えるのです。

この点を認識しておかないと、配偶者控除を使うつもりでいたけれど、相続税の申告をせずに申告期限になってしまった・・・なんてことになりかねませんのでご注意ください。

5.まとめ

今回は相続税の配偶者控除について解説をさせていただきました。

配偶者控除はとても減税額の大きい特例です。

減税効果が大きいからこそ、一次相続時だけでなく、二次相続のことも考慮したトータルでの分割を考えることが重要なポイントになってきます。

また、配偶者控除は適用しようと思っていたとしても、自動的には適用になりませんのでその点も注意が必要です。

税金をかしこく減らすためにも、計画的な分割を考え、申告期限内に手続きを終えられるようにしましょう。

著者:相続ハウス 栗田 千晶(相続診断士)

監修:税理士法人エスネットワークス