不動産の名義変更や相続税申告、銀行口座の解約等あらゆる場面で必要となります。

ただし、法定相続分通りに分割する場合等は遺産分割協議書の作成が不要となる場合があります。

▼詳しくはこちらをご覧ください。

【どうして必要?どうやって作る?遺産分割協議書について】

2-7. 遺産分割後に遺言書がでてきたらどうするの?

遺産分割後に遺言書がでてきた場合、必ずしも遺言書通りの遺産分割をする必要はありません。

その理由は、遺言書はあくまでも法定相続分よりも優先されるものであるからです。

遺言書があった場合でも、法定相続人全員が合意した遺産分割を行った場合、その遺産分割は遺言書の遺産分割より優先されます。

つまり、遺産分割協議後に遺言書が出てきた場合であっても、法定相続人にその内容を知らせ、その上で法定相続人全員が合意した遺産分割をすると決めた場合は、遺言書通りの遺産分割ではなく、既に行なった遺産分割をすることができます。

ただし、遺言内容を知った法定相続人の1人でも先に行なわれた遺産分割に同意しない場合等は、再分割の協議が必要となります。

詳しくは、弁護士・司法書士等の専門家にご相談下さい。

3.注意点

3-1.遺産分割は相続人全員で行わなければならない

もし、相続人のうちの1人が参加せずに遺産分割協議が行われた場合、その遺産分割協議は無効となります。

実は被相続人が前妻との間に実子がいた場合、その実子も法定相続人となります。

その為、前妻との間の実子を交えて遺産分割協議を行わなければなりません。

被相続人の相続が発生すると被相続人の出生から死亡までの戸籍を取得するのは、相続人を確定する為に行います。

戸籍を取得し、法定相続人が誰であるのかを確認する必要があります。

3-2.二次相続を考えた遺産分割を行う

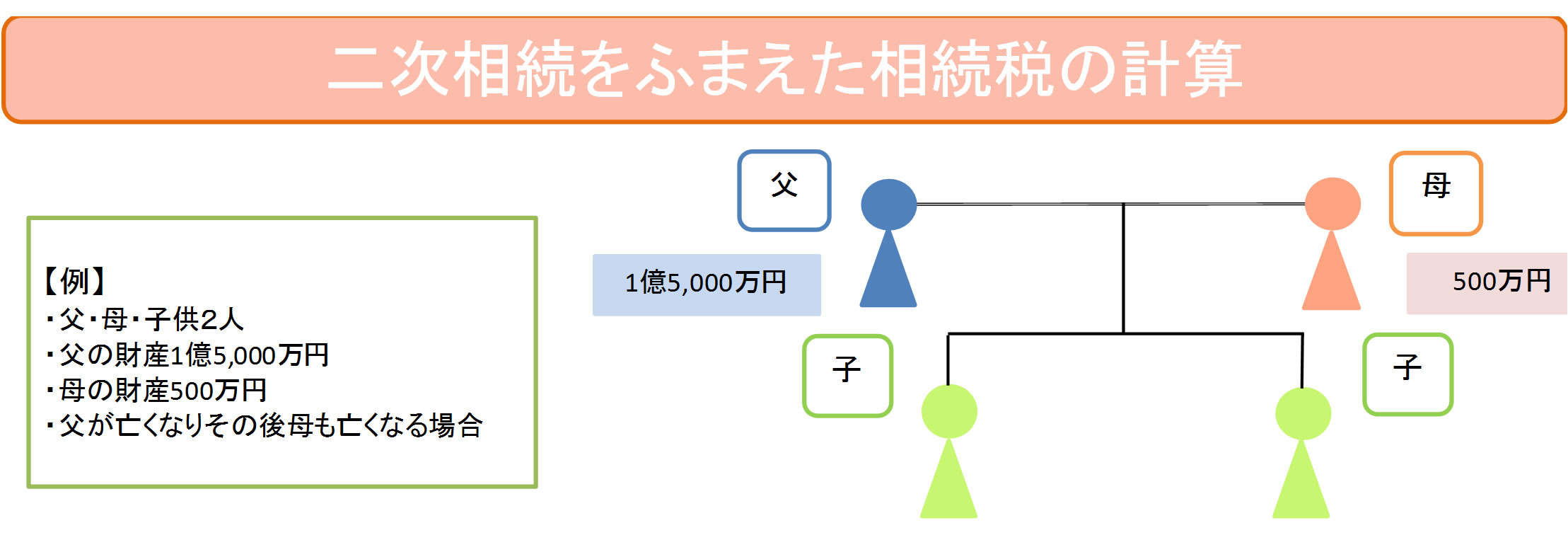

相続税が発生する場合は、二次相続を考えた遺産分割を行うことをお勧め致します。

配偶者は1億6,000万円もしくは法定相続分までは相続税が非課税で相続することができます。

その為、父の相続財産を母がすべて相続した場合、父の相続が発生した時(一次相続)には相続税は発生しないことが多いと思います。

しかし、母の相続が発生した時(二次相続)には、配偶者控除は使えませんので、父の相続財産も合わせた金額が課税対象とされ、多額の相続税を支払うこととなってしまう場合があります。

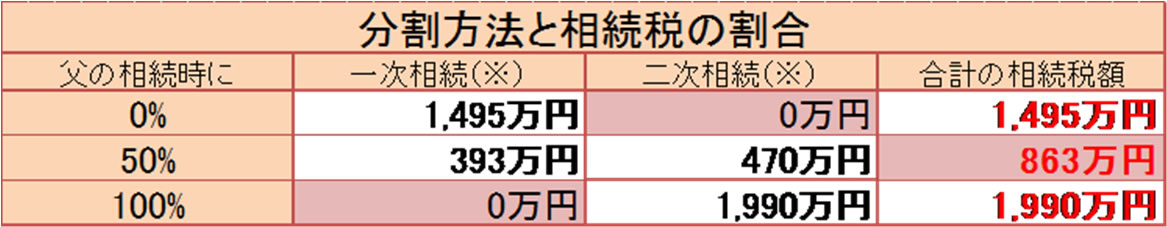

下記の図のように、一次相続の際に子どもにも父の相続財産を相続させ相続税を支払い、二次相続の際にも相続税を支払うことになったとしても、結果として一次相続の際に配偶者が100%相続した場合よりも納める税金が少なくすむ場合があります。

その為、相続税が発生する場合には次の相続のことも考えた遺産分割を行うことをお勧めします。

どのように分割すれば良いのか迷われる方は、税理士等の専門家にご相談されることをお勧めします。

※自宅は、奥様にのみ小規模宅地等の特例が適用可能だと仮定しています。

※50%相続の際は、自宅の法定相続分+金融資産の法定相続分を母が取得するものと仮定しています。

3-3.遺産分割の期限

遺産分割については、法律上期限は定められておりません。

相続が発生してから10年経ってからでも遺産分割をすることができます。

しかし、長らく遺産分割をしないことで様々な問題が生じる可能性があります。

3-3-1.預貯金

亡くなった方の銀行口座は、銀行が名義人の相続が発生したことを知ると凍結されます。

口座が凍結されると、お金の出し入れができなくなります。

お金を引き出すようにする為には、口座の解約手続き若しくは口座の名義を変更する手続が必要となります。

この手続きを行うには、法定相続分通りに分割する場合を除いて遺産分割協議書が必要となります(※)。

その為、遺産分割をしないままでいると、亡くなった方のお金を引き出すことができなくなります。

※各金融機関によって対応が異なる場合があります。詳しくはお取引のある金融機関にご確認下さい。

3-3-2.不動産

亡くなった方の不動産の名義を遺産分割せずにいると、下記のような弊害が起こる場合がありますので注意が必要です。

・不動産の売却や不動産を担保提供等ができない

・相続人全員が固定資産税を支払う義務を負う

・相続人の誰かが認知症になると、裁判所を通して成年後見人を選任して遺産分割協議をする必要がある

・相続人の相続が発生したことにより新たな相続人が増え、遺産分割協議が困難になる

・相続人に行方不明者がいると、所定の手続きを踏まなければ名義変更ができない

・相続人の債権者に差し押さえられる可能性がある

・不動産賠償が受けられない

3-3-3.相続税申告

相続税の申告が必要な場合、被相続人の相続が発生した日から10ヶ月以内に税務署へ相続税申告書の提出・相続税の納付をしなければなりません。

その時までに遺産分割が決められていないと、相続税額を算出することはできません。

その為、相続税が発生する方は速やかに相続財産を洗い出し、遺産分割をすることが求められます。

期限内に相続税の申告と納付をしなければ、相続税の他に延滞税や無申告加算税がかかります。

さらに、一定期間を過ぎると税額を抑える様々な特例や控除が適用できなくなります。

3-4. 遺産分割のやり直しはできるのか?

遺産分割のやり直しは、法定相続人全員の合意があった場合や法律上無効な遺産分割をした場合等にすることができます。

法律上無効な遺産分割をした場合とは、例えば遺産分割協議に参加していない相続人いた場合等です。